3 cú hích từ việc Trung Quốc mở cửa trở lại, Đông Nam Á sẽ hưởng lợi lới

Cú hích đầu tiên: Ngành du lịch

Ngày 8/1 đánh dấu sự mở cửa trở lại được mong đợi từ lâu của Trung Quốc. Trên hết, tác động trực tiếp nhất là đối với ngành du lịch có quy mô không hề nhỏ của ASEAN. Sau hai năm khó khăn, ASEAN đã đạt được tiến bộ đáng kể để thu hút khách du lịch trở lại, với các hạn chế biên giới và yêu cầu kiểm dịch cuối cùng được dỡ bỏ vào tháng 3-4/2022.

Lượng khách du lịch năm 2022 đã tăng trở lại đạt 25-30% mức của năm 2019, một bước nhảy vọt từ mức chỉ 1% vào năm 2021. Thái Lan đã giành lại ngôi vương, trở thành điểm đến phổ biến nhất trong khu vực, thu hút khoảng 11 triệu lượt khách.

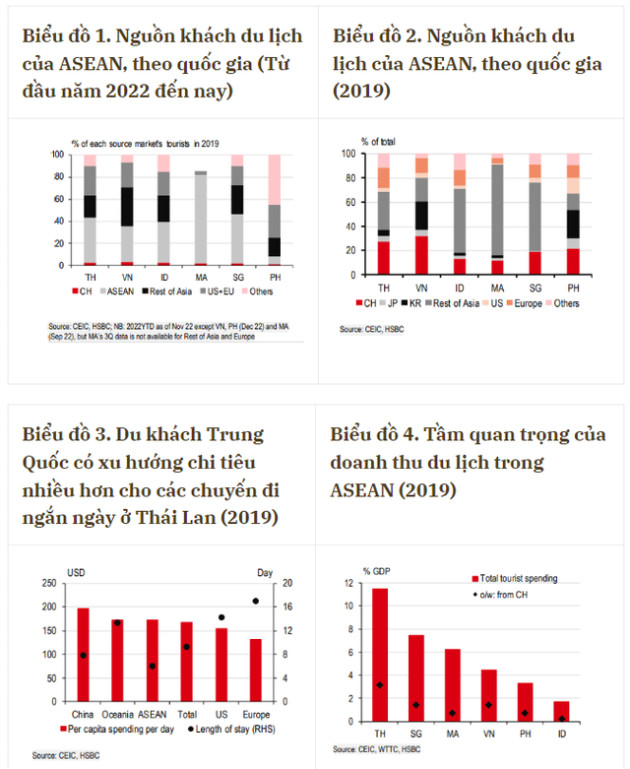

Đi sâu vào chi tiết, du lịch giữa các nước ASEAN là động lực chính cho sự phục hồi du lịch. Malaysia đã phục hồi 80% kể từ Quý 3/2022. Khách du lịch từ Mỹ, EU và các nước khác ở châu Á đã phục hồi khoảng 15-35%, cho thấy vẫn còn cơ hội để cải thiện. Mặc dù vậy, thực tế không thể phủ nhận là khách du lịch từ Trung Quốc đại lục đã không có cơ hội quay lại trong ba năm qua.

Năm 2022, lượng du khách Trung Quốc đại lục chỉ chiếm 1-3% so với năm 2019, để lại một khoảng trống lớn cần lấp đầy. Chỉ riêng du khách Trung Quốc đại lục đã chiếm một tỷ trọng lớn trong hoạt động du lịch ở hầu hết các nước ASEAN, đặc biệt là ở Thái Lan và Việt Nam, với mức 30% của tổng lượng khách du lịch tới mỗi quốc gia trong thời kỳ bình thường.

Do đó, sự thúc đẩy mạnh mẽ cho ngành du lịch của ASEAN chính là từ Trung Quốc đại lục, mặc dù mức độ mỗi nước một khác. Rõ ràng, Thái Lan là một quốc gia hưởng lợi đáng kể bởi khách du lịch Trung Quốc không chỉ chiếm tỷ trọng lớn nhất mà còn là nhóm chi tiêu nhiều nhất tính trên đầu người.

Cần nhớ lại rằng doanh thu từ du lịch chiếm gần 12% GDP của Thái Lan, trong đó 3% đến từ Trung Quốc đại lục. Sau khi Trung Quốc quyết định dỡ bỏ tất cả các hạn chế kiểm dịch, Tổng cục Du lịch Thái Lan dự báo sẽ có ít nhất 5 triệu khách du lịch Trung Quốc quay trở lại, nâng tổng dự báo lượng khách du lịch của nước này lên 25 triệu vào năm 2023 – đạt 60% so với mức của năm 2019.

Thật vậy, ngay sau khi Trung Quốc công bố, lượng đặt vé đi Thái Lan đã tăng 400% trên Trip.com, đưa Thái Lan trở thành một trong năm điểm đến phổ biến nhất của du khách Trung Quốc. Chúng tôi ước tính nếu khách du lịch Trung Quốc trở lại mức trước đại dịch và chi hết tiền cho hàng hóa sản xuất trong nước, thì Thái Lan có thể đóng góp tối đa 1,8 điểm phần trăm vào tăng trưởng GDP, một sự thúc đẩy mạnh mẽ cho nền kinh tế.

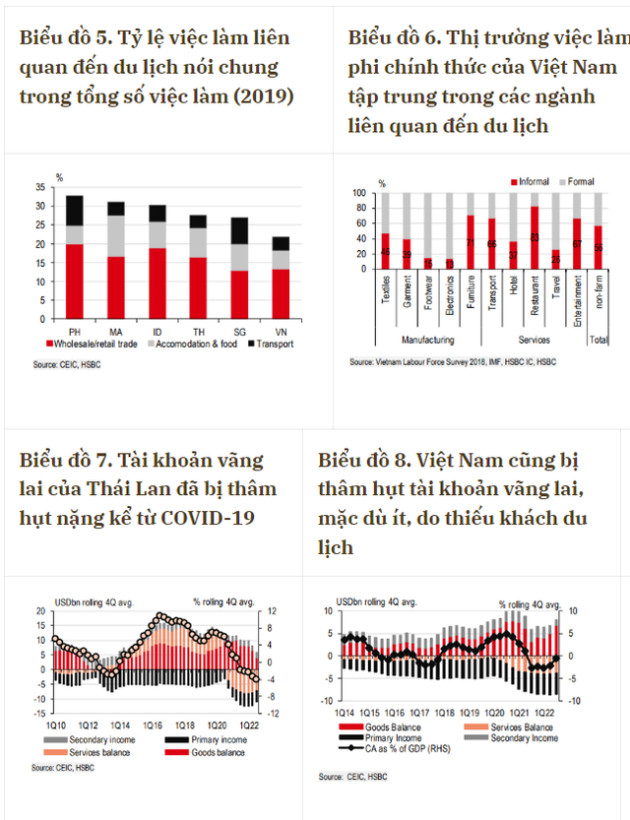

Trung Quốc mở cửa trở lại cũng sẽ thúc đẩy sự hồi sinh du lịch của Việt Nam một cách ấn tượng vì tương tự như Thái Lan, khách du lịch Trung Quốc từng chiếm khoảng 30%. Mặc dù nền kinh tế Việt Nam không phụ thuộc nhiều vào du lịch như Thái Lan, nhưng không thể xem nhẹ tầm quan trọng của ngành này đối với thị trường việc làm.

Ngoài ra, ngành du lịch tiếp tục phục hồi mạnh mẽ cũng sẽ mang lại lợi ích cho vị thế tài khoản vãng lai của ASEAN: Indonesia và Malaysia đã được hưởng lợi rất nhiều từ giá hàng hóa toàn cầu cao, trong khi Thái Lan và Việt Nam bị thâm hụt tài khoản vãng lai đáng kể do doanh thu du lịch sụt giảm. Trong trường hợp của Thái Lan, tài khoản vãng lai đã nhanh chóng tăng trở lại vào tháng 10 nhờ lượng khách du lịch tăng lên, nhưng mức tăng này đến quá muộn và không đủ nhiều để đảo ngược tình trạng thâm hụt nặng diễn ra rất lâu trong năm 2022 (Biểu đồ 7). Tại Việt Nam, thâm hụt dịch vụ ngày càng lớn, do thiếu nguồn thu từ du lịch, là rào cản lớn đối với tài khoản vãng lai (Biểu đồ 8). Do đó, doanh thu từ khách du lịch nhiều hơn sẽ cung cấp thêm ngoại hối và giảm thâm hụt dịch vụ cho Việt Nam, mặc dù chúng tôi kỳ vọng chỉ có một sự phục hồi nhẹ vào năm 2023 (dự kiến).

Và trong khi có ánh sáng ở cuối đường hầm cho du lịch, những bất trắc về du lịch trong khu vực vẫn còn. Khách du lịch Trung Quốc sẽ quay trở lại nhanh chóng ở mức độ nào tùy thuộc vào một số yếu tố, chẳng hạn như các chuyến bay quốc tế sẽ được khôi phục nhanh chóng như thế nào và khi nào việc đi lại sẽ được bình thường hóa. Mặc dù việc mở cửa trở lại được chờ đợi từ lâu đã bắt đầu vào ngày 8/1, nhưng sự gia tăng nhanh chóng số ca nhiễm COVID-19 đã khiến một số quốc gia, bao gồm Mỹ, EU và Nhật Bản, áp dụng trở lại các yêu cầu xét nghiệm đối với khách du lịch từ Trung Quốc đại lục. Mặc dù không có quốc gia ASEAN nào làm theo, nhưng nhiều nước đang theo dõi diễn biến một cách chặt chẽ.

Cú hích thứ hai: Thương mại

Một yếu tố khác không thể không nhắc đến là quan hệ hợp tác thương mại ASEAN-Trung Quốc. Từ năm 2020, ASEAN đã vượt EU trở thành đối tác thương mại lớn nhất của Trung Quốc. Thật vậy, nhờ mối quan hệ thương mại ngày càng sâu sắc, tỷ trọng của Trung Quốc trong xuất khẩu từ ASEAN đã tăng mạnh trong 15 năm qua, Trung Quốc trở thành điểm đến xuất khẩu lớn nhất của hầu hết các nền kinh tế trong khu vực.

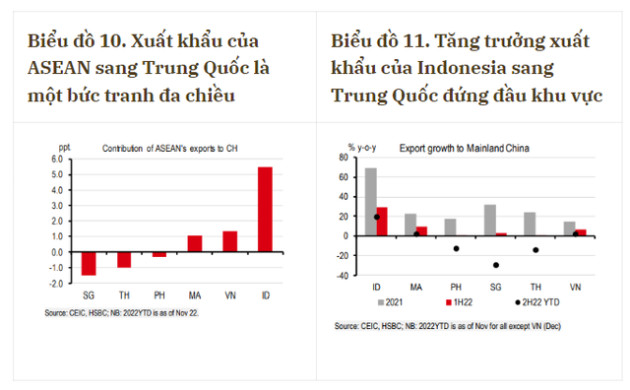

Trước tiên, chúng ta hãy xem xét tình hình xuất khẩu của ASEAN sang Trung Quốc trong năm 2022. Có thể thấy một “bức tranh đa chiều”, dẫn đầu là Indonesia, nước có xuất khẩu đã phục hồi toàn lực, tiếp theo là Việt Nam và Malaysia (Biểu đồ 10). Tuy nhiên, câu chuyện ở Singapore, Thái Lan và Philippines lại đi theo chiều hướng ngược lại, với xuất khẩu giảm tới 30% so với cùng kỳ trong hầu hết nửa sau năm 2022 (Biểu đồ 11). Vấn đề cần nghiên cứu chi tiết: phải đánh giá loại sản phẩm mà mỗi thị trường ASEAN xuất khẩu để hiểu được bức tranh đa chiều này.

Biểu đồ 12 thể hiện cán cân thương mại của ASEAN với Trung Quốc. Rõ ràng, ASEAN đã đạt được thị phần đáng kể trong lĩnh vực nông nghiệp và tài nguyên, khoáng sản, nhưng lại chứng kiến thâm hụt ngày càng lớn đối với các mặt hàng như dệt may và điện tử. Thật vậy, không có thời điểm nào tốt hơn để trở thành một nước xuất khẩu tài nguyên, khoáng sản. Ở ASEAN, chúng tôi đã nêu lên những câu chuyện ấn tượng của Indonesia và Malaysia. Mặc dù giảm mạnh so với thời kỳ đạt đỉnh, một nửa xuất khẩu của Indonesia là tài nguyên, khoáng sản, đứng đầu khu vực (Biểu đồ 13). Mặt hàng xuất khẩu của Indonesia sang Trung Quốc chủ yếu bao gồm kim loại thô và khoáng sản như than đá, niken, than nâu và dầu cọ, với hơn 50% nguyên liệu thô công nghiệp như nguyên liệu được sử dụng trong các sản phẩm điện tử, máy móc và linh kiện ô tô có nguồn gốc từ Trung Quốc.

Trong năm 2021, Indonesia đã tăng gấp đôi tỷ trọng nhập khẩu than của Trung Quốc một cách ấn tượng lên 34%, hưởng lợi một phần từ các hạn chế thương mại của nước này đối với than của Úc. Tương tự, Malaysia là một trong số ít các nhà xuất khẩu ròng dầu mỏ và khí đốt của châu Á, bên cạnh việc tham gia sâu vào chuỗi cung ứng công nghệ toàn cầu. Bất chấp suy thoái toàn cầu, việc siết chặt nguồn cung và việc mở cửa trở lại của Trung Quốc có thể sẽ khiến giá tài nguyên, khoáng sản tăng cao vào năm 2023.

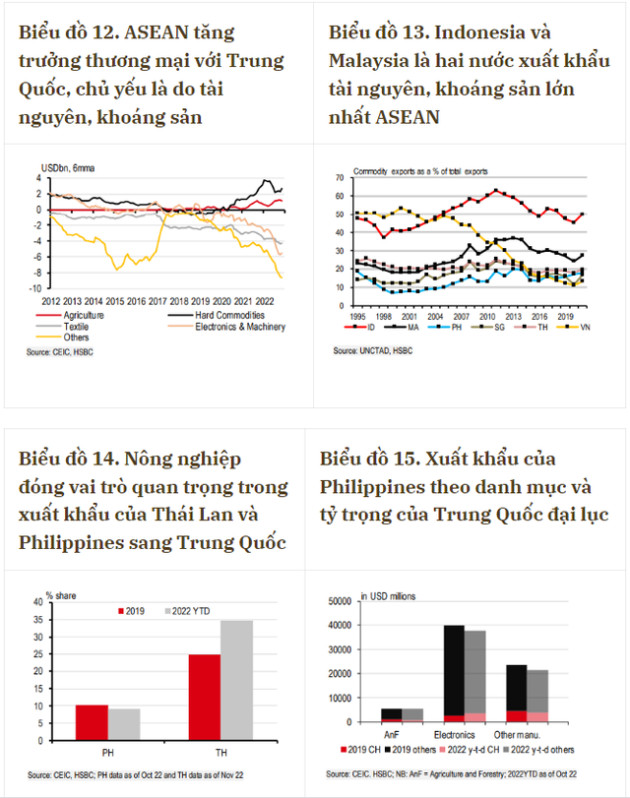

Ngoài tài nguyên, khoáng sản, thương mại nông nghiệp của ASEAN cũng là yếu tố đáng chú ý. Mặc dù vậy, gần như toàn bộ tăng trưởng thương mại đến từ dầu cọ, một lĩnh vực khác mà Indonesia (chiếm 70% lượng dầu cọ nhập khẩu của Trung Quốc) và Malaysia (20%) chiếm ưu thế.

Trong khi đó, trong lĩnh vực nông nghiệp truyền thống, Thái Lan và Philippines có thể sẽ được hưởng lợi từ nhu cầu đang bùng nổ của Trung Quốc vào năm 2023, do tầm quan trọng của nông nghiệp trong xuất khẩu của họ (Biểu đồ 14).

Ví dụ, 70% sầu riêng tại Trung Quốc đến từ Thái Lan và Philippines chiếm lĩnh thị trường Trung Quốc với gần 40% thị phần chuối. Thật vậy, gần 20% kim ngạch xuất khẩu phi điện tử của Philippines là sang Trung Quốc (Biểu đồ 15), nước có tốc độ tăng trưởng phục hồi sẽ mang lại sự thúc đẩy rất cần thiết cho Philippines.

Việt Nam cũng sẽ là một quốc gia hưởng lợi khác, mặc dù ở mức độ thấp hơn, khi hàng xuất khẩu sang Trung Quốc sẽ không còn phải trải qua việc kiểm tra COVID-19 nghiêm ngặt.

Mặc dù tạo điều kiện cho phục hồi, nhưng việc mở cửa trở lại của Trung Quốc khó có thể mang lại sự thúc đẩy đáng kể cho xuất khẩu chung của ASEAN. Xét cho cùng, phần lớn hàng xuất khẩu của ASEAN sang Trung Quốc được chuyển vào lĩnh vực công nghiệp, thay vì nằm trong chu kỳ tiêu dùng.

Ngay cả trong trường hợp của Philippines, quốc gia có liên kết sản xuất với Trung Quốc không sâu rộng như các quốc gia khác, lực cản chính đối với hàng xuất khẩu của họ là hàng hóa sản xuất, phần lớn trong số đó là các sản phẩm điện tử. Mặc dù sự phục hồi trong tăng trưởng của Trung Quốc có thể “trải thảm” cho sản xuất toàn cầu, nhưng không có khả năng đảo ngược chu kỳ thương mại vốn đang “hạ nhiệt”.

Lực cản đáng chú ý nhất đến từ việc xuất khẩu hàng điện tử suy yếu, khiến Singapore và Việt Nam đặc biệt dễ bị ảnh hưởng. Tại Singapore, xuất khẩu nội địa phi dầu mỏ chất bán dẫn (NODX) trong tháng 11 đã giảm hơn 13% so với cùng kỳ năm trước, mức độ tương tự như giai đoạn công nghệ suy giảm gần đây nhất trong nửa cuối năm 2018-2019. Các lô hàng điện thoại và máy tính của Việt Nam thậm chí còn giảm mạnh hơn, giảm gần 30% trong tháng 12 so với cùng kỳ năm trước.

Đặc biệt, do bản chất phụ thuộc vào nhập khẩu của ngành sản xuất công nghệ, việc nhập khẩu thiết bị điện tử giảm mạnh báo hiệu một tương lai không chắc chắn đối với xuất khẩu công nghệ. Mặc dù vậy, Malaysia là một ngoại lệ, vẫn duy trì vững vàng về hàng điện tử xuất đi, bất chấp chu kỳ đang hạ nhiệt. Sự vững vàng này một phần đến từ vị trí đặc biệt của Malaysia trong vai trò nước sản xuất lớn chip ô tô và thị phần đáng kể của nước này trong một số sản phẩm bán dẫn.

Cú hích thứ ba: FDI

Bất chấp những khó khăn về thương mại trước mắt, triển vọng FDI tích cực tiếp tục mang lại cái nhìn lạc quan cho triển vọng thương mại của ASEAN. Trong 30 năm qua, ASEAN đã chứng kiến một lượng lớn FDI nhờ vào điều kiện nền tảng thuận lợi của khu vực, hiệu quả về chi phí ngày càng tăng và quá trình chuyển đổi cơ cấu đang diễn ra.

Trong khi Khủng hoảng tài chính châu Á (AFC) có tác động tiêu cực đến môi trường FDI của ASEAN, tỷ trọng FDI chảy vào khu vực trên tổng dòng vốn đầu tư của thế giới đã tăng trong suốt một thập kỷ sau Khủng hoảng tài chính toàn cầu (GFC), đạt mức cao kỷ lục 11% vào năm 2021, gần như ngang bằng với Trung Quốc.

Tuy nhiên, bức tranh FDI mỗi nước một khác, với tỷ trọng lớn nhất rơi vào Singapore, Việt Nam và Malaysia, những quốc gia có lĩnh vực sản xuất là trụ cột tăng trưởng chính. Thật vậy, sản xuất tiếp tục là “xương sống” của FDI vào ASEAN, một lĩnh vực mà Trung Quốc đã bắt kịp với các quốc gia châu Á khác trong những năm gần đây.

Nhật Bản và Hàn Quốc là những quốc gia dẫn đầu tiếp cận lĩnh vực sản xuất của ASEAN, trong đó, Nhật Bản đầu tư mạnh vào ngành công nghiệp ô tô của Thái Lan còn Hàn Quốc thành công trong việc đưa Việt Nam trở thành một trong những trung tâm chính sản xuất điện thoại thông minh của họ trên toàn cầu.

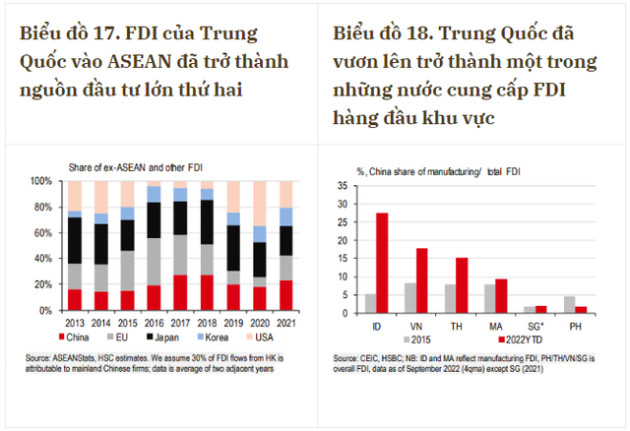

Nhưng Trung Quốc đã nhanh chóng bắt kịp và trở thành quốc gia có nguồn vốn FDI nói chung lớn nhất vào ASEAN (không tính đầu tư nội bộ trong ASEAN) vào năm 2021, ngang bằng với Nhật Bản (Biểu đồ 17). Nếu chúng ta nhìn vào lĩnh vực sản xuất, Indonesia, Việt Nam và Thái Lan đã chứng kiến sự gia tăng mạnh về tỷ trọng FDI từ Trung Quốc (Biểu đồ 18), vốn trước đây tập trung đầu tư nhiều vào bất động sản. Mặc dù quá trình này bị gián đoạn một phần do đại dịch, nhưng sau khi mở cửa trở lại, việc thúc đẩy đầu tư của Trung Quốc vào ASEAN sẽ tiếp tục phát triển mạnh.

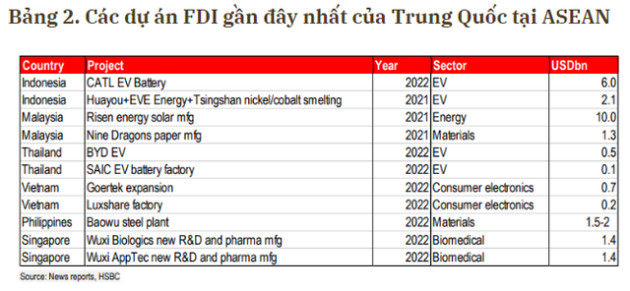

Chúng tôi điểm qua một số dự án FDI nổi bật của Trung Quốc đại lục tại ASEAN trong Bảng 2, hầu hết trong số đó rơi vào các lĩnh vực mà các nước tiếp nhận có lợi thế cạnh tranh. Trong trường hợp của Việt Nam, Goertek và Luxshare, hai trong số ba nhà cung cấp chính của Apple (ngoài Foxconn của Đài Loan), đã rót thêm vốn trị giá lần lượt là 400 triệu USD và 306 triệu USD để mở rộng sản xuất thiết bị điện tử tiêu dùng và đa phương tiện. Đây là một phần trong kế hoạch mở rộng đang diễn ra của Apple tại Việt Nam, với kế hoạch di dời gần đây nhất là chuỗi cung ứng MacBook tương đối phức tạp của họ, dự kiến sẽ bắt đầu sản xuất vào giữa năm 2023.

Trong khi FDI vào Indonesia có xu hướng giảm trong bối cảnh bất ổn toàn cầu, triển vọng trung hạn của nước này vẫn sáng sủa. Đặc biệt, đầu tư của Trung Quốc đóng vai trò then chốt trong việc tạo điều kiện cho sự bùng nổ của nhà máy luyện niken ở Indonesia, nguyên liệu đầu vào chính để sản xuất pin xe điện (EV). Ví dụ: hãng CATL có trụ sở tại Trung Quốc đã ký thỏa thuận với doanh nghiệp nhà nước ANTAM và IBI của Indonesia để cùng phát triển hệ sinh thái từ khai thác đến sản xuất pin trị giá gần 6 tỷ USD.

Mặc dù vậy, Indonesia không phải là ứng cử viên duy nhất cho FDI của Trung Quốc trong chuỗi cung ứng xe điện. Trên thực tế, BYD, nhà sản xuất xe điện hàng đầu của Trung Quốc, đang có kế hoạch xây dựng một trung tâm sản xuất ở Thái Lan, với công suất sản xuất 150.000 xe điện mỗi năm.

Điều này sẽ biến Thái Lan trở thành trung tâm sản xuất đầu tiên ở ASEAN của hãng, một phần nhờ vào khoản trợ cấp hào phóng của quốc gia này lên tới 150 nghìn THB trên mỗi xe điện. Và BYD không phải là công ty duy nhất nhận được ưu đãi khi nhà phát triển bất động sản công nghiệp Thái Lan WHA Group đang thảo luận với một trong số năm nhà sản xuất EV hàng đầu của Trung Quốc.

Đầu tư của Trung Quốc vào Malaysia cũng quan trọng không kém. Risen Energy, công ty năng lượng mặt trời của Trung Quốc, đã công bố khoản đầu tư cơ sở đầu tiên vào Đông Nam Á, trị giá hơn 10 tỷ USD trong hơn 15 năm, để sản xuất các mô-đun quang điện hiệu suất cao.

Trong khi Trung Quốc không phải là nhà đầu tư chiếm ưu thế ở Singapore, một số công ty Trung Quốc cũng đã có động thái. Gần đây, hai công ty Trung Quốc, WuXi Biologics và WuXi AppTec, đã công bố khoản đầu tư 4 tỷ SGD vào sản xuất dược phẩm, tiểu ngành lớn thứ hai sau điện tử. Không giống như các quốc gia phụ thuộc vào thương mại, Philippines với tư cách là một nền kinh tế định hướng nội địa cũng sẽ được hưởng lợi từ việc mở cửa trở lại của Trung Quốc nhưng không ở mức độ tương tự. Thay vào đó, các dự án FDI gần đây từ Trung Quốc là trong lĩnh vực kim loại.

Tham khảo: HSBC

- Từ khóa:

- Trung quốc

- Châu Á

- Đông nam Á

- Fdi

Xem thêm

- Hàng nghìn tấn hàng từ Việt Nam đổ bộ Mỹ với giá đắt đỏ: 1/3 thế giới đua nhau săn lùng, nước ta sở hữu diện tích trồng hơn 900.000 ha

- Ở Việt Nam có mẫu xe to ngang CX-5 nhưng ăn xăng 1L/100km, mạnh hơn cả Land Cruiser Prado: Giá thế nào?

- Người dân nền kinh tế số 1 Đông Nam Á sẽ thích mê mẫu xe VinFast này: Không phải vua doanh số ở Việt Nam

- Đối thủ cứng của Wuling Mini EV có bản nâng cấp tại Trung Quốc: Sạc 1 lần chạy 210km, giá tương đương 169 triệu

- Bất chấp Mỹ siết thuế, người tiêu dùng toàn cầu vẫn 'đổ xô' mua xe điện

- Honda chính thức ra mắt mẫu xe tay ga có thể cạnh tranh sòng phẳng với Yamaha XMAX 300

- Ớt, chanh leo, tổ yến... Việt Nam sắp được xuất sang Trung Quốc

Tin mới