Becamex hoàn tất phát hành 1.500 tỷ đồng trái phiếu, cổ phiếu liên tục kịch trần đưa vốn hoá tăng vọt

Tổng Công ty Đầu tư và Phát triển Công nghiệp (Becamex IDC Corp, BCM) vừa công bố đã chào bán thành công 15 lô trái phiếu riêng lẻ kỳ hạn 4 năm, tổng giá trị 1.500 tỷ đồng. Công ty cũng phát hành 2 lô trái phiếu kỳ hạn 2 năm, tổng trị giá 290 tỷ đồng vào ngày 12/8 và 31/8.

Việc huy động trên đã được thống nhất trước đó. Becamex cũng đã phê duyệt phương án sử dụng vốn thu được từ đợt phát hành, việc dùng tài sản thuộc sở hữu của Tổng công ty và/hoặc tài sản của bên thứ 3 làm tài sản đảm bảo.

Bên cạnh việc phát hành trái phiếu, trong năm 2020 Becamex còn xây dựng các phương án tăng vốn điều lệ. Kế hoạch cụ thể, Công ty sẽ chia thành các giai đoạn nhằm tăng vốn từ 10.350 tỷ đồng lên 20.000 tỷ đồng để tái cấu trúc tài chính, thanh toán các khoản vay và huy động vốn để tài trợ cho các dự án đầu tư của Tổng công ty trong thời gian tới.

Becamex được biết đến là doanh nghiệp đầu ngành trong lĩnh vực đầu tư, kinh doanh hạ tầng khu công nghiệp, xây dựng khu đô thị, dân cư, hạ tầng giao thông. Trong đó, lĩnh vực kinh doanh nổi bật của Becamex là hạ tầng khu công nghiệp với nhiều dự án lớn tại Bình Dương cũng như các khu công nghiệp VSIP hiện diện tại nhiều tỉnh thành.

Theo ước tính, tổng diện tích đất Khu công nghiệp của Becamex hiện lên tới gần 10.500 ha, chiếm 11,4% tổng diện tích đất KCN tại Việt Nam và là doanh nghiệp có diện tích đất KCN lớn nhất cả nước.

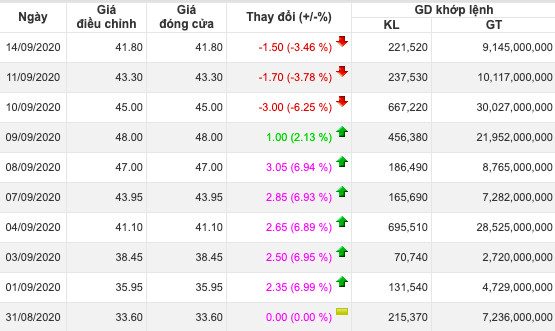

Chuyển sàn sang HoSE vào ngày 31/8, cổ phiếu BCM liên tục kịch trần, tăng mạnh lên 38.450 đồng/cp, tương ứng vốn hóa thị trường 39.795 tỷ đồng (1,7 tỷ USD), tăng 10.800 tỷ đồng so với thời điểm niêm yết trên HoSE.

Xem thêm

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- Lộ diện trái phiếu doanh nghiệp có rủi ro cao trong tháng 7

- Tổng công ty Viễn thông MobiFone lọt top 67 Doanh nghiệp tiêu biểu vì Người lao động năm 2024

- Gánh nặng trái phiếu đến hạn ngành Ngân hàng đang vơi dần

- "Xoá sổ" đường sắt Hà Nội và Sài Gòn, VNR sẽ thành lập doanh nghiệp mới

- Loạt ngân hàng lên kế hoạch tăng vốn “khủng”, top đầu sẽ có xáo trộn mạnh?

- Động lực phát triển phân khúc bất động sản công nghiệp trong năm 2024

Tin mới

Tin cùng chuyên mục