Becamex IDC (BCM): Kế hoạch lãi sau thuế 931 tỷ đồng năm 2020, tiếp tục phương án tăng vốn điều lệ lên 20.000 tỷ đồng

Ngày 26/6 tới đây Tổng công ty đầu tư và Phát triển công nghiệp – CTCP (Becamex IDC – mã chứng khoán BCM) sẽ tổ chức Đại hội cổ đông thường niên năm 2020. Danh sách cổ đông đã được chốt vào ngày 28/5/2020.

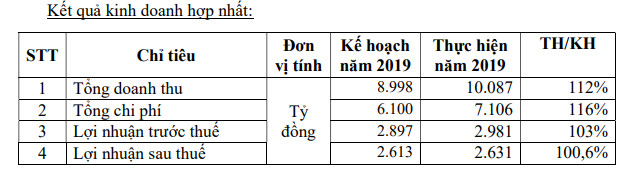

Kết quả kinh doanh năm 2019

Năm 2019 là năm thứ 2 Becamex IDC hoạt động theo hình thức công ty cổ phần. Doanh thu thuần cả năm đạt 8.213 tỷ đồng, tăng trưởng 27,1% so với năm trước đó. Tổng doanh thu đạt 10.087 tỷ đồng.

Lợi nhuận sau thuế hợp nhất đạt 2.631 tỷ đồng, tăng trưởng 12,6% so với lợi nhuận đạt được năm 2019, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 2.487 tỷ đồng. EPS đạt 2.332 đồng.

Với kết quả đạt được, Becamex IDC trình phương án phân phối lợi nhuận năm 2019, trong đó dành 414 tỷ đồng chia cổ tức tỷ lệ 4% cho cổ đông. Số còn lại chuyển sang năm sau. Thời gian chi trả cổ tức dự kiến trong tháng 12/2020.

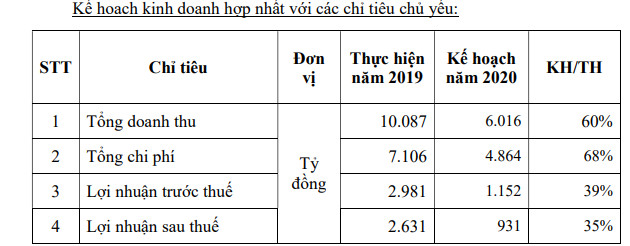

Kế hoạch lãi sau thuế hợp nhất 931 tỷ đồng năm 2020

Năm 2020 Becamex IDC đặt mục tiêu đạt 6.016 tỷ đồng tổng doanh thu hợp nhất, gần bằng 60% tổng doanh thu đạt được năm 2019. Kế hoạch lợi nhuận sau thuế hợp nhất 931 tỷ đồng, chỉ bằng 35,38% lợi nhuận thực hiện được trong năm 2019.

Theo báo cáo từ Tổng công ty, thế giới đang đối mặt với xung đột thương mại giữa các bên làm ảnh hưởng đến chuỗi cung ứng toàn cầu và dòng chảy đầu tư. Bên cạnh đó sự bùng phát của dịch bệnh Covid-19 từ cuối năm 2019 đến nay và đang diễn biến phức tạp trên thế giới đã tác động nghiêm trong đến hoạt động sản xuất kinh doanh của công ty. Dự báo dịch bệnh còn kéo dài khi chưa tìm được vắc xin ngừa bệnh, nên Becamex IDC nhận thấy Việt Nam còn đối mặt với nhiều thách thức thật sự trong thu hút đầu tư tại các lĩnh vực kinh doanh chủ lực của công ty như bất động sản công nghiệp và đô thị.

Tăng vốn điều lệ lên 20.000 tỷ đồng

Trong năm 2019 công ty đã thực hiện phát hành hơn 22,4 triệu cổ phiếu ESOP cho cán bộ nhân viên công ty để tăng vốn điều lệ. HĐQT Becamex IDC cũng sẽ trình Đại hội cổ đông thông qua việc gia hạn thời gian phát hành trong năm 2020-2021 vè việc tiếp tục phương án phát hành giai đoạn 2 và 3 đã được ĐHCĐ bất thường năm 2019 thông qua.

Cụ thể, Becamex IDC dự kiến phát hành cổ phiếu tăng vốn điều lệ từ 10.350 tỷ đồng lên 20.000 tỷ đồng nhằm tái cấu trúc tài chính để thanh toán các khoản vay và huy động vốn để tài trợ cho các dự án đầu tư của Tổng công ty trong thời gian tới.

Chào bán 207 triệu cổ phiếu cho cổ đông hiện hữu (giai đoạn 1)

Theo đó Becamex IDC dự kiến phát hành 207 triệu cổ phiếu chào bán cho cổ đông hiện hữu với giá bán đề xuất 15.000 đồng/cổ phiếu. Thời gian thực hiện trong năm 2020 và/hoặc 2021. Dự kiến sau đợt phát hành này Becamex IDC sẽ tăng vốn điều lệ lên 12.240 tỷ đồng.

Số tiền thu được từ đợt chào bán 3.105 tỷ đồng sẽ dùng để tái cấu trúc tài chính (2.000 tỷ đồng) và bổ sung vốn lưu động, nâng cao năng lực tài chính (1.105 tỷ đồng). Tái cấu trúc tài chính sử dụng theo hướng tăng vốn chủ sở hữu và giảm nợ vay.

Phát hành riêng lẻ 758 triệu cổ phiếu (giai đoạn 2)

Bên cạnh đó Becamex IDC sẽ phát hành riêng lẻ tối đa 758 triệu cổ phiếu cho nhà đầu tư. Dự kiến sau phát hành Becamex tăng vốn điều lệ lên 20.000 tỷ đồng.

Tổng số tiền thu được từ đợt phát hành này cũng sẽ được dùng để tái cấu trúc tài chính, thanh toán các khoản vay và bổ sung nguồn vốn kinh doanh, nâng cao năng lực tài chính, đầu tư dự án, thực hiện các hoạt động mua bán sáp nhập (M&A).

Gia hạn thời gian chuyển sàn sang niêm yết trên HoSE

HĐQT công ty cho biết, do một số lý do khách quan, việc chuyển giao dịch cổ phiếu của Tổng công ty từ sàn Upcom sang niêm yết tại HoSE trong năm 2019 vẫn chưa thể hoàn tất. Vì vậy HĐQT công ty trình Đại hội thông qua việc gia hạn thời gian thực hiện chuyển sàn trong năm 2020.

Xem thêm

- Quốc gia có trữ lượng khí đốt top 5 thế giới vừa trở thành cứu tinh mới nhất cho EU: Xây đường dẫn thẳng đến Trung Âu, 1,3 tỷ m3 sẽ được bơm trong năm nay

- Ô tô Honda đồng loạt nhận ưu đãi khủng: Honda City xuống dưới 500 triệu đồng, Accord chạm đáy

- Thị trường xe máy Việt Nam trên đà phục hồi

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Tăng trưởng ấn tượng 107%, hãng xe điện của tỷ phú Phạm Nhật Vượng bứt phá ngoạn mục trên bảng xếp hạng, vượt qua hàng loạt ông lớn về doanh số toàn cầu

- Tăng trưởng ấn tượng hơn 210%, Honda mạnh tay ưu đãi cho loạt xe nhập, cao nhất 220 triệu đồng

- Loạt xe Mitsubishi giảm phí lăn bánh tháng 10: Cao nhất hơn 136 triệu, Xforce, Xpander bán top phân khúc cũng được giảm nhiều

Tin mới

Tin cùng chuyên mục