Becamex lên kế hoạch huy động 1.500 tỷ đồng trái phiếu

Tổng công ty Đầu tư và Phát triển Công nghiệp (Becamex, MCK: BCM) vừa ra nghị quyết HĐQT về việc thông qua phương án phát hành trái phiếu doanh nghiệp lần 2 năm 2021.

Tổng mệnh giá phát hành tối đa là 1.500 tỷ đồng và chia thành nhiều đợt (3-5 đợt). Kỳ hạn trái phiếu dự kiến từ 1-5 năm, mệnh giá 1 tỷ đồng/trái phiếu, thời gian dự kiến phát hành trong khoảng quý 2 - quý 3/2021.

Mục đích cho lần huy động vốn trái phiếu này nhằm tăng quy mô vốn hoạt động của Becamex; cơ cấu lại nguồn vốn của Tổng công ty đồng thời phục vụ các mục đích được phép khác theo quy định của pháp luật.

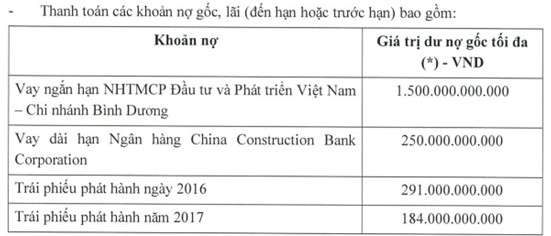

Về kế hoạch sử dụng vốn, tùy thuộc nhu cầu sử dụng tại thời điểm phát hành. Cụ thể, (1) thanh toán các chi phí liên quan đến thi công cơ sở hạ tầng; (2) thanh toán các khoản phải trả ngắn hạn cho Becamex Bình Định (tối đa 460 tỷ đồng); (3) thanh toán các khoản nợ gốc, lãi đến hạn hoặc trước hạn.

Trước đó, Becamex đã thông báo về việc phát hành 2 triệu trái phiếu riêng lẻ lần 1 năm 2021 vào ngày 30/03/2021 với tổng giá trị phát hành đạt 2.000 tỷ đồng. Trái phiếu có ngày đáo hạn vào ngày 25/03/2026.

Tính đến cuối quý I/2021, Becamex ghi nhận tổng giá trị trái phiếu đạt 6.046 tỷ đồng. Nếu đợt phát hành trái phiếu lần 2 thành công, Becamex dự kiến tăng hệ số nợ/VCSH lên mức 1,91; tỷ lệ dư nợ trái phiếu/vốn chủ sở hữu đạt 0,42.

Theo tài liệu ĐHĐCĐ đã công bố, Becamex đề xuất kế hoạch tổng doanh thu hợp nhất đạt 8.900 tỷ đồng, tăng 15% so với năm ngoái. Chỉ tiêu lợi nhuận sau thuế tăng 5% lên mức 2.300 tỷ đồng, tăng 5%. Đáng chú ý, Becamex kỳ vọng lợi nhuận sau thuế công ty mẹ tăng đến 44% lên 1.119 tỷ đồng.

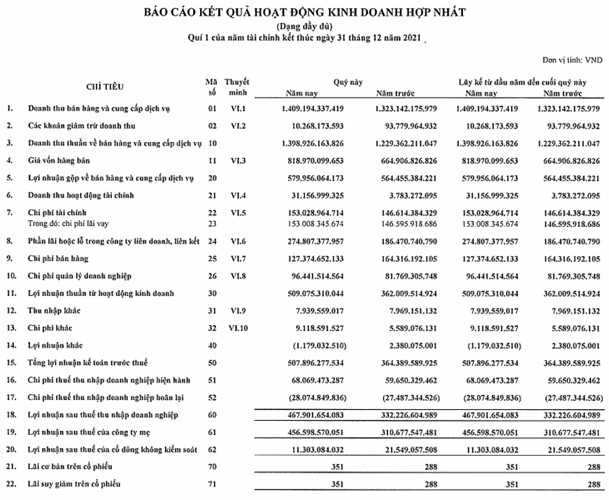

Quý 1/2021, Becamex đạt mức doanh thu xấp xỉ 1.400 tỷ đồng, tăng trưởng 14% so với cùng kỳ năm trước, lợi nhuận sau đi trừ đi các khoản chi phí tăng trưởng ấn tượng 40,9% so với quý 1/2020 lên mức 468 tỷ đồng. Như vậy so với kế hoạch đề ra, Becamex đã hoàn thành 15,7% kế hoạch doanh thu và 20,3% chỉ tiêu lợi nhuận sau thuế.

- Từ khóa:

- Bcm

- Becamex

- Trái phiếu

Xem thêm

- Quốc gia có trữ lượng khí đốt top 5 thế giới vừa trở thành cứu tinh mới nhất cho EU: Xây đường dẫn thẳng đến Trung Âu, 1,3 tỷ m3 sẽ được bơm trong năm nay

- Giá bạc hôm nay 6/1: duy trì mức ổn định

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

- "Đo" áp lực đáo hạn trái phiếu 4 tháng cuối năm

- Ngành ngân hàng vẫn "thống trị" lượng trái phiếu phát hành trong tháng 8

- Bất động sản đối mặt với áp lực trái phiếu đáo hạn

- Ngân hàng tiếp tục đẩy mạnh huy động vốn qua kênh trái phiếu doanh nghiệp trong tháng 7

Tin mới

Tin cùng chuyên mục