Bloomberg: Lãi suất âm có thể trở thành hiệu ứng lây lan toàn cầu vào năm 2020

Động thái nới lỏng định lượng và cơ chế lãi suất thấp ở châu Âu đã khiến trái phiếu ở khu vực này có tỷ suất sinh lời cao, nhưng khoản tiết kiệm nghỉ hưu và lợi nhuận ngân hàng lại đi xuống. Do đó, tình trạng này gợi nhớ đến "thập kỷ mất mát" ở Nhật Bản.

Theo Jan Loeys - một cố vấn cấp cao phụ trách chiến lược đầu tư dài hạn tại JPMorgan, nhận định, đây là mối hiểm hoạ có nguy cơ lan rộng, thậm chí có thể kéo đến Mỹ. Giờ đây, nền kinh tế lớn nhất thế giới chỉ cần "trượt chân" xuống "miệng hố" suy thoái thì lợi suất sẽ rớt xuống mức 0.

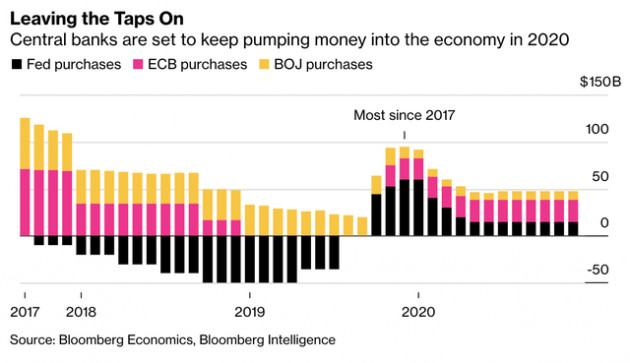

Dù số liệu việc làm công bố hồi tuần trước cho thấy con số khả quan hơn dự đoán, xoa dịu mối lo ngại về khả năng suy thoái của nền kinh tế Mỹ, nhưng đường cong lợi suất trái phiếu Mỹ lại loé lên dấu hiệu về tương lai suy thoái sắp diễn ra. Loeys cho rằng, Cục Dự trữ Liên bang Mỹ (Fed) có thể thực hiện điều tương tự với ngân hàng trung uơng Nhật Bản và khu vực đồng euro là hạ lãi suất xuống mức 0, đồng thời đưa ra gói nới lỏng định lượng.

Ngoài ra, thế giới còn phải chứng kiến tình hình chính trị của Mỹ cũng khá rắc rối và tình trạng "thắt lưng buộc bụng" quá mức trên toàn cầu. Loeys cho hay: "Chúng ta đã ở gần với thời kỳ trái phiếu lãi suất âm trong nhiều năm."

Đây là một kịch bản đang "ám ảnh" suy nghĩ của các nhà lãnh đạo ngân hàng trung ương. Thống đốc Fed Lael Brainard thậm chí còn đưa ra ý tưởng về việc mua tài sản để kìm chế chi phí vay ngắn hạn đến trung hạn, trong một kịch bản lãi suất rơi xuống mức 0. Ý tưởng này có điểm tương đồng với biện pháp kiểm soát đường cong lợi suất phong cách Nhật Bản.

Các nhà hoạch định chính sách của Fed và ECB không dự định sẽ đưa ra bất kỳ động thái nào trong cuộc hợp vào tuần này. Đối với Fed, sự kiện lần này sẽ là cơ hội để họ duy trì chính sách sau 3 lần hạ lãi suất từ đầu năm đến nay. Kết quả đáng kinh ngạc của bảng lương phi nông nghiệp tháng 11 thúc đẩy đà tăng của lợi suất trái phiếu Kho bạc Mỹ, nhưng vẫn không đủ để thay đổi quan điểm của nhà đầu tư đối với việc Fed sẽ giữ nguyên lãi suất đến ít nhất là quý I/2020. Khi lạm phát vẫn ở tình trạng ảm đạm, Chủ tịch Jerome Powell không có lý do gì để nâng lãi suất.

Richard Hodges đến từ Nomura Asset Management cho hay: "Các ngân hàng trung ương không còn lựa chọn nào khác, ngoài thúc đẩy các tài sản rủi ro và giá tài sản cho đến khi có ý định thực hiện chính sách tài khoá mở rộng."

Tại Ý, rủi ro chính trị cũng không thể ngăn cản các nhà đầu tư dự đoán rằng lợi suất trái phiếu có thể chạm mức 0 vào năm 2020, trong bối cảnh nhiều ý kiến cho rằng ECB có thể sẽ hạ lãi suất. Trong khi đó, thị trường trái phiếu Hy Lạp hiện yêu cầu lãi suất chỉ ở mức 1,5%.

Lãi suất âm và các chương trình mua tài sản của ECB đã góp phần xoa dịu sự căng thẳng của các thành viên Eurozone, nhưng các ngân hàng khu vực cũng gặp khó khăn hơn trong việc tạo ra lợi nhuận. Khoản tiền tiết kiệm cho hưu trí cũng rơi vào rủi ro, từ đó tạo ra phản ứng dữ dội hơn.

Hiện tại, có 2 nền kinh tế phát triển vẫn chưa sử dụng đến lãi suất âm là Anh và Úc, nhưng cũng có thể sẽ sớm thay đổi. Chris Rands, một nhà quản lý tài sản tại Nikko Asset Management ở Sydney, nhận định: "Japanification là một vấn đề lớn cần nhiều thời gian để 'gỡ rối'. Vấn đề thực sự đang nằm ở châu Âu, họ hắt hơi thì chúng tôi cũng bị cảm lạnh."

Ngân hàng trung ương của Úc (RBA) có thể sẽ "nối gót" ECB và BOJ tung ra gói nới lỏng định lượng, sau khi hạ lãi suất xuống mức thấp kỷ lục là 0,75%. Còn ở Anh, điểm bùng phát có thể là Brexit không thoả thuận, theo Citigroup.

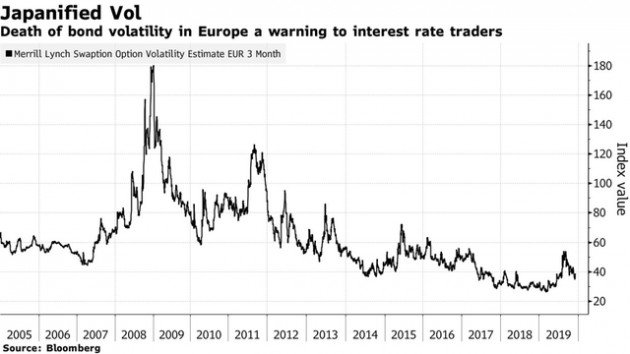

Các chỉ số đo lường biến động đều cho thấy các nhà giao dịch quyền chọn đang đặt cược dài hạn về lãi suất thấp. Sau một đợt tăng đột biến hồi tháng 8 và tháng 9, trong bối cảnh chiến tranh thương mại nóng lên, một chỉ số đo lường mức giá của Merrill Lynch tại thị trường trái phiếu chính phủ châu Âu hiện đang quay trở lại mức thấp nhất mọi thời đại.

Đường cong lợi suất trái phiếu Mỹ đang dần dốc lên, nhờ những tín hiệu tích cực của thoả thuận thương mại Mỹ - Trung. Tuy nhiên, diễn biến này vẫn là chưa đủ để "cứu" nền kinh tế khỏi "bẫy" lãi suất âm. Dù Mỹ đón nhận số liệu việc làm tích cực, thì lợi suất trái phiếu 10 năm vẫn "mắc kẹt" dưới mức 2% kể từ tháng 8.

Tham khảo Bloomberg

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Doanh nghiệp 'đào vàng' lớn nhất Việt Nam đạt gần 1 tấn mỗi năm nhưng chưa là gì so với 5 'ông lớn' này

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá bạc hôm nay 17/3: Duy trì mốc trên 1,3 triệu/lượng

Tin mới

Tin cùng chuyên mục