BVSC dự đoán lợi nhuận sau thuế của Techcombank năm nay có thể đạt 8.243 tỷ đồng

Thị phần dẫn đầu trong mảng Bancassurance

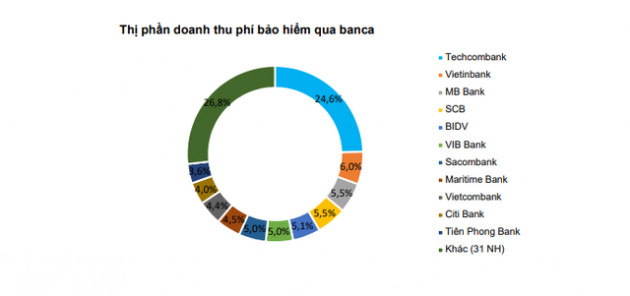

Techcombank là ngân hàng đứng đầu về thị phần doanh thu phí bảo hiểm là điều dễ thấy trên thị trường. Đáng ngạc nhiên là thị phần của ngân hàng đứng thứ hai còn cách khá xa Techcombank. Dữ liệu trong báo cáo mới đây của Công ty chứng khoán BVSC cho thấy, cho đến cuối tháng 3/2018, Techcombank có thị phần doanh thu phí bảo hiểm qua kênh bancassurance tại Việt Nam chiếm 25%. Trong khi đó, ngân hàng có thị phần lớn thứ 2 là VietinBank chỉ có 6%. Có thị phần gần tương đương với VietinBank còn có MB, SCB, BIDV, VIB, Sacombank (từ 5%-6%).

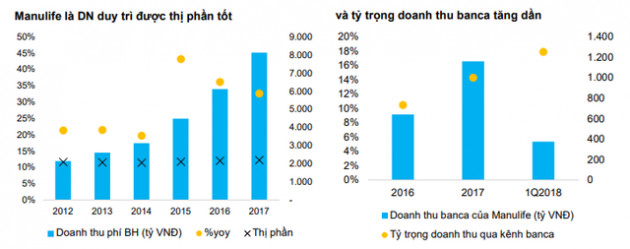

BVSC cho biết, điểm đáng lưu ý là Techcombank đã triển khai hoạt động banccasurance khi chưa có nhiều ngân hàng mặn mà với hoạt động này. Trước đây, Manulife có 4 đối tác ngân hàng là Techcombank, SCB, VPBank và ANZ nhưng hầu như toàn bộ doanh thu phí bảo hiểm qua kênh banca (95%) của Manulife đều đến từ Techcombank và tăng trưởng doanh thu phí bảo hiểm trong 2016-2017 đều ở mức cao.

"Chúng tôi cho rằng đây cũng là một trong những nguyên nhân khiến mức up-front fee (phí trả trước) mà Techcombank nhận được là tương đối cao (khoảng 278.000 đồng/khách hàng cá nhân hay 964.000 đồng/khách hàng cá nhân active) so với các hợp đồng banca độc quyền khác được ký trong thời gian gần đây", BVSC nhận định.

Hiện Manulife đã có thêm 2 đối tác ngân hàng là TPBank và Shinhan Bank nhưng tỷ lệ phí bảo hiểm qua Techcombank vẫn đang chiếm khoảng 92%. Hoa hồng bảo hiểm của Techcombank năm 2017 đạt 513 tỷ đồng (tăng 52% so với cùng kỳ), mặc dù mới chỉ đóng góp 22% vào tổng thu nhập dịch vụ nhưng tiềm năng tăng trưởng của nguồn thu nhập này là rất lớn trong giai đoạn tới.

BVSC cho rằng, Techombank là một trong những ngân hàng dẫn đầu hệ thống về sức khỏe tài chính. Tại 30/6/2018, nếu không xét đến những ngân hàng có mảng kinh doanh tài chính tiêu dùng, TCB đứng thứ 1 về ROE (24,3%), ROA (3,2%) và NIM (3,5%) và đứng thứ 2 về hiệu quả hoạt động. Mặc dù ROE của ngân hàng sẽ giảm trong 2018 (21%) và 2019 (16%) do ảnh hưởng của đợt tăng vốn lớn, TCB sẽ đưa ROE tăng trở lại mức 18-20% trong giai đoạn 2021 và 2022.

Hệ thống công nghệ thông tin tiên tiến sẽ giúp Techcombank đón đầu cơ hội trong cách mạng công nghiệp 4.0. So sánh với các ngân hàng trong nước, hiệu quả trong mảng transaction banking (dịch vụ chuyển tiền của ngân hàng) với doanh thu phí transaction banking trên dư nợ khách hàng doanh nghiệp (WB – BB) của Techcombank đạt khoảng 0,8-1% (trong khi Vietcombank là 0,6% và Sacombank 0,4%). Techcombank cũng đã ký hợp đồng với iGTB để số hoá mảng ngân hàng giao dịch của mình, nâng cao trải nghiệm của khách hàng doanh nghiệp và tăng lòng trung thành của khách hàng. Xét về dài hạn, sự đầu tư vào công nghệ trong giai đoạn này sẽ giúp nhà băng tiết giảm chi phí trong tương lai và duy trì tỷ lệ chi phí trên thu nhập CIR ở mức thấp nhất trong hệ thống.

Các chuyên gia BVSC dự báo lợi nhuận sau thuế năm 2018 của Techcombank có thể tăng 27,9% so với năm ngoái, đạt 8.243 tỷ đồng.

- Từ khóa:

- Doanh thu phí bảo hiểm

- Lợi nhuận sau thuế

- Phí bảo hiểm

- Tài chính tiêu dùng

- Công nghệ thông tin

- Khách hàng doanh nghiệp

- Tiết giảm chi phí

- Techcombank

- Ngân hàng

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

Tin mới

Tin cùng chuyên mục