Các chi tiết quan trọng trong bản cáo bạch của VinFast: Những điểm tương đồng với IPO lớn nhất trong lịch sử và 3 bài học giá trị cho doanh nghiệp Việt Nam

Sự kiện VinFast nộp hồ sơ IPO và niêm yết tại Mỹ là một sự kiện thu hút nhiều sự quan tâm của dư luận trong và ngoài nước. Ngoài những góc nhìn tích cực, hay nghi ngờ, và những góc nhìn cảm tính, hai chuyên gia của John&Partners là Tiến sĩ Ngô Công Trường và Thạc sĩ Nguyễn Thế Trung đã đưa ra các phân tích để nhà đầu tư, doanh nghiệp có thể hiểu đúng và rút ra được những bài học từ sự kiện này.

Nhìn lại IPO của Alibaba - thấy gì về IPO VinFast?

Trước khi nói về IPO của VinFast, hãy nhìn sang ''người hàng xóm'' Trung Quốc. Tới cuối năm 2022, Trung Quốc đã có hơn 250 doanh nghiệp đang niêm yết tại các sàn chứng khoán của Mỹ (theo S&P Global). Một trong những IPO thành công nhất không chỉ của Trung Quốc (không phải đầu tiên) mà của toàn thế giới đó là IPO của Alibaba vào năm 2014 với câu nói nổi tiếng “chúng tôi không phải là một công ty Internet Trung Quốc, chúng tôi là một công ty Internet có trụ sở tại Trung Quốc”.

Ngoài việc thành công với số tiền huy động kỷ lục tại thời điểm đó, Alibaba của Jack Ma còn truyền cảm hứng rất lớn tới các doanh nghiệp khác tại Trung Quốc hướng tới việc “đem chuông đi đánh xứ người” qua việc họ ghi hình lại quá trình thực hiện IPO và sau đó làm thành một đoạn phim tài liệu đầy cảm xúc.

Tiếp nối Alibaba, các doanh nghiệp Trung Quốc sau đó có rất nhiều các thương vụ IPO tỷ USD tại thị trường Mỹ như Pinduoduo, JD.com, KE holding, Li Auto…

Tương tự như Alibaba, VinFast sẽ không phải doanh nghiệp Việt Nam đầu tiên tính chuyện IPO tại Mỹ nhưng nếu thành công, sẽ là thương vụ IPO tỷ USD đầu tiên của Việt Nam tại Mỹ. Vậy bài học nào cho các doanh nghiệp Việt Nam qua sự kiện này? 374 trang cáo bạch của VinFast đã hé lộ nhiều chi tiết có giá trị cho các doanh nghiệp Việt Nam. Và theo đó, chuyên gia John&Partners đưa ra 3 bài học dưới đây.

Kế hoạch và thực thi phải song hành thì mới có tính thuyết phục

Bài học đầu tiên chúng ta có thể dễ dàng nhận ra, đó là việc xây dựng kế hoạch (định hướng) và tính thực thi của VinFast nói riêng và Vingroup nói chung rất cao. Có lẽ hơi buồn, nhưng phải thẳng thắn thừa nhận là các doanh nghiệp Việt Nam rất giỏi xây kế hoạch, nhưng không nhiều doanh nghiệp có tính thực thi cao, vì nhiều lý do. Việc lên kế hoạch của VinFast để có thể IPO sau khoảng gần 6 năm hoạt động đã được hoạch định kỹ lưỡng. Việc này thể hiện khá rõ trong bản cáo bạch với 3 ý chính:

Thứ nhất: Chuẩn bị đủ dòng vốn hoạt động cần thiết cho tới lúc có thể IPO: số lỗ lũy kế lớn (hơn 32 nghìn tỷ đồng năm 2021, hơn 33 nghìn tỷ đồng tới 9 tháng 2022) không tránh khỏi trong những năm đầu hoạt động.

Thứ hai: Phương án để giảm việc phụ thuộc từ sự hỗ trợ của Vingroup (khoảng 7,5 tỷ USD từ 2017 tới hết tháng 9 2022): nguồn hỗ trợ này có thể gặp khó khăn trong thời gian tới với việc huy động vốn trong nước đang trở nên khó khăn hơn.

Thứ ba: Cấu trúc doanh nghiệp phù hợp để IPO với pháp nhân tại Singapore được hoạch định sẵn sàng.

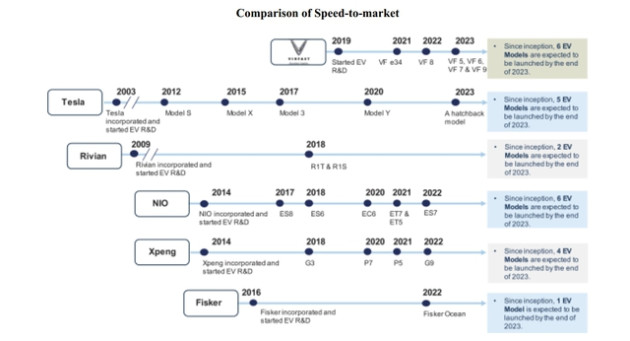

Khả năng thực thi của Vinfast được minh chứng qua so sánh tốc độ ra thị trường của các sản phẩm - Nguồn: Bản cáo bạch VinFast trang 132.

Do đó, việc huy động thêm ở thị trường nước ngoài là tất yếu và đã được chuẩn bị trước. Việc lựa chọn thời điểm nộp hồ sơ khá hợp lý:

Ngay sau khi tạo được tiếng vang: VinFast đã chứng minh cho thế giới thấy được năng lực thực thi qua việc xuất khẩu 999 chiếc xe điện qua Mỹ đồng thời còn khoảng xấp xỉ 10.000 đơn hàng đã đặt cọc không hủy ngang.

Thời điểm kỳ vọng hồi phục: Thị trường IPO tại Mỹ ảm đạm trong năm 2022 vì các lý do về kinh tế, lãi suất và sau khi có số lượng IPO kỷ lục vào năm 2021. Do đó, theo Reuters, kỳ vọng IPO sẽ tốt lên trong năm 2023. Ngoài ra, việc hoãn và khó khăn hơn với các công ty Trung Quốc tham gia IPO tại Mỹ cũng tạo cơ hội cho các công ty từ các quốc gia khác tham dự IPO.

Nguồn: Stock Analysis

Qua bài học đầu tiên, chúng ta sẽ thấy, không phải tự nhiên Vingroup trở thành tập đoàn lớn nhất. Họ thực sự sở hữu năng lực thực thi mạnh mẽ và quyết liệt.

Lựa chọn đối tác xứng tầm

Việc IPO của VinFast tại Việt Nam là khó có thể xảy ra, ngay cả chúng ta giả định là thị trường chứng khoán Việt Nam có thể hấp thu được lượng tiền huy động khổng lồ này. Rào cản lớn nhất với VinFast nếu IPO tại Việt Nam đó là quy định phải thoát lỗ lũy kế theo luật Chứng Khoán 2019. Tương tự VinFast, trước đây Tiki cũng tìm cách thực hiện IPO ở nước ngoài qua pháp nhân trung gian nhưng tới nay chưa có nhiều thông tin. Có thể việc chưa hoạch định sẵn tư ban đầu cho việc IPO ở nước ngoài dẫn tới việc doanh nghiệp này cần thời gian tổ chức tái cấu trúc lại.

Với việc lựa chọn niêm yết tại NASDAQ, VinFast không cần phải thoát lỗ lũy kế mà sẽ cần đạt các yêu cầu khác như quy mô vốn hoá, giá cổ phiếu… Nếu so sánh tương quan, thì Sàn giao dịch chứng khoán New York NYSE, sẽ là sàn giao dịch chứng khoán có điều kiện niêm yết cao nhất (tương tự như tại Việt Nam thì sàn giao dịch chứng khoán Hồ Chí Minh HOSE có yêu cầu cao nhất), còn sàn NASDAQ sẽ có điều kiện thấp hơn và dễ hơn để doanh nghiệp có thể IPO và niêm yết.

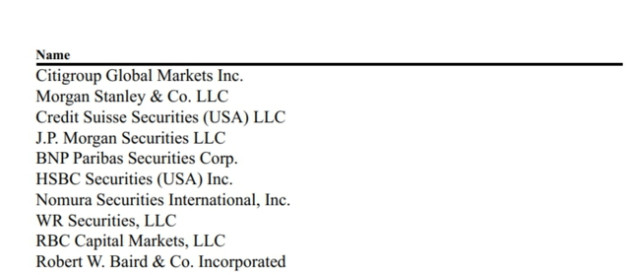

Nếu ai đã từng xem phóng sự của Alibaba khi họ IPO có thể dễ dàng nhận ra gần như tất cả các investment banker lớn nhất đều có mặt trong đoạn phóng sự đó. Tương tự như vậy, một điểm mà John&Partners đánh giá rất cao và cũng là một trong những yếu tố quan trọng sẽ góp phần cho đợt IPO thành công đó là sự góp mặt đầy đủ của các ngân hàng đầu tư lớn nhất như: Citigroup, Morgan Stanley, Credit Suisse, J.P. Morgan, BNP PARIBAS, HSBC, RBC Capital Markets, Nomura.

Danh sách các đơn vị tham gia bảo lãnh phát hành (Underwriter) - Nguồn: Bản cáo bạch VinFast

Ngoài ra, nếu ai quan tâm có thể tìm đọc trong bản cáo bạch sẽ thấy danh sách các đối tác về sản xuất, cung ứng, phần mềm, giải pháp… đều là những tên tuổi lớn trong ngành mà chúng ta có thể dễ dàng nhận ra.

Chỉ với danh sách đối tác và các ngân hàng này tham gia trong Bản cáo bạch, cũng là một bằng chứng cho thấy sự chuyên nghiệp và nghiêm túc của VinFast.

Tất nhiên, không có gì là bảo chứng cho sự thành công. Nhưng chia sẻ ngoài lề với John&Partners , một số chuyên gia tài chính cũng nhận định, với “đội hình” banker tham gia vào thương vụ IPO VinFast có nhiều tay chơi lớn, khả năng thành công sẽ khá cao, tuy nhiên, tương xứng với đó là chi phí cho thương vụ này cũng sẽ cao. (Ghi chú ngoài lề, theo bản cáo bạch: là các đơn vị tham gia đã đồng ý mua toàn bộ số cổ phần này, nhưng giá và tỷ lệ chưa công bố và còn phụ thuộc một số điều khoản).

Tóm lại, bài học ở đây cần nhìn nhận đó là: hãy đồng hành với những đối tác xứng tầm ngay cả chi phí có thể cao. Đó là sự thể hiện đẳng cấp của một doanh nghiệp xe hơi mới nổi đến từ Việt Nam đang định vị phân khúc cao cấp trên thị trường quốc tế.

Hãy cởi mở và rõ ràng với nhà đầu tư

Có thể nói, tranh luận về một sản phẩm mới, đặc biệt là sản phẩm công nghệ về tính năng, tốt xấu, lỗi nhiều hay ít là một tranh luận kéo dài gần như vô tận từ iPhone, Samsung tới Tesla và VinFast. Tương tự, câu chuyện đầu tư cũng thế, sẽ có người thích, người chê, nhưng điểm quan trọng là doanh nghiệp cần có đầy đủ thông tin (cả tốt cả xấu) để nhà đầu tư có thể ra quyết định.

Một điểm mà người bình thường ít khi biết đó là các nhà đầu tư chuyên nghiệp có thể chưa đầu tư vào một doanh nghiệp tại một thời điểm, nhưng hoàn toàn có thể sẽ đầu tư vào doanh nghiệp đó trong tương lai khi họ thấy phù hợp. Miễn là doanh nghiệp đó không vi phạm những “đường kẻ đỏ” mà nhà đầu tư vạch ra. Và một trong những điều nhà đầu tư chuyên nghiệp không thích đó là sự mập mờ hay tô vẽ quá nhiều. Tưởng chừng điều này dễ hiểu, nhưng trong thực tế đang bị hiểu sai rất nhiều và trong quá trình tư vấn và đào tạo, John&Partners đã nhiều lần phải sửa sai về vấn đề tư duy này cho rất nhiều doanh nghiệp.

Những điểm khó khăn mà VinFast sẽ gặp phải cũng đã được trình bày khá rõ ràng trong hơn 300 trang công bố thông tin của VinFast như:

Hệ thống ADAS của VinFast (Advanced driver-assistance system - hệ thống hỗ trợ lái tự động) mới chỉ đang có kế hoạch sẽ đạt ADAS level 2 cho các mẫu xe sẽ ra mắt. (Note là ngay cả xuất xưởng level 2 ADAS thì vẫn còn có thời gian thực tế để chứng minh).

Mô hình cho thuê pin của VinFast sẽ có thể vấp phải sự phản đối của khách hàng mặc dù với chính sách cho thuê pin kỳ vọng sẽ giúp giá xe VinFast giảm từ 15% đến 35%.

VinFast vẫn sẽ còn cần huy động vốn rất nhiều và nhà đầu tư cần cân nhắc việc bị pha loãng.

VinFast phụ thuộc rất nhiều và nhà cung cấp và việc này có thể làm thay đổi kế hoạch sản xuất của họ.

VinFast có thể không quản lý được chi phí vận hành

VinFast có thể không thành công ở ngoài Việt Nam vì chưa có thương hiệu và sự tin tưởng tại những thị trường khác.

Và còn rất nhiều những yếu tố rủi ro khác và VinFast sẽ còn gặp khó khăn được liệt kê.

Bài học ở đây, theo tác giả là không mới, nhưng cần nhấn mạnh để cho các doanh nghiệp Việt Nam lưu ý: Tập đoàn Vingroup đã rất hiểu các nhà đầu tư sau rất nhiều năm tổ chức hoạt động Quan hệ nhà đầu tư một cách bài bản. Trong thực tế, nhà đầu tư khi đầu tư biết mình sẽ phải đối mặt với rủi ro. Do đó, công tác công bố thông tin của doanh nghiệp cần đầy đủ để nhà đầu tư ra quyết định. Khi nhà đầu tư nhận diện được rủi ro, họ sẵn sàng đầu tư. Còn nếu doanh nghiệp che dấu và chỉ công bố màu hồng, ngược lại, các nhà đầu tư chuyên nghiệp sẽ không quan tâm vì họ không đánh giá rủi ro tiềm ẩn được và doanh nghiệp có thể bị đưa vào “danh sách đen”.

Như vậy, thoát ra khỏi những tranh luận không đáng có, John&Partners cho rằng qua sự kiện này, với góc độ là các bên quan sát, chúng ta cần đặt ra câu hỏi “What is it for me?” (việc này có lợi gì cho tôi/ có bài học gì cho tôi). Với góc nhìn của hai chuyên gia TS Ngô Công Trường và Thạc sĩ Nguyễn Thế Trung, ba bài học giá trị mà các doanh nghiệp khác cần nhìn vào từ sự kiện này đó là: chứng minh năng lực bằng cả khả năng hoạch định và thực thi, hãy lựa chọn đối tác thật xứng tầm khi muốn ra biển lớn và cuối cùng, hãy cởi mở với nhà đầu tư vì đó mới là hoạt động Investor Relation (quan hệ nhà đầu tư) chuyên nghiệp và chuẩn mực.

Xem thêm

- 5 xe điện VinFast đời mới bất ngờ lộ diện: Chỉ bán kèm pin nhưng giá thấp hơn, có mẫu giảm trên 10 triệu

- VinFast của tỷ phú Phạm Nhật Vượng bắt tay 'ông lớn' logistics hàng đầu thế giới, giao hàng 'thần tốc' đến khách châu Âu chỉ trong 24 giờ

- 'Khách sộp' hợp tác công ty của ông Phạm Nhật Vượng đầu tư 150 tỷ mở trạm sạc VinFast, thêm loạt tiện ích bác tài nào cũng mê như quán cafe, rửa xe, nghỉ ngơi thư giãn

- Định làm xe 16 chỗ, thiết kế ô tô mới của VinFast dựa trên Limo Green hay VF 9 sẽ đẹp hơn?

- Đối thủ cứng của Wuling Mini EV sắp ra mắt tại Việt Nam, sạc một lần chạy 170 km, giá chỉ ngang Honda SH

- Danh sách ông Donald Trump vừa công bố hé lộ xe đầu tiên VinFast sản xuất tại Mỹ: Không phải VF 8, VF 9

- VinFast hé lộ thêm 2 mẫu xe điện sẽ ra mắt trong năm nay

Tin mới

Tin cùng chuyên mục