Các CTCK nhận định thế nào về cổ phiếu ngân hàng trong năm 2023?

Tuần giao dịch đầu năm 2023 (3/1 - 6/1) ghi nhận diễn biến đầy tích cực của nhóm cổ phiếu ngân hàng khi có tới 22/27 mã tăng giá. Trong đó, một loạt cổ phiếu ghi nhận mức tăng 7 – 10% như VIB (8,4%), STB (8%), BID (7,9%), TCB (7,2%), TPB (6,9%).

Trước đó, cổ phiếu ngân hàng đã trải qua một năm 2022 đầy sóng gió với hàng loạt mã giảm giảm sâu, mất hơn 50% giá trị như VBB (-59%), BVB (-58%), KLB (-52%), ABB (-51%), PGB (-50%). Nhiều cổ phiếu “quốc dân”, đứng đầu về thanh khoản cũng bốc hơi mạnh trong năm qua như STB (-29%), MBB (-29%), CTG (-20%), TCB (-48%), SHB (-49%),…

Giới phân tích nhận định, cổ phiếu ngân hàng giảm sâu trong năm 2022 do ảnh hưởng từ thị trường chung; và lo ngại về diễn biến của thị trường trái phiếu doanh nghiệp và thị trường bất động sản trong năm 2022 có thể dẫn đến một đợt điều chỉnh mạnh trong hệ thống ngân hàng, tương tự giai đoạn 2010-2012.

Theo đó, cổ phiếu ngân hàng trải qua hai đợt sụt giảm giá mạnh trong năm 2022 sau các sự kiện Tân Hoàng Minh vào tháng 4 và Vạn Thịnh Phát liên đới với ngân hàng SCB vào tháng 9/2022. Hai đợt sụt giảm này đã đưa định giá ngành về mức thấp trong 10 năm qua.

Triển vọng nào cho cổ phiếu ngân hàng trong năm 2023?

Trong báo cáo chiến lược năm 2023 mới công bố, Chứng khoán Rồng Việt (VDSC) cho rằng ngành ngân hàng sẽ tiếp tục hành trình vượt bão trong chu kỳ bất động sản đi xuống cùng với triển vọng kém tích cực của xuất nhập khẩu, nhưng khả năng chống chịu của từng ngân hàng sẽ tùy thuộc vào chất lựơng tài sản và mức độ thận trọng của ngân hàng trong những năm qua.

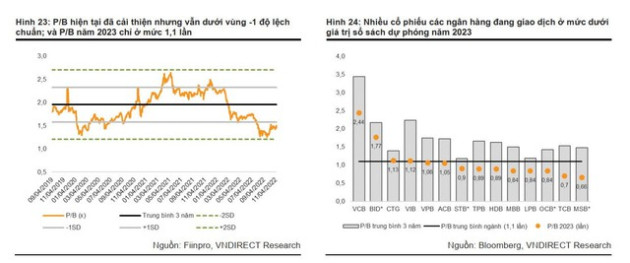

Mặc dù đứng trước những rủi ro bất định từ vĩ mô thế giới cùng với nội tại nền kinh tế, VDSC nhận thấy rằng định giá ngành ngân hàng đã về mức thấp trong 10 năm qua. Do đó, khó khăn phía trước sẽ mang lại cơ hội lựa chọn và tích lỹ cổ phiếu và nắm giữ dài hạn cho hành trình phục hồi và tăng trưởng trở lại từ năm 2024.

Tương tự, Chứng khoán KB Việt Nam (KBSV) cũng cho biết, định giá ngành ngân hàng hiện tại vẫn ở mức hấp dẫn. Theo đó, định giá P/B của ngành ngân hàng đã có thời điểm về gần đáy Covid-19 rồi hồi phục tốt trong thời gian vừa qua. P/B ngành hiện giờ đang là 1,49 lần. Trong khi đó kết quả kinh doanh của toàn ngành cho đến quý 3 vẫn khả quan, ROE toàn ngành là khoảng 15,97% - trên đường trung bình 12 năm.

Trong khi đó, với quan điểm thận trọng, Chứng khoán Mirae Asset nhận định, vẫn có hiện tượng bán tháo tại một số cổ phiếu ngân hàng. Cụ thể, tương tự với đợt giảm sâu từ đỉnh cuối tháng 4/2022, việc bán tháo lại xuất hiện đến từ sự hoảng loạn của các nhà đầu tư cá nhân liên quan đến tin tức tiêu cực, lợi suất kỳ vọng cao hơn, cũng như nhu cầu thanh khoản của các nhà đầu tư.

Đầu tiên, việc tăng lãi suất sẽ làm tăng lợi nhuận kỳ vọng từ các khoản đầu tư rủi ro, gián tiếp tăng mức chiết khấu thu nhập thặng dư. Ngoài ra, tình trạng khan hiếm dòng tiền của các thành phần tham gia thị trường trái phiếu, đặc biệt là bên phát hành và bên bảo lãnh, dẫn đến tình trạng bán tháo cổ phiếu. Và cuối cùng là các yếu tố bất ổn vĩ mô khiến các công ty chứng khoán thu hẹp dư nợ cho vay và tăng tỷ lệ ký quỹ, dẫn đến tình trạng thừa cung/thanh lý cổ phiếu một cách không tự nguyện khi tỷ lệ đòn bẩy chạm ngưỡng an toàn.

Mặt khác, nợ xấu tiềm ẩn liên quan đến trái phiếu doanh nghiệp, nợ tái cơ cấu liên quan đến COVID-19, và nợ xấu phát sinh từ lãi vay tăng: Nợ cơ cấu và nợ xấu mới phát sinh từ việc tăng lãi suất sẽ tạo gánh nặng lên lợi nhuận của ngành nói chung. Ngoài ra, TPDN cũng có thể tạo ra các cú sốc về rủi ro thanh khoản và rủi ro hệ thống.

''Đây là rủi ro mà cả nội bộ ngân hàng cũng như các chuyên gia trong ngành khó lượng hóa chính xác, vì vậy nhà đầu tư cần lưu ý khi chọn đầu tư vào các ngân hàng có rủi ro tập trung cao hay chất lượng tài sản thấp'', Chứng khoán Mirae Asset khuyến nghị.

Trên cơ sở đó, nhóm phân tích nhận định, định giá hấp dẫn nhưng cổ phiếu ngân hàng vẫn có rủi ro tiếp tục điều chỉnh; và trong tình hình rủi ro tiềm ẩn như hiện tại, yếu tố an toàn nên được đặt lên hàng đầu.

Chứng khoán Mirae Asset cho rằng khối các ngân hàng quốc doanh sẽ là một lựa chọn tốt nhờ: 1) định giá tương đối thấp so với mức định giá quá khứ, 2) rủi ro hoạt động liên tục thấp, 3) có sự hỗ trợ tốt từ cổ đông lớn, 4) liên kết nội khối tốt, 5) lợi thế huy động vốn, và 6) dư nợ đối với TPDN tương đối thấp.

Còn theo Chứng khoán VnDirect, sức khỏe nội tại các ngân hàng đã được cải thiện hơn nhiều so với trước đây, và ngành ngân hàng vẫn được hưởng lợi nhiều nhất từ câu chuyện tăng trưởng kinh tế của Việt Nam trong dài hạn. Do đó, định giá của ngành ở mức thấp lịch sử đang tạo ra một cơ hội đầu tư dài hạn hết sức hấp dẫn.

Tuy nhiên, nhóm phân tích giữ lập trường thận trọng đối với triển vọng ngành ngân hàng trong nửa đầu năm 2023 do căng thẳng thanh khoản và rủi ro TPDN vẫn hiện hữu (Khoảng 46 nghìn tỷ đồng TPDN đáo hạn vào nửa đầu năm 2023 sẽ là một phép thử lớn cho hệ thống tài chính).

Trong giai đoạn biến động này, VnDirect khuyến nghị nhà đầu tư nên ưu tiên các ngân hàng có khả năng phòng thủ trước những biến động (quản trị rủi ro tốt và cho vay BĐS hạn chế).

Sang nửa sau năm 2023, nhóm phân tích kỳ vọng kết quả kinh doanh của ngành ngân hàng sẽ ổn định hơn khi áp lực lãi suất và tỷ giá bắt đầu giảm bớt, cùng lúc với việc thanh khoản được cải thiện nhờ nhà nước đẩy mạnh các gói đầu tư công. Một khi triển vọng trở nên tươi sáng hơn, những ngân hàng có định giá hấp dẫn, bộ đệm vốn vững chắc và có tỷ trọng cho vay BĐS cũng như TPDN lớn trong danh mục tín dụng nên được ưu tiên.

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

Tin mới

Tin cùng chuyên mục