Các ngân hàng đã dùng hết bao nhiêu chỉ tiêu tăng trưởng tín dụng của năm nay?

Số liệu từ NHNN cho biết, tăng trưởng tín dụng trong 6 tháng đầu năm 2018 ở mức thấp nhất trong 3 năm trở lại đây, chỉ đạt 7,88%, trong khi cùng kỳ của năm 2016 và 2017 lần lượt là 8,21% và 9,06%. Kết quả này đang khá phù hợp với định hướng của NHNN khi hồi đầu năm, cơ quan này cho biết tăng trưởng tín dụng cả năm 2018 sẽ chỉ khoảng 17%, thấp hơn mức đạt được trong năm ngoái là 18,2%.

Để đạt được mục tiêu này, NHNN đã giao các chỉ tiêu tăng trưởng cụ thể cho từng ngân hàng, phụ thuộc vào khả năng kiểm soát và chất lượng cho vay của những ngân hàng đó. Và gần đây, cơ quan này đã liên tục phát đi thông báo nhắc nhở các nhà băng thực hiện theo đúng chỉ tiêu được giao, đầu tiên là công văn số 5321/NHNN-TTGSNH hồi giữa tháng 7 và mới đây là Chỉ thị 04, nêu rõ sẽ không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng (trừ trường hợp đặc biết là ngân hàng tham gia tái cơ cấu, TCTD yếu kém). Việc NHNN liên tục nhắc nhở như vậy, hẳn là đã nhận được đề xuất "xin" được nới room tín dụng từ nhiều nhà băng.

Thống kê cho thấy, tốc độ tăng trưởng tín dụng ở các ngân hàng thương mại trong 6 tháng đầu năm không đồng đều, một số tăng chưa đến 5%, thậm chí tăng trưởng âm; nhưng cũng nhiều nhà băng tăng trên 10%, đồng nghĩa với việc sắp "cạn" room cho phép.

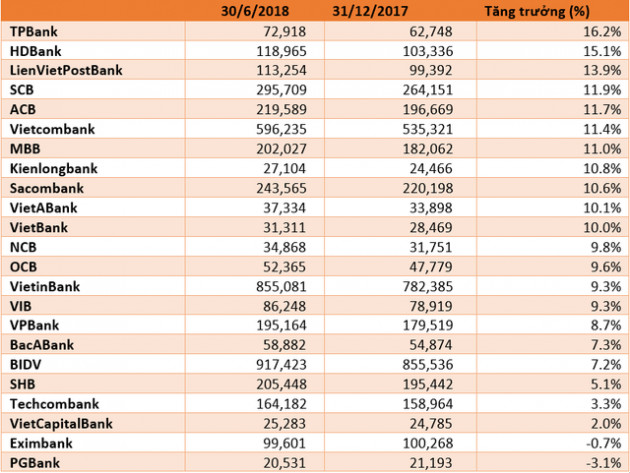

Cụ thể, 23 ngân hàng đã công bố báo cáo tài chính có dư nợ cho vay khách hàng đến cuối tháng 6 đạt 4,67 triệu tỷ đồng, tăng 9,1% so với đầu năm. Trong đó, có 11/23 ngân hàng có tốc độ tăng trưởng cho vay khách hàng đạt trên 10%. Chỉ có 4 ngân hàng tăng trưởng dưới 5%, trong đó chỉ Eximbank và PGBank tăng trưởng âm.

TPBank là ngân hàng có tăng trưởng tín dụng cao nhất, báo cáo tài chính ngân hàng này cho biết, dư nợ cho vay cuối tháng 6 đạt 72.918 tỷ đồng, tăng 16,2% so với đầu năm. Tính cả trái phiếu doanh nghiệp, ngân hàng cho biết tăng trưởng tín dụng ở mức 14%. Công ty chứng khoán Bản Việt cho biết, mức này đã sát với mức trần được NHNN phê duyệt cho TPBank là 15%. Như vậy, ngân hàng còn không đến 500 tỷ đồng để giải ngân trong 6 tháng còn lại (sẽ nhiều hơn khi đáo hạn các khoản cho vay trước đây).

Nhiều ngân hàng lớn khác như Vietcombank, SCB, HDBank, MB,... cũng có tăng trưởng tín dụng khá cao. Tại Vietcombank, 6 tháng đầu năm, tăng trưởng cho vay khách hàng đạt 11,5% trong khi kế hoạch tăng trưởng tín dụng cho cả năm chỉ ở mức 14-15%. ACB và MB đặt mục tiêu tăng trưởng tín dụng đạt 15% cho cả năm nhưng 6 tháng dư nợ cho vay cũng đã tăng hơn 11%.

Dư nợ cho vay khách hàng (đã trừ dự phòng rủi ro cho vay) tại 23 ngân hàng, đơn vị: tỷ đồng

Không chỉ ngân hàng nội mà chi nhánh Ngân hàng Bangkok Việt Nam cũng đang xin NHNN tăng chỉ tiêu tăng trưởng cho vay trong năm nay. Tổng Giám đốc chi nhánh ngân hàng này cho biết, tăng trưởng cho vay của chi nhánh có thể đạt 30% trong năm nay sau khi đã tăng trưởng 13% trong nửa đầu năm.

Có thể hiểu, trong bối cảnh lạm phát và tỷ giá tăng mạnh gây nhiều lo lắng và áp lực lên mục tiêu ổn định kinh tế vĩ mô, việc NHNN kiểm soát chặt chẽ tăng trưởng tín dụng về lượng, về chất là điều cần thiết. Song việc không nới thêm "room" tín dụng sẽ đẩy nhiều ngân hàng vào tình thế khá chật vật trong thời gian tới.

Càng về cuối năm, nhu cầu vay vốn của người dân và doanh nghiệp lại càng cao nhưng dù muốn giải ngân, ngân hàng cũng đành "lắc đầu" từ chối. Nếu các khoản cho vay trước đây đáo hạn, ngân hàng sẽ có thêm dư địa để giải ngân tiếp, nhưng con số này có lẽ không nhiều và không thể đáp ứng nhu cầu vay vốn quá lớn.

Để đảm bảo kế hoạch lợi nhuận năm, các ngân hàng có thể sẽ tập trung hơn vào các khoản vay ngắn hạn (đáo hạn sớm để cho vay tiếp) hoặc giảm chi phí (huy động vốn, chi phí hoạt động). Đồng thời, các ngân hàng cũng sẽ gia tăng nguồn thu ngoài lãi như thu phí dịch vụ, hoa hồng bảo hiểm, kinh doanh chứng khoán, ngoại tệ,...Những giải pháp này cũng chỉ giải quyết được một phần nhỏ của thách thức bởi dù sao thì tín dụng vẫn đang là hoạt động đem về nguồn lợi nhuận chính cho các ngân hàng ở hiện tại.

- Từ khóa:

- Tăng trưởng tín dụng

- Tái cơ cấu

- Nới room tín dụng

- Ngân hàng thương mại

- Báo cáo tài chính

- Dư nợ cho vay

- Tài chính ngân hàng

Xem thêm

- Doanh số tại Việt Nam tăng mạnh, Yamaha kiếm được bao nhiêu tiền?

- 6 tháng, Ngân hàng Nhà nước bán ra hơn 13 tấn vàng: Vì sao người Việt vẫn "mê" vàng đến thế?

- Hàng giá rẻ từ châu Á đe dọa, Michelin phải đóng cửa 2 nhà máy, 1.250 công nhân sắp thất nghiệp

- SHB - Hành trình khẳng định giá trị "Ngân hàng vì con người", vì một cuộc sống tốt đẹp hơn

- Giá USD hôm nay 22/9: Tỷ giá "chợ đen" bất động tại phiên cuối tuần

- Giá USD hôm nay 21/9: Ngân hàng tăng giảm không đồng nhất, thị trường tự do "bất động"

- Giá USD hôm nay 20/9: Bất ngờ tăng tỷ giá "chợ đen" lấy lại mốc 25.000 đồng

Tin mới

Tin cùng chuyên mục