Các nước đang đánh thuế nhà đất ra sao?

Bộ Tài chính mới đây đã dự thảo Luật thuế tài sản để trình Quốc hội trong đó đề xuất phương án áp dụng mức thuế tài sản chung (gồm cả đất và nhà) với tỷ lệ 0,3% nếu xác định ngưỡng nhà không chịu thuế dưới 1 tỷ đồng hoặc áp dụng tỷ lệ 0,4% nếu ngưỡng nhà không chịu thuế là 700 triệu đồng.

Phương án thứ 2 dự kiến mang về cho ngân sách khoảng 31.000 tỷ đồng. Đây cũng là phương án đang được Bộ Tài chính đề xuất áp dụng.

Thực tế, việc thu thuế tài sản tại Việt Nam đã có từ trước và đang điều tiết đối với tài sản là đất. Luật sử dụng đất phi nông nghiệp đang quy định thuế suất đất ở là 0,03% với các trường hợp diện tích trong hạn mức.

Biểu thuế suất đất ở - Luật sử dụng đất phi nông nghiệp

Đóng góp của các khoản thuế thu trong quá trình sử dụng tài sản (thuế sử dụng đất phi nông nghiệp, thuế sử dụng đất nông nghiệp) hiện chiếm khoảng 0,036% GDP.

Theo thống kê, riêng khu vực Châu Á, trong giai đoạn 2005-2013, tỷ lệ thu thuế tài sản so với GDP ở các nước phát triển và một số nước đang phát triển là khoảng 2%/GDP.

Hiện có 174/193 nước thực hiện thu thuế tài sản (thuế thu hàng năm, trong quá trình sử dụng tài sản). Việc đánh thuế tài sản ở mỗi quốc gia không hoàn toàn giống nhau. Đặc biệt, ở nhiều nước có sự phân biệt về giá trị tài sản, mục đích sử dụng đất ở cũng như hạn chế tình trạng đầu cơ nhà đất bằng cách đánh thuế cao ở nhà thứ 2 trở đi, nhà bỏ trống.

Tại Hàn Quốc, nhà ở sử dụng cho các mục đích xa xỉ thưởng bị đánh thuế rất cao. Thuế đất Tại Hàn Quốc từ 0,2% đến 0,5% đối với đất và áp dụng mức 4% với riêng đất xây dựng khu golf và đất xây dựng khu du lịch hạng sang. Còn đối với nhà ở thông thường, mức thuế sẽ là 0,1% đến 0,4%. Villa, nhà cho sân golf và các dịch vụ xa xỉ bị áp thuế 0,4%, các nhà máy ở khu dân chịu mức thuế 0,5% nhưng ở vùng có mật độ dân số lớn có thể bị áp thuế lên tới 250%. Mức thuế suất 0,25% được áp dụng đối với các tòa nhà mục đích khác. Ngoài ra, đất và nhà ở có giá trị vượt ngưỡng quy định còn phải nộp thuế bất động sản với thuế suất từ 0,5%-2%.

Tương tự như Hàn Quốc khi tách riêng phần thuế với đất và nhà, Đài Loan cũng quy định thuế đất 0,2% đến 5% tùy từng loại đất, diện tích. Còn đối với thuế nhà, quốc gia này áp dụng mức thuế 1,2% - 2% đối với nhà chung cư; khoảng 1,4% đối với nhà riêng; 3% - 5% đối với công trình thương mại.

Trong khi đó, Brunei, quốc gia giàu có của Đông Nam Á lại không đánh thuế đất mà chỉ đánh thuế nhà (gồm cả nhà thương mại) với mức 12% giá trị.

Philippines quy định các loại nhà chịu thuế gồm nhà ở, nhà kinh doanh, đất ở, đất xây dựng công trình và tính thuế 2% ở Manila, 1% ở tỉnh khác.

Campuchia quy định thu thuế đối với nhà ở, tòa nhà và công trình trên đất có giá trị trên 100 triệu KhR (24.900 USD) ở một số thành phố với mức thuế bất động sản 0,1%.

Indonesia áp thuế 0,5% đối với nhà, đất có giá trị vượt 8.000.000Rp (gần 600 USD). Còn tỷ lệ này tại Thụy Sỹ là từ 0,5% đến 3%; Hungary: 1,5%; Hy Lạp từ 0,3% đến 0,8%.

Mức thuế suất áp dụng tại Phần Lan là 1,2% đến 2%. Tuy nhiên, với đất thương mại, công nghiệp, nhà đất vượt quá mức 29.200USD áp dụng mức cao hơn gấp 1,3 lần.

Trong khi đó, ở một số quốc gia, việc đánh thuế tập trung căn nhà thứ hai trở đi hay các tài sản nhà ở không có chủ sở hữu để tránh tình trạng đầu cơ bất động sản như tại Singapore, Nhật, Anh, Pháp.

Như tại Singapore, các bất động sản nhà ở với mức giá dưới 8.000 USD được hưởng thuế bất động sản bằng 0. Đây chủ yếu là căn hộ có một và hai phòng. Mức thuế tài sản dao động từ 4% đến 16% giá trị nhà, đất vượt ngưỡng, trong đó nhà thương mại, nhà công nghiệp là 10%. Thuế bất động sản đối với nhà bỏ trống từ 10% đến 20%.

Trong khi đó tại Anh, tùy theo giá trị ngôi nhà thuộc khoảng nào mà có tỷ lệ đánh thuế khác nhau. Với căn nhà thứ 2, thuế phải đóng ở mức cao hơn tới 3%. Anh cũng áp thuế 7,5% đối với nhà, đất bỏ trống từ 2 năm trở lên.

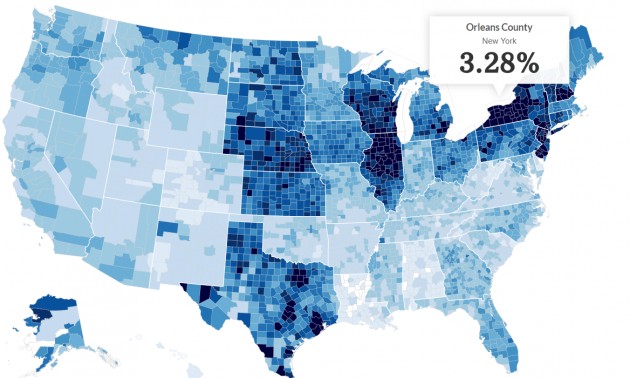

Tại Mỹ, người sở hữu nhà kể từ khi bắt đầu sở hữu, phải đóng thuế đất cho địa phương. Việc đánh thuế bất động sản do các tiểu bang quy định, mỗi tiểu bang có thuế suất khác nhau. Giá trị bất động sản ở các bang cũng khác nhau. Như tại một số quận tại tiểu bang New York, mức thuế suất áp dụng lên tới hơn 3%. Đây cũng là khu vực có giá bất động sản cao khiến tiền thuế đất nộp hàng năm của quận thuộc hạng cao. Trong khi ở nhiều khu vực, thuế suất thuế tài sản dưới 0,5%.

Khoản thuế này ở nhiều địa phương còn là nguồn thu chính cho ngân sách dùng để chi phí cho trường học, bệnh viện, công viên, đèn đường…

Các quận trong tiểu bang New York áp mức thuế khá cao - Nguồn: CNN

Xem thêm

- Đề xuất giảm thuế nhập khẩu loạt mặt hàng

- Không phải Nga hay Iran, ông Trump vừa tuyên bố đanh thép: Ai mua dầu từ quốc gia này sẽ bị đánh thuế 25%

- Đề xuất giảm thuế VAT 2% với xăng dầu, máy giặt, lò vi sóng

- Cá 'tỷ đô' của Việt Nam bơi sang Thái Lan siêu đắt hàng vì vừa rẻ vừa ngon, toàn xuất hiện trong buffet, nhà hàng quốc tế

- Giá bạc hôm nay 20/3: Ngược chiều giá vàng

- 'Trả đũa' lên một mặt hàng của Canada, Trung Quốc tự đưa mình vào cuộc khủng hoảng mới: Là mặt hàng hiếm của thế giới, Nga, Ấn Độ đều không đủ trở thành cứu tinh

- Mỹ áp thuế với nhiều nước: Lo hàng tràn vào Việt Nam để 'rửa nguồn'