Các quỹ ngoại lớn nhất thị trường đang 'thua' VN-Index

Theo thống kê của Người Đồng Hành với 5 quỹ ngoại lớn đầu tư cổ phiếu tại Việt Nam công bố số liệu 5 tháng đầu năm, có 4 quỹ không tăng trưởng giá trị tài sản ròng (NAV). Tính bằng USD, chỉ số chính của thị trường chứng khoán Việt Nam VN-Index tăng 6,5%.

Điển hình là 2 quỹ thuộc Dragon Capital - Vietnam Enterprise Investments Limited (VEIL) và Vietnam Equity Fund (VEF). NAV của VEIL giảm 0,3% xuống 1,4 tỷ USD, trong khi VEF chỉ tăng 0,02%. Thế giới Di động, khoản đầu tư thuộc top 2 trong danh mục của 2 quỹ này gần như không tăng trưởng, ở quanh giá 86.000 đồng/cp.

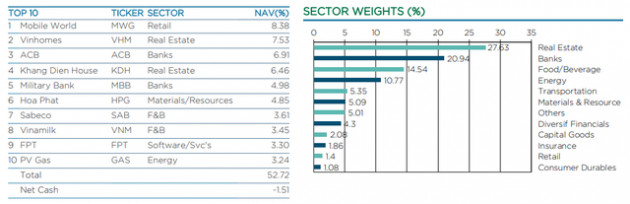

Top 10 danh mục của VEIL. Nguồn Dragon Capital.

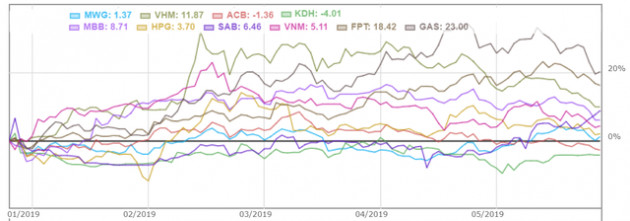

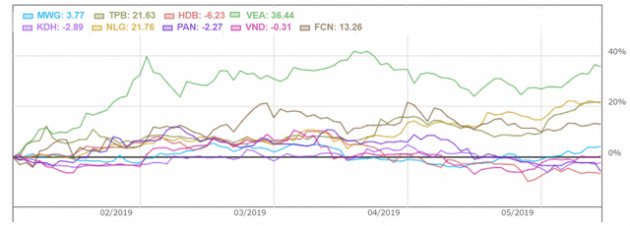

Một số khoản đầu tư lớn như Hòa Phát (HoSE: HPG) chỉ tăng 3,7%, SAB tăng 3%, trong khi số khác như ACB giảm 2,7%, Vĩnh Hoàn giảm 5%, Nhà Khang Điền (HoSE: KDH) giảm 6%...

FPT và GAS 2 khoản đầu tư tăng giá cao nhất trong kỳ của VEIL trước tháng 5 đều không thuộc top10 danh mục của VEIL.

Biến động giá các cổ phiếu trong top 10 danh mục VEIL

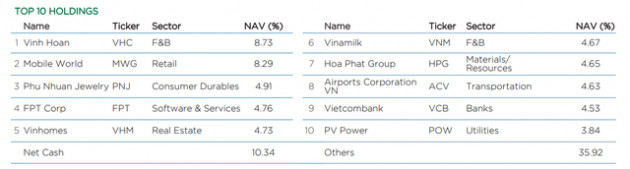

Từ tháng 2, VEIL liên tục giải ngân đầu tư khi tỷ trọng tiền mặt của quỹ liên tục giảm từ 0,66% xuống -1,51% vào cuối tháng 5. Điều này cho thấy quỹ lớn nhất thuộc sự quản lý Dragon Capital vẫn tìm kiếm cơ hội và rót vốn đầu tư. Ngược lại, VEF ghi nhận tỷ trọng tiền mặt hơn 10%, tăng so với mức 8,3% cuối tháng 4.

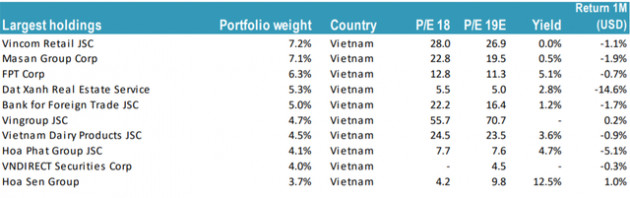

Top 10 danh mục VEF

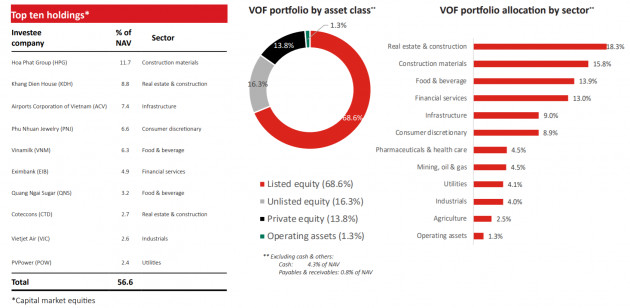

Không riêng Dragon Capital, Vietnam Opportunity Fund (VOF), quỹ lớn nhất thuộc VinaCapital cũng giảm 1,1% NAV sau 5 tháng, dừng ở mức 938,7 triệu USD. Các khoản đầu tư lớn trong top 10 của VOF có nhiều điểm tương đồng so với Dragon Capital như HPG, KDH, VNM, ACV…tăng ít hoặc giảm mạnh.

Biến động giá các cổ phiếu trong top 10 danh mục VOF

Đến cuối tháng 4, tài sản ròng của quỹ này vẫn tăng 0,5%, tuy nhiên mức giảm 1,6% trong tháng 5 đã xóa hết thành quả từ đầu năm. Báo cáo của VinaCapital đề cập sau khi Tổng thống Mỹ Donald Trump “tweet” rằng ông muốn tăng thuế đối với Trung Quốc, nhiều thị trường chứng khoán trên thế giới đã đi xuống, trong đó có Việt Nam.

Dù được nhận định sẽ hưởng lợi từ chiến tranh thương mại Mỹ- Trung, các nhà phê bình cho rằng Việt Nam vẫn có thể là một mục tiêu trong cuộc chiến thương mại. Tuy nhiên, nếu có kịch bản tồi tệ nào nhắm vào Việt Nam thì sẽ trễ hơn so với các quốc gia khác.

Pyn Elite cũng có kết quả tương tự khi NAV giảm 0,8% sau 5 tháng, dừng ở mức 282,7 triệu USD. Kết quả này một phần do top 10 danh mục đầu tư của quỹ như MWG chiếm 16,39%, HDBank 8,51%, CII chiếm 5,89% và KDH 4,67%... chỉ tăng nhẹ hoặc giảm. Tích cực nhất là VEAM tăng 38% nhưng chỉ chiếm hơn 5% NAV.

Biến động giá các cổ phiếu trong top 10 danh mục Pyn Elite

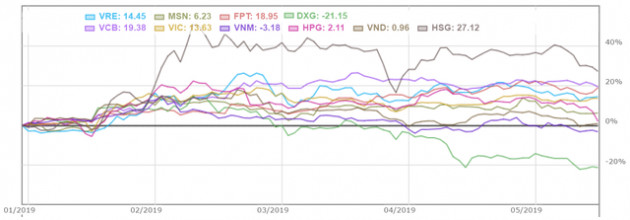

Ở chiều ngược lại, Tundra Vietnam Fund là quỹ duy nhất tăng trưởng 2,3% trong tháng 5, đạt 81 triệu USD NAV và cao hơn 5,4% so với đầu năm. Kết quả của quỹ một phần đến từ nhóm cổ phiếu Vingroup gồm Vincom Retail chiếm 7,2% và Vingroup chiếm 4,7% danh mục đầu tư, giữ vị trí thứ nhất và thứ 6 trong top 10 danh mục. Cổ phiếu VIC tăng 20,3% từ đầu năm, trong khi VRE tăng 28,4%. FPT cũng tăng 17%, VCB tăng 25,6%.

Top 10 cổ phiếu trong danh mục của Tundra

Tài sản ròng của quỹ chịu ảnh hưởng tiêu cực từ cổ phiếu nhóm ngân hàng khác (CTG, MBB, HDB, LPB) do tốc độ tăng trưởng tín dụng chậm lại từ đầu 2019. Bên cạnh đó, cổ phiếu DXG cũng mất giá do lo ngại về việc pha loãng cổ phiếu.

Biến động các cổ phiếu trong top 10 danh mục Tundra

VN-Index tăng 6,5% tính theo USD bỏ xa kết quả của các quỹ ngoại lớn trên thị trường. Diễn biến đi lên của chỉ số sàn HoSE diễn ra trong phần lớn thời gian của quý I, trước khi đi ngang và giảm nhẹ từ nửa cuối tháng 3 đế nay.

Chứng khoán BIDV (BSC) và Rồng Việt (VDSC) nhận định trong nửa cuối tháng 6, thị trường có thể sẽ tích cực với một số tác động từ những sự kiện quan trọng như cuộc họp của Fed, đánh giá của MSCI, gặp gỡ của OPEC và hội đàm có thể diễn ra giữa Tổng thống Mỹ và Trung Quốc. Tuy nhiên, mức tăng sẽ không lớn.

Mặt khác, sản phẩm chứng quyền có bảo đảm được ra mắt trong tuần cuối tháng này sẽ mang đến cho nhà đầu tư một lựa chọn mới. Tundra nhận định việc đưa vào vận hành CW sẽ làm tăng tính thanh khoản của các cổ phiếu được dùng làm chứng khoán cơ sở. Đồng thời, khối ngoại có thêm cơ hội tiếp cận các cổ phiếu đang bị hạn chế tỷ lệ sở hữu nước ngoài (room ngoại).

Trong khi đó, VinaCapital cho rằng sản phẩm chứng quyền có bảo đảm chủ yếu hướng đến nhà đầu tư nhỏ lẻ, những người thích sử dụng đòn bẩy. Hiện tại, VOF không có ý định đầu tư vào sản phẩm này mà ghi nhận đây là một phần trong việc hoàn thiện các sản phẩm thị trường vốn Việt Nam.

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Sắc xanh lan tỏa toàn thị trường, VN-Index tăng hơn 15 điểm

- Khối ngoại giảm bán ròng, VN-Index về 1.208 điểm, nhiều cổ phiếu 'đổi màu' nhờ tin kết quả kinh doanh

- Nhóm cổ phiếu "họ Vin" đồng loạt dậy sóng, VN-Index kết phiên vượt 1.215 điểm

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Sắc xanh bao phủ toàn thị trường, VN-Index bật tăng hơn 22 điểm

Tin mới

Tin cùng chuyên mục