Các quỹ phòng hộ nắm giữ cổ phiếu GameStop đúng thời điểm sự điên cuồng của nhà đầu tư Reddit bùng nổ: 'Chúng tôi quá may mắn!'

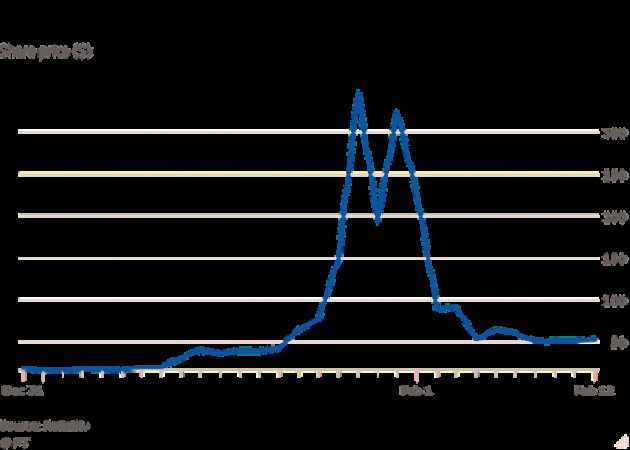

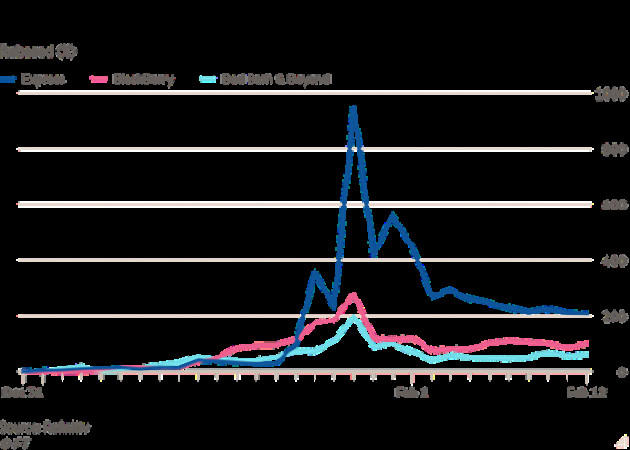

Nhờ động lực của nhóm nhà đầu tư Reddit, ở mức đỉnh, cổ phiếu GameStop đã tăng tới 2.400% chỉ trong tháng 1. Theo đó, các quỹ phòng hộ đặt cược vào công ty này chịu khoản lỗ nặng nề. Các cổ phiếu khác vốn bị bán khống mạnh như Bed Bath & Beyond, BlackBerry và Nokia cũng tăng cao hơn.

Sự trỗi dậy của loạt "cổ phiếu meme" đã giúp tỷ suất sinh lời của Union Square Park Capital Management tăng 12,9% vào tháng trước. Theo đó, công ty này trở thành một trong những công ty có hiệu suất hoạt động tốt nhất trong ngành quỹ phòng hộ.

Leon Zaltzman – cựu trader của Lehman Brothers và đối tác điều hành của Union Square Park, cho biết: "Chúng tôi không nghĩ điều này sẽ diễn ra, thực sự rất điên rồ." Mùa thu năm ngoái, quỹ của ông đã mua cổ phiếu của thương hiệu đồ may mặc Express Inc., với mức giá khoảng 1 USD và tin rằng đây chính là mức giá hời.

Giá cổ phiếu GameStop tăng 2.400% chỉ trong tháng 1.

Express đã ghi nhận khoản lỗ vào quý IV tính đến tháng 12, nhưng Zaltzman cho rằng hãng này vẫn có tiềm năng đáng kể sau đại dịch Covid-19. Trong kịch bản tích cực nhất, ông cho rằng cổ phiếu này có thể tăng lên mức 7-8 USD trong 2 năm.

Tuy nhiên, diễn biến còn khởi sắc hơn những gì ông dự đoán. Cổ phiếu Express đã tăng vọt từ mức dưới 1 USD vào đầu năm lên đỉnh lịch sử với gần 14 USD vào ngày 27/1. Khi đó, Zaltzman có thể bán cổ phần trong công ty này với mức giá 13,50 USD. Sau đó, Express đã giảm trở lại, giao dịch quanh mức 3 USD. Ông cho hay: "Chúng tôi gặp may trước những gì đã diễn ra trên Reddit."

Trong khi đó, nguồn tin thân cận tiết lộ, các quỹ khác cũng được hưởng lợi từ đợt bùng nổ này. Senvest Management có trụ sở tại New York bắt đầu mua cổ phiếu GameStop vào tháng 9 năm ngoái và tiếp tục tăng lượng cổ phần lên hơn 5%, khi cho rằng các khoản đặt cược giá xuống sẽ sớm thất bại.

Ngày 26/1, quỹ này đã cắt giảm vị thế khi nhà đầu tư nhỏ lẻ đẩy giá cổ phiếu lên cao hơn và quyết định "bán sạch" khi Elon Musk gây bão với dòng tweet "Gamestonk !!". Senvest đã thu về 700 triệu USD nhờ GameStop, theo số liệu gửi đến nhà đầu tư và nguồn tin thân cận.

Ngoài ra, quỹ phòng hộ cùng tên của Jason Mudrick cũng ghi nhận lợi nhuận đáng kể khi giá cổ phiếu của nhà điều hành rạp chiếu phim AMC tăng vọt từ hơn 2 USD vào giữa tháng 1 lên mức đỉnh gần 20 USD vào ngày 27/1. Mudrick – quản lý 3,1 tỷ USD tài sản, đã ghi nhận tỷ suất lợi nhuận tăng 19% trong năm nay.

Nhà đầu tư Reddit cũng thúc đẩy đà tăng của các cổ phiếu vốn bị bán khống mạnh khác.

Theo Hedge Fund Research, trong năm 2020, các quỹ phòng hộ đã ghi nhận năm khởi sắc nhất kể từ sau cuộc khủng hoảng tài chính. Nhiều quỹ đã thành công trong việc "điều hướng" các loại tài sản rủi ro trong bối cảnh Covid-19 ảnh hưởng tới thị trường chính, sau đó là sự hồi phục mạnh mẽ nhờ động thái kích thích của NHTW và chính phủ.

Tuy nhiên, đà tăng trong năm 2021 được thúc đẩy bởi nhóm nhà đầu tư nhỏ lẻ đã trở thành một thách thức hoàn toàn khác đối với ngành này – vốn đã trở thành mục tiêu của một số nhà đầu tư trên Reddit. Melvin Capital là "nạn nhân" chịu tác động mạnh nhất, chứng kiến lợi nhuận sụt giảm 53% vào tháng trước và đang nỗ lực tìm kiếm sự hỗ trợ.

Tuy nhiên, sức ảnh hưởng của xu hướng này cũng lan rộng đến nhiều ngóc ngách khác của thị trường chứng khoán khi các quỹ phòng hộ đua nhau rút tiền đối với các cổ phiếu bị bán khống mạnh khác, đẩy mức giá tăng cao hơn. Họ cũng cắt giảm vị thế đối với những cổ phiếu khác để huy động tiền mặt.

Patrick Ghali – đồng sáng lập của Sussex Partners, nhận định: "Xu hướng này chắc chắn đã gây ra sự bất ổn cho các nhà quản lý quỹ. Một số cổ phiếu chất lượng đã bị nhiều quỹ phòng hộ bán tháo, khi họ giảm tỷ lệ nắm giữ và bù đắp cho các khoản bán khống."

Một trong những công ty thua lỗ lớn nhất do ảnh hưởng của sự biến động này là Quantitative Investment Management – công ty bằng thuật toán máy tính. Công ty này được thành lập bởi Jaffray Woodriff – cựu trader của Société Générale, hiện đang quản lý 1,4 tỷ USD tài sản.

Theo FT, quỹ Quantitative Tactical Aggressive của công ty này đã đặt cược giá tăng/giảm đối với các cổ phiếu trên nhiều vị thế, ghi nhận khoản lỗ 28,5% trong tháng 1. Đây là mức lỗ theo tháng lớn nhất của quỹ này kể từ khi ra mắt vào đầu năm 2008.

Trong khi đó, Maverick Capital – quản lý 9 tỷ USD tài sản, lại được hưởng lợi từ khoản đầu tư vào GameStop nhưng lại thất bại ở khoản đặt cược khác do biến động. Quỹ Maverick chứng kiến mức lỗ 9%, dù trong thời gian dài tỷ suất sinh lời chỉ là 1%.

Một số nhà quản lý quỹ khác đưa ra những chiến lược thận trọng hơn để tránh "cuộc tấn công" tương tự đối với các khoản đặt cược giá xuống của quỹ phòng hộ. Daniel Loeb – quản lý quỹ Third Point ghi nhận lợi nhuận tăng 8,5% trong năm nay, cho biết sau những kinh nghiệm đau thương gần đây, ông đã tránh đặt cược vào các cổ phiếu có tỷ lệ bán khống cao.

Tham khảo Financial Times

- Từ khóa:

- Nhà đầu tư reddit

- Gamestop

- Bán khống

- Quỹ phòng hộ

Xem thêm

- Nhà bán khống 'một thời vô danh' tung báo cáo gây sốc, một đại gia mất trắng hơn nửa tỷ USD chỉ trong chưa đầy 24h

- 'Tham lam khi người khác sợ hãi': Loạt tỷ phú, quỹ đầu tư Mỹ đổ tiền 'bắt đáy' cổ phiếu ngân hàng sau khi SVB sụp đổ

- Nhà đầu tư đã cảnh báo về sự sụp đổ của SVB từ 2 tháng trước và kiếm bộn tiền: "Chưa thấy ngân hàng nào có rắc rối lớn đến vậy"

- 'Thiên tài đầu cơ' Bill Ackman cảnh báo: Mỹ sẽ có nhiều ngân hàng khác sụp đổ sau vụ của SVB bất chấp nỗ lực hỗ trợ của Fed

- Quỹ phòng hộ kiếm tiền giỏi nhất Phố Wall: Lãi 16 tỷ USD nhờ khí đốt và dự báo thời tiết, 'vượt mặt' cả quỹ của Ray Dalio

- Chân dung người đàn ông quyền lực nhất nhì Phố Wall: Được mệnh danh là ‘ông hoàng’ ngành quỹ phòng hộ, giúp khách hàng lãi 16 tỷ USD vào năm ngoái

- 'Quả ngọt' nhờ nắm giữ lâu dài: Một quỹ đầu tư lãi 150 triệu USD sau 5 năm mua lại công ty sắp phá sản

Tin mới

Tin cùng chuyên mục