Câu hỏi được đặt ra trước cuộc họp quan trọng: Berkshire Hathaway sẽ ra sao khi không còn Warren Buffett?

Cuối tuần này, hơn 40.000 người dự kiến sẽ đến Omaha tham dự đại hội cổ đông trực tiếp đầu tiên của Berkshire kể từ năm 2019. Họ sẽ di chuyển hàng trăm, thậm chí hàng nghìn dặm để có cơ hội gặp gỡ "nhà hiền triết xứ Omaha".

Song, ngay cả khi Berkshire đang phát triển mạnh mẽ, tập đoàn này vẫn phải đối mặt với nhiều thách thức lớn đầy bất ngờ.

Gần đây, quỹ hưu trí lớn nhất nước Mỹ - CalPERS, quỹ hưu trí công lớn nhất ở Mỹ, muốn loại bỏ Buffett khỏi ghế lãnh đạo của tập đoàn. Những người ủng hộ đề xuất này cho rằng các công ty của Berkshire sẽ hoạt động tốt hơn khi có những người khác đảm nhiệm 2 vị trí của Buffett là chủ tịch và CEO. Nhà quản lý tài sản Neuberger Berman đang ủng hộ một đề xuất yêu cầu Berkshire tiết lộ dữ liệu về các rủi ro liên quan đến khí hậu trong các doanh nghiệp của mình, tương tự như 3 cổ đông lớn là BlackRock, Vanguard và State Street.

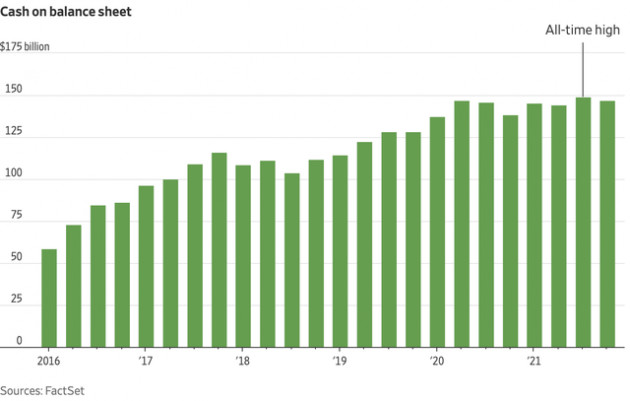

Buffett cũng phải đối mặt với những câu hỏi hỏi. Đó là ông sẽ làm gì với khối tiền mặt khổng lồ mà Berkshire tích lũy trong thập kỷ qua? Công ty sẽ hoạt động như thế nào khi không có sự lãnh đạo của ông? Và liệu ông có đang đưa ra những bước đi hiệu quả để thích nghi với một môi trường đầu tư đang thay đổi, khi nhiều quỹ đang đổ tiền vào những loại tài sản mới như tiền số, hay không? Tất cả những áp lực này đến vào đúng thời điểm khó khăn, khi các NHTW thắt chặt chính sách tiền tệ và thị trường biến động hơn.

Buffett không bình luật về bất kỳ câu hỏi nào trong số trên trước cuộc họp vào ngày 30/4. Tại những sự kiện trước đây, ông nói rằng Berkshire đã có kế hoạch kế nhiệm phù hợp và ông hoàn toàn tin tưởng vào những người sẽ đảm nhiệm vị trí của mình.

Trong thời gian đại dịch bùng phát, ông hạn chế di chuyển. Chia sẻ với MC cũ của CBS News - Charlie Rose, đầu tháng này, ông cho biết ông chỉ di chuyển 2 lần bằng máy bay trong 2 năm qua, một lần trong đó là đến gặp em gái. Vị tỷ phú cũng nói rằng ông vẫn thấy hạnh phúc khi làm việc, dù không còn đọc và suy luận về các con số nhanh như khi còn trẻ. Hơn nữa, ông còn nói rằng mình vẫn chưa vội vàng rời đi.

Tại sao có rất nhiều người vẫn ủng hộ Buffett?

Những đề xuất trên sẽ phải đối mặt với sự phản đối mạnh mẽ vào cuộc họp ngày mai. Buffett sở hữu 32% cổ phần biểu quyết trong công ty và đằng sau đó là một nhóm cổ đông luôn ủng hộ ông. Điều này đã giúp Berkshire loại bỏ những ý kiến tương tự trong các năm trước.

Trung tâm Chính sách và Pháp lý Quốc gia (NLPC) đề xuất kêu gọi HĐQT cần độc lập hơn, không chỉ ở Berkshire mà còn cả Goldman Sachs, Coca-Cola, Mondelez International và Salesforce. Họ cho rằng một tập đoàn có cấu trúc chặt chẽ hơn khi 2 vị trí lãnh đạo được 2 cá nhân khác nhau đảm nhiệm.

HĐQT của Berkshire cho biết họ đồng ý rằng 2 vai trò nên được phân chia, không chỉ là khi Buffett vẫn là CEO. Một khi ông quyết định nghỉ hưu, HĐQT dự định sẽ chỉ định một giám đốc không quản lý làm chủ tịch HĐQT. Buffett cũng nêu rõ rằng, con trai ông - Howard, sẽ làm đảm nhận vị trí đó.

Hiện tại, các doanh nghiệp ở Mỹ đang có xu hướng "độc lập hoá" HĐQT và do đó Berkshire trở thành trường hợp ngoại lệ, dù không phải trường hợp duy nhất. Năm ngoái, 59% công ty trong S&P 500 có chủ tịch và CEO riêng biệt, theo Spencer Stuart. Con số này tăng từ 55% vào năm 2021 và 41% vào năm 2011.

Những người đã theo dõi Berkshire lâu năm cũng từng chứng kiến nhiều cuộc tranh luận như vậy. Họ đã quen với những lời phàn nàn rằng Berkshire không hề minh bạch, khi trụ sở chính chỉ có khoảng 20 nhân viên, không có bộ phận phát ngôn chính thức hay nhân viên quan hệ nhà đầu tư. Buffett không tổ chức các cuộc họp với nhà đầu tư tổ chức để cố gắng thu hút sự ủng hộ của họ. Ông cũng không dành thời gian với các nhà phân tích bên bán của công ty.

Song, nhà đầu tư cho biết họ vẫn cực kỳ tin tưởng Buffett và không quan tâm đến những vấn đề đó.

Cổ phiếu đầu tiên mà Paul Lountzis - chủ tịch Lountzis Asset Management, mua khi ông thành lập công ty của mình vào năm 2000 là Berkshire. Cuối tuần này, ông sẽ tham dự cuộc họp cổ đông lần thứ 32 hoặc 33 của mình với Berkshire. Văn phòng của ông còn có mô hình của Buffett và Charlie Munger, cùng bức chân dung của 2 vị tỷ phú. Lountzis nói về Calpers: "Tôi nghĩ rằng họ đã quá thiếu tỉnh táo."

Đối với các nhà đầu tư lâu năm của Berkshire, thành tích của Buffett đã nói lên tất cả. Từ năm 1965 đến 2000, lợi nhuận gộp hàng năm của Berkshire là 20% trong khi S&P 500 là 10,2% bao gồm cả cổ tức. Đây là lý do tại sao Lountzis nói rằng Berkshire vẫn là khoản nắm giữ lớn nhất của ông và tại sao ông vẫn cho rằng dù Buffett đã 91 tuổi nhưng vẫn đủ khả năng để đảm nhiệm 2 vị trí quan trọng.

Ryan Kelley - CIO của Hennessy Funds, nói rằng: "Thành tích của Buffett trong nhiều năm qua là tạo giá trị cho cổ đông. Và đây là điều quan trọng nhất."

Buffett sẽ làm gì với khối tiền mặt khổng lồ?

Berkshire có gần 144 tỷ USD tiền mặt và các khoản tương đương vào cuối năm ngoái, chưa bao gồm tài sản họ đang nắm giữ ở các doanh nghiệp đường sắt vận chuyển hàng hóa và dịch vụ tiện tích. Dẫu vậy, Buffett vẫn đang tìm kiếm một khoản đầu tư đáng mua và có thể nắm giữ lâu dài.

Chia sẻ trong lá thư của mình, ông nói: "Những giai đoạn như thế này chưa bao giờ khiến tôi thấy dễ chịu. Và đôi khi, trong lúc này, việc mua cổ phiếu quỹ lại là một điều hấp dẫn."

Kể từ bức thư hồi tháng 2, Berkshire đã sử dụng tiền mặt để đầu tư một số thương vụ. Tháng 3, họ đã đạt được thỏa thuận mua lại Alleghany với 11,6 tỷ USD. tháng 4, Berkshire tiết lộ họ đã mua khoảng 4,2 tỷ USD cổ phần trong HP.

Nhưng nhìn chung, nhà đầu tư vẫn mong chờ Buffett có bước đi táo bạo hơn.

Kelley nói: "Liệu đâu là nơi mà Warren có thể tìm thấy giá trị? Tôi rất tò mò muốn nghe chia sẻ của ông ấy."

Vấn đề liên quan đến khí hậu

Một yếu tố đang gây áp lực khác cho Berkshire là việc họ xử lý những vấn đề về khí hậu như thế nào. 2 đề xuất của cổ đông khác nhau đã yêu cầu Berkshire tiết lộ cách thức quản lý rủi ro liên quan đến khí hậu trong toàn bộ hoạt động kinh doanh của mình. Ngoài ra, họ còn muốn tập đoàn trả lời rằng liệu họ có bắt đầu đo lường và công bố lượng phát thải khí nhà kính liên quan đến các hoạt động bảo hiểm hay không.

HĐQT của Berkshire cho biết, phần lớn lượng khí thải gây hiệu ứng nhà kính đến từ 2 doanh nghiệp, đó là Berkshire Hathaway Energy và hãng đường sắt vận tải hàng hóa BNSF. Berkshire Hathaway Energy cung cấp điện, vận chuyển và dự trữ khí đốt tự nhiên. Cả Bershire Hathaway Energy và BNSF công khai cam kết giảm lượng khí tải carbon trong những năm tới.

Một Berkshire không có Buffett

Nếu Berkshire vẫn chưa có bước đi đột phá, thì có thể một phần là do cách tiếp cận đầu tư của Buffett. Phong cách đầu tư của ông luôn chậm rãi và không thực sự thay đổi trong nhiều thập kỷ. Ông từng nói rằng: "Sự chậm chạp gần như một con lười là phong cách đầu tư của tôi."

Một số ý kiến chỉ trích nói rằng ông không muốn tham gia vào các khoản đầu tư mới hơn và có sự biến động cao. CEO của JPMorgan - Jamie Dimon và Larry Finl của BlackRock nói rằng Buffett là một phần của "chế độ tài chính già nua", luôn tránh xa tiền số. Peter Thiel gần đây cũng nói Buffett là "ông già chống đối xã hội".

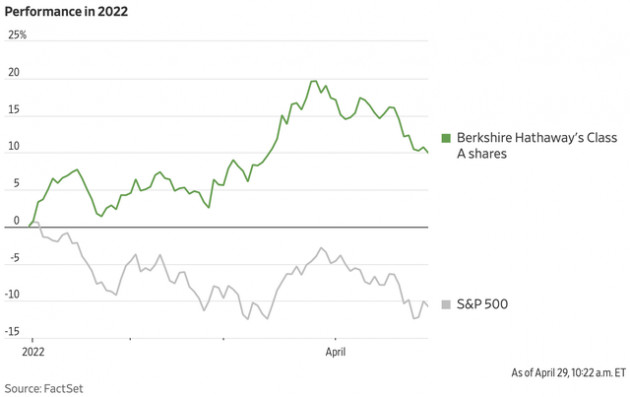

Dẫu vậy, khi thị trường biến động trong năm nay, chiến lược đầu tư giá trị của Buffett lại được ưa chuộng khi các nhà quản lý tài sản tìm kiếm những lĩnh vực có thể "an toàn" vượt qua những cơn rung lắc.

Một câu hỏi khác mà nhiều cổ đông mong được giải đáp là liệu đầu tư giá trị còn có thể tiếp tục hay không nếu Berkshire không có Buffett nữa? Berkshire đã lên kế hoạch cho việc này. Buffett đã để Greg Abel quản lý toàn bộ mảng kinh doanh bảo hiểm của Berksire và ông sẽ nắm giữ vị trí CEO.

Trong khi đó, giám đốc quản lý danh mục đầu tư Todd Combs và Ted Weschler dự kiến sẽ điều hành danh mục khổng lồ sau khi Buffett nghỉ hưu. Dù vị tỷ phú vẫn tự mình kiểm soát phần lớn danh mục, nhưng Combs và Weschler vẫn có "toàn quyền" quyết định với hơn danh mục trị giá hơn 34 tỷ USD tính đến cuối năm 2021.

Kelly cho hay: "Họ đang chuẩn bị cho quá trình chuyển giao một cách hiệu quả. Cùng việc Berkshire để các công ty con tự quản lý, họ có thể sẽ tiếp tục là một nhóm các doanh nghiệp hoạt động tốt ngay cả khi Buffett không còn ở đây."

Song, điều khiến các cổ đông thực sự tiếc nuối đó là liệu những dấu ấn đặc biệt của Berkshire sẽ còn tồn tại không nếu Buffett "lùi về hậu trường". Đây là một câu hỏi có thể còn chưa được giải đáp vào cuộc họp vào cuối tuần này.

Lountzis chia sẻ: "Buffett là độc nhất vô nhị."

Tham khảo WSJ

- Từ khóa:

- Warren buffett

- Berkshire hathaway

- đầu tư

Xem thêm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Người trẻ đi mua vàng ngày càng nhiều

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

Tin mới

Tin cùng chuyên mục