CEO chuỗi F88: Squid Game phiên bản Việt có phơi bày góc khuất về khủng hoảng nợ cá nhân như Hàn Quốc?

Squid Game – gam màu u tối cho bức tranh nợ tín dụng tại Hàn Quốc

Squid Game, bộ phim kể về một sân chơi mà trong đó 456 người ở Hàn Quốc đối mặt với nợ nần chồng chất và sự tuyệt vọng. Họ đánh cược mạng sống để giành giải thưởng 38 triệu USD.

Đặt bộ phim ra xã hội Hàn Quốc, những gì xảy ra trên phim là hoàn toàn có thật khi khoản nợ hộ gia đình ở Hàn Quốc đã tăng trong những năm gần đây, hiện tương đương với hơn 100% GDP - mức chưa từng thấy ở các quốc gia châu Á.

The Guardian thông tin, theo ông Lee In-cheol, CEO Viện nghiên cứu Kinh tế Real Good, tổng số nợ của người Hàn Quốc đã vượt quá 5% GDP. Điều đó đồng nghĩa rằng họ vẫn không thể trả nợ ngay cả khi tiết kiệm từng đồng kiếm được trong cả năm. Và số người gặp vấn đề về nợ nần đang tăng lên theo cấp số nhân.

Gam màu nào cho Squid Game phiên bản Việt?

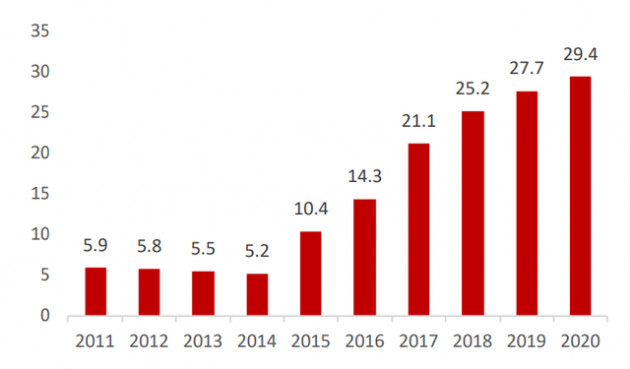

Theo số liệu của Ngân hàng Nhà nước (NHNN) Việt Nam, tính đến cuối năm 2020, tổng dư nợ tín dụng tiêu dùng (TDTD) ước đạt 1,8 triệu tỷ đồng, chiếm khoảng 20% tổng dư nợ nền kinh tế. Trong 5 năm qua, TDTD tăng trung bình 20%/năm, còn nếu so với năm 2012, dư nợ TDTD đã tăng 2,5 lần.

Tín dụng tiêu dùng/GDP (%). Nguồn: CEIC, VinaCapital

Thực tế, nhu cầu vay tiêu dùng của người dân ngày càng lớn, nhưng họ vẫn khó tiếp cận nguồn tín dụng chính thức từ các ngân hàng hay các công ty tài chính. Điều này đã tạo cơ hội cho tín dụng đen phát triển.

Trao đổi về tình trạng vay nợ tín dụng đen, Chủ tịch HĐQT kiêm CEO F88 Phùng Anh Tuấn đã có những chia sẻ với Tri thức trẻ về sự tương đồng trong khủng hoảng nợ tín dụng đen trong Squid Game Hàn Quốc với thị trường Việt Nam.

Squid Game là bộ phim phơi bày thực trạng nợ nần, khủng hoảng từ vay nợ tín dụng đen của người Hàn Quốc. Còn nếu nói về một Squid Game phiên biển Việt thì sẽ thế nào?

Khi nói về tiếp cận tín dụng đen, dù ở Việt Nam hay Hàn Quốc cũng đều giống nhau ở khía cạnh: người vay tín dụng đen là người không còn chỗ nào khác để vay. Giống như chân dung các nhân vật trong bộ phim Squid Game, họ không thể tiếp cận được nguồn vốn từ các tổ chức tín dụng ngân hàng. Khi đó, bắt buộc họ phải tìm đến tín dụng đen.

Bản chất của tín dụng đen là cho vay dựa trên niềm tin, không có tài sản đảm bảo, đổi lại, người vay phải chịu mức lãi suất rất cao. Và đương nhiên, khi không thể thanh toán được các khoản nợ thì không tránh khỏi những hành xử liên quan đến "bạo lực xã hội". Điều này không chỉ xảy ra ở Việt Nam hay Hàn Quốc, mà bất kỳ xã hội nào cũng sẽ vận hành như vậy, chỉ khác ở mức độ hành xử thế nào.

Hiện nay, rất nhiều người Việt Nam buộc phải vay tín dụng đen với lãi suất "cắt cổ" vì không thể tiếp cận được với các tài khoản vay từ ngân hàng hay công ty tài chính, anh thấy gì từ hiện tượng này?

Ở đây, cần làm rõ đối tượng khách hàng đi vay không tiếp cận được ngân hàng hay công ty tài chính ra làm 2 nhóm:

Nhóm 1, người dân không đủ điều kiện vay, nhưng có nhu cầu vay chính đáng.

Nhóm 2, người đang nợ nần, và có nhu cầu vay với mục đích không chính đáng.

Nhóm số 2 thì chắc chắn sẽ không vay được ở đâu, nên chỉ có thể vay tín dụng đen. Nhóm số 1 thì có thể vay bạn bè, người thân, hay các dịch vụ cầm đồ tài sản khác. Nhưng nếu họ không vay được thì rất dễ sẽ trở thành nhóm đối tượng số 2, và nguy cơ rơi vào vòng xoáy nợ nần là rất cao.

Việc các công ty tài chính, tín dụng bị giới hạn bởi trần tín dụng có làm khó cho người dân khi tiếp cận tín dụng, và buộc họ phải vay tín dụng đen với lãi suất cao?

Việc áp dụng các biện pháp chế tài như trần tín dụng là cần thiết, để Nhà nước giữ vững được tính ổn định của thị trường tín dụng, không thể thả ra quá nhanh. Nếu Nhà nước thả nổi cho thị trường này phát triển, các ngân hàng hay công ty tài chính sẽ huy động tiền vào, hoặc cho vay ồ ạt, không thể kiểm soát được vòng xoáy nợ, điều này rất rủi ro và nguy hiểm với nền kinh tế.

Nếu muốn tăng trưởng tín dụng, trước tiên phải phổ cập về dịch vụ tài chính ở khía cạnh liên quan đến tài khoản và dịch vụ chuyển tiền, gửi tiền tiết kiệm.

Ví dụ, hiện nay có 40 triệu người Việt Nam chưa có tài khoản ngân hàng, thì phải phổ cập để họ có thể tiếp cận được với những dịch vụ tài chính chính thống trước, sau đó họ sẽ có tài khoản, gửi tiền tiết kiệm vào, ngân hàng sẽ dùng tiền đó cho vay. Việc cho vay và huy động được nguồn tiền nhàn rỗi phải cân bằng.

Hiện nay, các doanh nghiệp tài chính cũng chủ yếu huy động nguồn tiền trong nước, ngân hàng cũng huy động tiền từ dân. Vì vậy, cần có chính sách điều chỉnh để phổ cập được các dịch vụ tài chính đến đông đảo người dân, đó là cơ sở để huy động được nhiều nguồn tiền nhàn rỗi hơn nữa.

Với câu chuyện Squid Game phiên bản Việt, anh thấy cần có thêm chính sách hay hành lang pháp lý nào, để các công ty tài chính, ngân hàng hay ngay cả F88 được vận hành tốt hơn?

Nếu người dân vay ngân hàng không được, vay công ty tài chính cũng không được, thì buộc họ phải tìm đến những thị trường thứ cấp như công ty cung cấp dịch vụ cầm đồ như F88.

Trước khi F88 xuất hiện trong lĩnh vực này, đây vẫn là 1 thị trường định kiến và gần như không ai hỗ trợ, trong khi, đây là 1 lĩnh vực được pháp lý cho phép. Vì vậy để giảm thiểu tình trạng người dân tìm đến tín dụng đen, có 1 số yếu tố cần cải thiện như:

Thứ 1, phổ cập được tài chính toàn diện đến hầu hết người dân.

Thứ 2, nới lỏng các điều kiện cho vay để người dân dễ dàng tiếp cận hơn.

Thứ 3, nâng cao năng lực quản trị rủi ro đối với nhóm khách hàng phân khúc thấp.

Thứ 4, tạo hành lang pháp lý hỗ trợ và thúc đẩy các công ty làm ở thị trường tài chính thứ cấp để giúp người dân khi không vay được ngân hàng, công ty tài chính, thì cũng không phải đi vay tín dụng đen.

Anh nhận xét thế nào về tiềm năng của thị trường tín dụng tiêu dùng tại Việt Nam. Trong bối cảnh dịch bệnh như hiện nay, hoạt động của các công ty tài chính có thể gặp phải những rủi ro gì?

Thị trường tín dụng tiêu dùng tiềm năng thì rất lớn, dư địa còn nhiều. Trong đó, có khoảng 50 triệu người trong độ tuổi lao động không tiếp cận được với các dịch vụ tài chính chính thống.

Nhưng trong bối cảnh hiện nay, các công ty tài chính như F88 cũng gặp phải 1 số rủi ro:

Thứ 1, năng lực trả nợ của khách hàng sẽ yếu đi, vì đa số họ là những khách hàng không tiếp cận được với nguồn vốn từ ngân hàng. Và là đối tượng dễ bị tổn thương nhất trong giai đoạn này, với thu nhập giảm hoặc có thể bị mất việc, điều đó sẽ ảnh hưởng đến khả năng trả nợ của họ.

Thứ 2, nhu cầu khách hàng cần vay sẽ tăng nhưng rủi ro cũng tăng, nên cần các biện pháp để vừa hỗ trợ được khách hàng, vừa kiểm soát được rủi ro có thể gặp phải.

- Từ khóa:

- Khủng hoảng nợ

- Tín dụng cá nhân

- Cung cấp dịch vụ

- Dịch vụ tài chính

- Nợ nần chồng chất

- Hộ gia đình

- Chủ tịch tập đoàn

- Phùng anh tuấn

Xem thêm

- Huawei gợi ý chiến lược ‘4 mới’ đến các nhà mạng toàn cầu, nỗ lực xây dựng tương lai số thông minh

- Anh nông dân lãi 400 triệu đồng/năm nhờ "bẻ lái" nuôi con đặc sản siêu mắn đẻ

- Tại sao Temu lại rẻ như vậy? 5 lý do đằng sau mức giá thấp của Temu

- Hàng trăm nghìn điện thoại ở Việt Nam "bị khóa" 5G: Mua máy tận 30 triệu giờ phải ngậm ngùi dùng 4G

- "Cãi vợ" về quê nuôi con "hiền như đất", anh nông dân kiếm 500 triệu/năm rất nhẹ nhàng

- Snapchat dành cho doanh nghiệp chào sân thị trường Việt, mở ra cơ hội tiếp cận 850 triệu người dùng toàn cầu

- Khách hàng tố đại lý Toyota "lừa" giảm phí trước bạ

Tin mới

Tin cùng chuyên mục