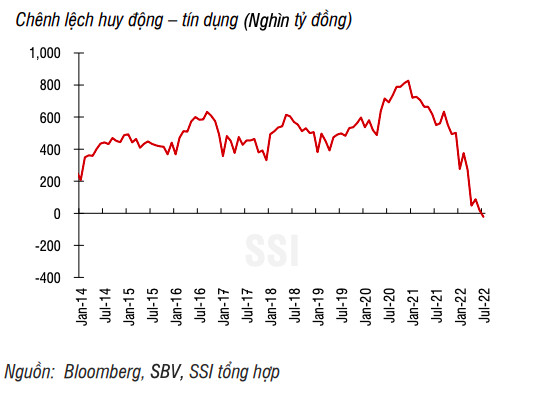

Chênh lệch huy động vốn – tín dụng tiếp tục giảm mạnh

Sau những biến động tương đối mạnh trong tuần trước đó, hoạt động thị trường mở (OMO) đã dần trở nên ổn định hơn trong tuần trước và thanh khoản trên hệ thống cũng đã phần nào được cải thiện,

Báo cáo thị trường tiền tệ, trái phiếu tuần của Khôi nghiên cứu thuộc Công ty Chứng khoán Sài Gòn (SSI Research) cho thấy, khối lượng giao dịch hợp đồng mua kỳ hạn đã giảm dần về còn gần 2 nghìn tỷ đồng vào phiên giao dịch cuối tuần trước, từ mức đỉnh là 15 nghìn tỷ đồng.

Ngân hàng Nhà nước (NHNN) duy trì phương thức đấu thầu lãi suất, với mức sàn lãi suất là 3,5% nhằm tạo một mức nền lãi suất liên ngân hàng ổn định hơn trong thời gian tới. Lãi suất trúng thầu giảm xuống còn 3,8% trong phiên đầu tuần, trước khi tăng lên 4,5%.

SSI Research cho rằng, mức lãi suất này là ngắn hạn và sẽ giảm nhiệt khi thanh khoản trong hệ thống được hỗ trợ.

Trên thực tế, phiên giao dịch ngày thứ Năm khá bất ngờ khi NHNN quay trở lại phát hành tín phiếu 12 nghìn tỷ đồng – tuy nhiên chỉ có 1 thành viên tham gia đấu thầu, cho thấy trạng thái thừa thanh khoản này nhiều khả năng chỉ mang tính cục bộ.

Tính chung cả tuần, NHNN đã rút ròng nhẹ khoảng 8,4 nghìn tỷ đồng, chủ yếu đến từ lượng OMO đáo hạn. Yếu tố hỗ trợ thanh khoản trong tuần này đến từ lượng tín phiếu đáo hạn ở mức cao (ước tính bơm ròng 46,9 nghìn tỷ đồng) trong khi lượng OMO đáo hạn thấp (tương đương hút ròng 11 nghìn tỷ đồng).

Số liệu từ NHNN cho thấy dư nợ tín dụng tính đến hết tháng 7 tăng 9,42% so với đầu năm (tương đương mức tăng 16,3% so với cùng kỳ), Như vậy, tăng trưởng tín dụng đang có xu hướng hạ nhiệt sau khi đạt đỉnh vào cuối tháng 5 (tăng gần 17% so với cùng kỳ), do việc giải ngân chậm lại khi nhiều ngân hàng đã chạm trần tăng trưởng tín dụng hàng năm.

Bên cạnh đó, tăng trưởng huy động vốn cũng chậm lại trong tháng 7 (tăng 4,2% so với cuối năm 2021 hoặc 9,9% theo so với cùng kỳ, giảm từ mức 10% trong tháng 6). Điều này đã khiến cho chênh lệch huy động vốn – tín dụng tiếp tục giảm mạnh và đã xuống mức âm trong tháng 7 – tạo áp lực lớn lên mặt bằng lãi suất huy động.

Trên thực tế, đầu tháng 8, quan sát cho thấy một số ngân hàng (bao gồm cả NHTMCPNN như VCB hay các NHTMCP lớn như MBB, TCB và ACB) đã điều chỉnh tăng lãi suất huy động, với mức tăng 20 – 40 điểm cơ bản cho kỳ hạn 12 tháng.

Trên thị trường ngoại hối, tỷ giá USD/VND giảm nhẹ trong những phiên đầu tuần, và tăng dần trở lại về cuối tuần. Kết tuần, trên thị trường liên ngân hàng, tỷ giá được giao dịch ở VND 23.389, tăng 0,2% so với cuối tuần trước đó nhưng vẫn thấp hơn mức bán của NHNN (VND 23.400). Tỷ giá niêm yết tại Vietcombank tăng 50 đồng, kết tuần ở mức VND 23.220/23.530.

Trong khi đó, tỷ giá trên thị trường tự do giảm tương đối mạnh, hiện đang giao dịch ở VND 24.150/24.200, và thu hẹp khoảng cách với thị trường niêm yết.

Nhìn chung, các chuyên gia đánh giá áp lực lên tỷ giá trong thời gian vẫn tương đối cao khi vẫn chưa xác định được thời điểm và mức độ tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Áp lực điều hành sẽ mạnh hơn về cuối năm, khi lãi suất USD được kỳ vọng sẽ đạt 3,5% - 3,75% vào tháng 12 và lãi suất VND liên ngân hàng cần duy trì cao hơn mức trên nhằm giảm áp lực lên tỷ giá.

Xem thêm

- "Giá iPhone tại Việt Nam sẽ có xu hướng tăng trong thời gian tới"

- Đang là thời điểm cực kỳ rủi ro khi xuống tiền mua vàng

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng tăng vù vù, nhiều người ngậm ngùi hoãn cưới

- Giá vàng tăng dữ dội thế nào từ đầu năm 2025?

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Giá vàng thế nào sau 1 tuần lao dốc?

Tin mới

Tin cùng chuyên mục