Chiến lược “hot” nhất của các quỹ phòng hộ đối diện với cuộc khủng hoàng sinh tồn

Lansdowne Partners đã đóng cửa quỹ mua-bán cổ phiếu (long-short equity fund) thứ đã giúp họ làm nên tên tuổi của mình, điều này dấy lên nỗi lo ngại về tương lai của các tay chơi khác trong ngành, những người kiếm tiền nhờ việc đặt tiền vào những cổ phiếu tiềm năng và bán khống những cổ phiếu yếu kém. Sloane Robinson biết rằng ngày này sẽ tới sau 25 năm mua và bán cổ phiếu.

Việc đóng cửa của Lansdowne củng cố một thực tế "trần trụi" rằng những quỹ này thường "bắt nhịp" hầu hết những đợt giảm của thị trường trong những năm gần đây, nhưng lại thường lỡ những giai đoạn uptrend. Thực tế này cũng đặt ra một câu hỏi: Nếu sự xuất hiện của một đại dịch chết chóc khiến nền kinh tế thế giới bị rung chuyển còn chẳng giúp những tay bán khống kiếm được tiền, vậy thì điều gì có thể giúp được họ?

"Cuộc khủng hoảng sinh tồn là có thực"- Andrew Beer, sáng lập viên của quỹ đầu tư Dynamic Beta chia sẻ. "Đây không phải một hiện tượng mới, nhưng đã dần trở nên tồi tệ hơn theo thời gian. Khi thị trường đi xuống, cổ phiếu của các quỹ phòng hộ đi xuống nhiều hơn."

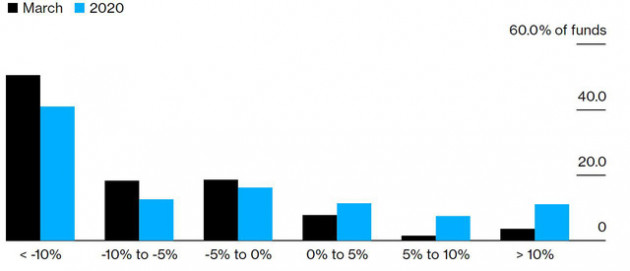

Nhà đầu tư phân bổ tiền vào quỹ phòng họ bởi vì cơ chế bán khống cho phép những quỹ này tận dụng lợi thế khi giá cổ phiếu giảm. Nhưng khi thị trường sụp đổ vào tháng Ba thì có tới 87% quỹ phòng hộ trong rổ chỉ số của Bloomberg thua lỗ, quá nửa trong số đó lỗ hơn 10%.

Cổ phiếu đã phục hồi trong quý 2, tuy nhiên 70% số quỹ vẫn thua lỗ trong nửa đầu năm nay, theo số liệu tính đến ngày 7/7.

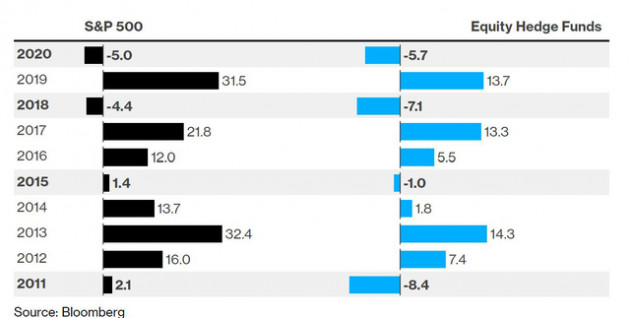

Các quỹ phòng hộ cổ phiếu lỗ nhiều hơn khi thị trường giảm và lãi thấp hơn khi thị trường tăng so với chỉ số S&P 500 (Nguồn: Bloomberg)

Những lý do để Lansdowne từ bỏ chiến lược hàng đầu của họ tương tự như các quỹ phòng hộ khác trên toàn cầu. Đầu tiên, thật khó để tưởng tượng các điều kiện có thể tồi tệ hơn trong tương lai đối với các doanh nghiệp do tác động của đại dịch Covid 19 mặc dù có thể cổ phiếu của một số doanh nghiệp vẫn đang tăng giá. Tiếp đến, lãi suất được dự đoán sẽ ở gần mức 0% trong thời gian dài, điều này chắc chắn sẽ trở thành một cơn gió đối với mọi cổ phiếu.

Các quỹ phòng hộ ở mọi nơi đã từng gặp khó khăn với các đợt nới lỏng định lượng ở cuộc khủng hoảng tài chính năm 2008. Tuy nhiên, những chiến lược vốn cổ phần chịu ảnh hưởng nặng nề nhất khi họ thua lỗ nhiều hơn thị trường chung trong bối cảnh thị trường đi xuống.

"Sau khi nhận được những sự hỗ trợ chưa từng có bởi thị trường trong thời kì Covid 19, chiến lược mua-bán cổ phiếu trở nên ngày một thách thức hơn. Một lệnh bán khống có thể kéo hiệu suất của cả danh mục đi xuống"- Nicolas Roth người đứng đầu bộ phận tài sản thay thế của Reyl& Cie chia sẻ.

Các quỹ phòng hộ mua-bán cổ phiếu được theo dõi bởi Hedge Fund Research Inc (HFRI) có hiệu suất trung bình thấp hơn chỉ số S&P 500 trong 5 tháng đầu năm 2020, theo dữ liệu thu thập bởi Bloomberg. Năm ngoái, khi chỉ số này tăng 31,5%, các quỹ trên chỉ thu được một nửa con số đó. Năm 2018, các quỹ này cũng thua lỗ nhiều hơn so với chỉ số.

Phần lớn các quỹ phòng hộ cổ phiếu đều thua lỗ trong nửa đầu năm 2020 (Nguồn: Bloomberg)

Các nhà đầu tư đang mất kiên nhẫn: họ đã rút ròng 44 tỷ USD khỏi các quỹ phòng hộ chủ động (long-short fund) từ năm 2019, đây là mức rút ròng lớn nhất cho một chiến lược của toàn ngành, theo số liệu của eVestment. Sau khi hi vọng rằng năm nay là giai đoạn tốt để bán khống, họ đã kiếm thêm được 5,1 tỷ USD trong tháng năm.

"Không chỉ những người phân bổ tài sản cảm thấy thất vọng về những nhà quản lý không có khả năng bảo vệ tài sản trong suy thoái và kiếm tiền trong giai đoạn thị trường hồi phục mạnh mẽ, các nhà đầu tư cũng bắt đầu tìm thấy giá trị dự báo tốt hơn từ những chiến lược khác"- Roth chia sẻ.

Tương lai của các quỹ phòng hộ mua-bán cổ phiếu là rất quan trọng đối với ngành công nghiệp trị giá 3 nghìn tỷ USD, vì chiến lược này kiểm soát khoảng 28% tài sản toàn ngành, theo dữ liệu tổng hợp bởi HFRI.

Mặc dù chiến lược mua bán vẫn có thể phát triển, tuy nhiên ngày càng có nhiều bằng chứng cho thấy các quỹ thành công có xu hướng tập trung danh mục đầu tư vào một số lĩnh vực nhất định. Chẳng hạn như các quỹ lựa chọn cổ phiếu do Chase Coleman, Philippe Laffont và Andreas Halversen dẫn đầu, họ đã ghi nhận mức lợi nhuận 2 con số trong nửa đầu năm nay.

Và một số người ủng hộ cao cấp vẫn tiếp tục gửi tiền cho các quỹ như vậy. Rami Abdel-Misih chuẩn bị rút khỏi Moore Capital Management khoảng 1 tỷ USD từ công ty do tỷ phú Louis Bacon khởi xướng.

Ngược lại, quỹ phòng hộ chính Lansdowne tại London đã sụt giảm 13% trong tháng 3, mức giảm hàng tháng lớn nhất kể từ khi quỹ bắt đầu giao dịch gần hai thập kỷ trước. Quỹ đã giảm 23,3% trong nửa đầu năm nay. Sloane Robinson, bắt đầu đầu tư vào năm 1994 và cũng có trụ sở tại London, sẽ đóng cửa vào cuối năm 2020 và kết thúc các danh mục tại các quỹ Global Opportunities và Global Compounder.

Lansdowne cũng từ bỏ việc bán khống trong quỹ phòng hộ tập trung tại Trung Quốc từ ngày 1 tháng 7, theo một bức thư riêng. Phát ngôn viên của công ty cho biết họ luôn hướng hình thức chỉ mua (long-only) cho các nhà đầu tư bên ngoài.

Xem thêm

- Cứu nguy tỷ phú Elon Musk giữa bão tẩy chay, Tổng thống Mỹ Donald Trump hứa mua xe Tesla 'ngay sáng mai' để ủng hộ

- "Vàng đen" của Tây Nguyên giá cao nhất gần 10 năm

- Hà Linh chấm điểm "siêu tệ" cho 1 sản phẩm giỏ quà Tết, ngao ngán thốt lên: "Chán không chịu được"

- Tình thế nguy cấp của Nissan: Phải thanh toán 40.000 tỷ đồng năm sau, đối mặt khoản nợ lớn nhất lịch sử, gặp vấn đề lớn từ Trung Quốc

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Điều chưa từng thấy trong 4 năm vừa xảy ra với Toyota, 1/5 lợi nhuận 'bốc hơi'

- Bóng ma “nghĩa địa xe đạp” đang đến với xe điện Trung Quốc: Dư thừa trong nước, muốn ra thế giới lại tự bịt đường

Tin mới

Tin cùng chuyên mục