Chiến tranh thương mại leo thang, dòng tiền vẫn đổ vào Trung Quốc?

Công ty Cổ phần Chứng khoán Sài gòn (SSI) vừa có báo cáo cập nhật dòng chảy vốn toàn cầu trong tháng 8/2018.

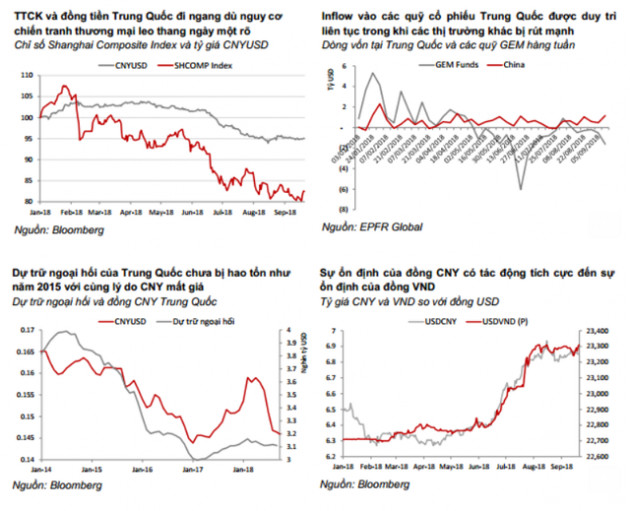

Việc chiến tranh thương mại leo thang đã trở thành hiện thực và trong tất cả các dự báo thì kinh tế Trung Quốc chắc chắn sẽ tăng trưởng chậm lại. Tuy vậy diễn biến của thị trường chứng khoán cũng như đồng nhân dân tệ (CNY) của Trung Quốc trong tháng 9 lại không quá tiêu cực khi mà cả chỉ số Shanghai Composite Index và đồng CNY đều đi ngang.

Điều đáng chú ý hơn là inflow vào các quỹ đầu tư cổ phiếu của Trung Quốc được duy trì gần như liên tục kể từ khi nổ ra chiến tranh thương mại. Trong 13 tuần kể từ giữa tháng 6 đến nay, chỉ có 2 tuần các quỹ này có outflow và giá trị outflow cũng rất nhỏ. Về tính thời điểm, tuần ngay sau khi Mỹ áp thuế đợt 1 (tháng 6) và đe dọa áp thuế đợt 2 (tháng 9), inflow lại tăng mạnh lên trên 1 tỷ USD, gấp nhiều lần những tuần liền trước.

Có nghi vấn về dòng tiền của Trung Quốc khi nhà nước chỉ định các doanh nghiệp Trung Quốc ở nước ngoài chuyển tiền qua các quỹ để hỗ trợ thị trường chứng khoán. Ở một quốc gia mà nhà nước can thiệp sâu vào hoạt động kinh tế tài chính như Trung Quốc thì điều này hoàn toàn có thể. Bong bóng chứng khoán Trung Quốc năm 2015 là thời điểm cho thấy rõ nhất mức độ can thiệp của nhà nước Trung Quốc vào TTCK cũng như dòng vốn.

Dù xuất phát từ nguyên nhân gì, sự ổn định của dòng vốn cũng giúp ổn định dự trữ ngoại hối và đồng CNY. Trong 3 tháng qua, dự trữ ngoại hối của Trung Quốc luôn đi ngang và đứng trên 3 nghìn tỷ USD. Điều này rất khác biệt với giai đoạn 2015 khi đồng CNY mất giá đã kéo theo làn sóng rút vốn ồ ạt và làm giảm nhanh dự trữ ngoại hối.

Những biện pháp mà Trung Quốc áp dụng để giữ đồng CNY từ đầu tháng 8 như tăng tỷ lệ dự trữ và đặc biệt là áp dụng yếu tố phản chu kỳ (CCF) trong điều chỉnh tỷ giá đã phát huy tác dụng. Việc ổn định đồng CNY cũng gặp thuận lợi khi đồng USD dần hạ nhiệt sau khi đã tăng mạnh vào đầu tháng 8 do căng thẳng Mỹ - Thổ Nhĩ Kỳ.

Như vậy đang có nhiều nhân tố hỗ trợ cho sự ổn định của đồng CNY và điều này là rất quan trọng với Việt nam. Tỷ giá VND trong thời gian qua đã gặp nhiều áp lực từ việc đồng CNY mất giá. Khi đồng CNY được kiểm soát chặt, áp lực lên đồng VND cũng sẽ giảm. Kết hợp với các thông tin từ xuất siêu hay dòng vốn M&A vào Việt nam trong tháng 8 và tháng 9, đồng VND có cơ hội để lên giá trở lại so với đồng USD.

Câu chuyện dòng vốn đổ về Mỹ tiếp diễn (!)

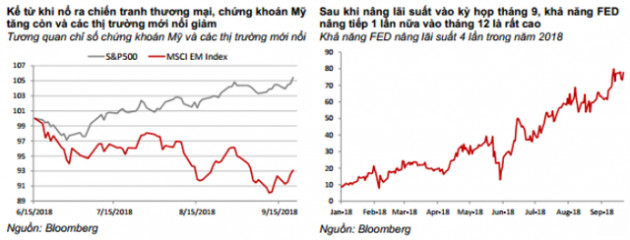

Tính từ ngày 15/6/2018, ngày chính thức nổ ra chiến tranh thương mại, chỉ số S&P 500 đã tăng +5,4% trong khi chỉ số MSCI EM Index đại diện cho các thị trường mới nổi giảm -6,9%.

Chiến tranh thương mại nổ ra nhưng tác động đến tăng trưởng kinh tế Mỹ là không đáng kể. Xuất khẩu của Mỹ sang Trung Quốc chỉ chiếm 0,9% GDP của Mỹ. Các mặt hàng xuất khẩu chính của Mỹ sang Trung Quốc là máy bay (16 tỷ USD), máy móc (13 tỷ USD), đậu tương (13 tỷ USD) và ô tô (13 tỷ USD). Đỗ tương đã bị Trung Quốc áp thuế 25% từ tháng 6 nhưng kể từ đó đến nay xuất khẩu đỗ tương của Mỹ không có dấu hiệu giảm. Một phần nguyên nhân là do cung cầu đỗ tương trên thế giới là cân bằng với nguồn cung chính là Mỹ và Argentina.

Tỷ lệ thất nghiệp của Mỹ vẫn duy trì ở mức rất thấp, 3,9% trong tháng 8 và khả năng FED nâng lãi suất 4 lần trong năm 2018 đã tăng lên đến 80%. Chiến tranh thương mại sẽ có ảnh hưởng nhất định đến lạm phát của Mỹ. Tổng hàng hóa nhập khẩu của Trung Quốc vào Mỹ tương đương 2,5% GDP và nếu tất cả bị tăng thuế thêm 25% thì tổng mức tăng giá hàng hóa tối đa là 0,6%. Đồng CNY của Trung Quốc mất giá, các nhà cung cấp Trung Quốc chủ động hạ giá bán và các nhà bán lẻ Mỹ không tăng giá để giữ thị phần …. là những yếu tố sẽ trung hòa bớt ảnh hưởng của chiến tranh thương mại đến lạm phát của Mỹ.

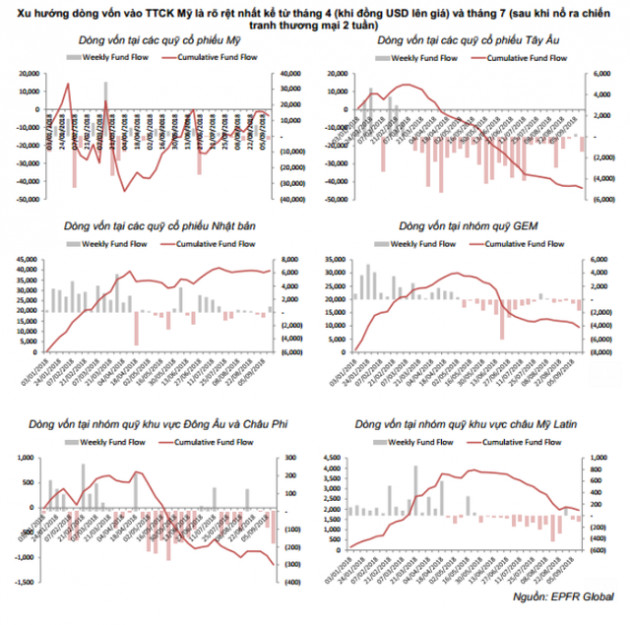

Với tăng trưởng kinh tế Mỹ khả quan, dòng vốn có lý do để tiếp tục đổ vào Mỹ. Trong 4 tuần gần nhất, Mỹ có inflow 3 tuần và inflow ròng trong 4 tuần là +9,1 tỷ USD trong khi nhóm quỹ GEM cả 4 tuần đều outflow. Chiến tranh thương mại giai đoạn 2 hiện rõ đã khiến outflow trong tuần gần nhất ở nhóm quỹ GEM tăng lên -1.6 tỷ USD, cao nhất 11 tuần.

Tính chung từ đầu tháng 7 đến nay, tổng inflow vào các quỹ cổ phiếu của Mỹ là +20,7 tỷ USD trong khi nhóm quỹ GEM outflow -5,5 tỷ USD. Thị trường Mỹ đang là thị trường có sức hút với dòng vốn rõ nhất khi so sánh với các nhóm thị trường còn lại. Trong các thị trường phát triển, thị trường Tây Âu bị rút vốn liên tục còn thị trường Nhật thêm bớt không đáng kể từ tháng 4.

NĐTNN bán ròng và chứng khoán giảm điểm diễn ra đồng loạt ở các TTCK trong khu vực

Thống kê giao dịch của NĐTNN tại các thị trường trong khu vực cho thấy một điểm tương đồng rất rõ. Đó là các NĐTNN mua ròng trong tháng 1 và chuyển sang bán ròng kể từ tháng 2. Việc bán ròng của NĐTNN tại các thị trường đã xuất hiện trước khi outflow trở nên rõ rệt (tháng 4) cho thấy không phải do đồng USD lên giá (tháng 4) hay chiến tranh thương mại (tháng 6), mà cú giảm sâu của TTCK Mỹ vào đầu tháng 2 sau báo cáo việc làm khả quan (làm tăng khả năng FED nâng lãi suất) đã là khởi đầu cho xu hướng bán ròng và rút vốn khỏi các thị trường mới nổi.

Xu hướng mua/bán ròng của NĐTNN đã có ảnh hưởng đến xu hướng của TTCK với tất cả chỉ số chứng khoán đạt đỉnh vào tháng 1 và bắt đầu giảm dần từ tháng 2. Cho đến thời điểm hiện tại, các chỉ số vẫn chưa quay lại vùng đỉnh đã thiết lập trong khi S&P500 là đã vượt đỉnh tháng 1 +1,98%.

Sau những tháng đầu bán ròng mạnh, tốc độ bán ròng ở một số thị trường như Indonesia và Hàn Quốc đã giảm bớt, tuy nhiên xu hướng chung của các chỉ số chứng khoán vẫn là đi ngang. Như vậy có thể thấy dù các thị trường có những nền tảng cơ bản riêng, tất cả đều bị ảnh hưởng bởi giao dịch của NĐTNN và rộng hơn là xu hướng dòng vốn trên toàn cầu.

Với 5 lý do khiến thị trường mới nổi khó trở nên hấp dẫn dưới đây, các TTCK trong khu vực nhiều khả năng sẽ duy trì ở xu hướng đi ngang như hiện tại. Khi tác động của chiến tranh thương mại lên tăng trưởng của Trung Quốc cũng như toàn cầu rõ hơn vào quý 4, xu hướng đi ngang cũng có thể sẽ bị thách thức.

1. Chiến tranh thương mại Mỹ - Trung leo thang và khó sớm chấm dứt do Mỹ coi Trung Quốc là một đối thủ chiến lược, ảnh hưởng trực tiếp đến vị thế và lợi ích của Mỹ.

2. Chiến tranh thương mại lây lan và chủ nghĩa bảo hộ trở thành một công cụ sử dụng thường xuyên hơn. Trường hợp Thổ Nhĩ Kỳ là một điển hình.

3. Kinh tế Trung Quốc đang trên đà giảm tốc có thể còn giảm tốc sâu và nhanh hơn do chiến tranh thương mại.

4. Cục dự trữ liên bang Mỹ (FED) tăng lãi suất sẽ làm đồng tiền của các thị trường mới nổi mất giá. Xu hướng thu hẹp bảng cân đối kế toán của FED trong tương lai xa hơn sẽ giảm nguồn cung tiền giá rẻ cho đầu tư mạo hiểm.

5. Kinh tế Mỹ đang trong giai đoạn hoàng kim với tỷ lệ thất nghiệp đang ở mức thấp nhất hàng thập kỷ (3.9%). Dòng vốn khi rút khỏi thị trường mới nổi sẽ bị sức hút Mỹ giữ lại.

Xem thêm

- 'Báu vật nước mặn' của Việt Nam được Trung Quốc cực ưa chuộng: xuất khẩu tăng 2.000%, thu về hàng chục triệu USD

- Hàng trăm nghìn tấn 'vàng trắng' từ Mỹ đổ bộ Việt Nam với giá cực rẻ: Thuế nhập khẩu 5%, nước ta tiêu thụ 1,5 triệu tấn/năm

- Chuyên gia hiến kế cho doanh nghiệp Việt bán hàng sang Mỹ

- Lý do người Trung Quốc chưa biết nhiều về tổ yến Việt Nam

- Không phải Thái Lan hay Việt Nam, một đối thủ sở hữu loại sầu riêng ‘độc nhất’ được Trung Quốc, Singapore liên tục săn lùng, giá gần 800.000 đồng/kg

- Mỹ vừa chi hơn 10 tỷ USD mua ‘bảo bối’ công nghệ từ Việt Nam: Được miễn trừ khỏi thuế đối ứng, nước ta là ông lớn thứ 5 thế giới

- Khung giá nhập khẩu điện từ Trung Quốc cao nhất 9,3 cent/kWh