Chứng khoán Bản Việt (VCSC) lên kế hoạch phát hành 800 tỷ trái phiếu: Nhận định đây là kênh huy động vốn tối ưu nhất hiện tại

Chứng khoán Bản Việt (VCSC, VCI) vừa thông qua quyết định phát hành trái phiếu, huy động vốn cho hoạt động trong năm 2020.

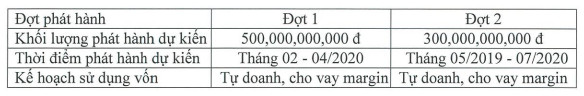

Chi tiết, VCSC dự kiến phát hành trái phiếu đợt 1 năm 2020 với giá trị 800 tỷ đồng, trái phiếu dự không chuyển đổi, tín chấp hoàn toàn. Lãi suất tuỳ thuộc vào tình hình hoạt động của VCSC tuy nhiên không quá mức lãi suất tiền gửi trung hạn bình quân của BIDV và Vietinbank cộng biên độ 3%.

Kỳ hạn trái phiếu 2 năm, đối tượng là nhà đầu tư cá nhân, tổ chức trong và ngoài nước.

Mục đích phát hành, VCSC dự bổ sung vốn cho hoạt động kinh doanh của công ty, giúp ổn định nguồn vốn, tăng cường hiệu quả đồng thời tái cơ cấu khoản nợ với lãi suất theo hướng ổn định hơn.

Bên cạnh đó, giới hạn cho vay đối với lĩnh vực chứng khoán hiện bị khống chế tối đa ở mức 5% vốn chủ sở hữu ngân hnagf, cùng với tiêu chuẩn định giá tài sản cầm cố thế chấp ở tỷ lệ rất thấp nên khả năng mở rộng hạn mức hạn chế.

Chưa kể, tình hình thị trường chứng khoán năm 2019 biến động mạnh, tính chung cả năm không quá tăng trưởng đã ảnh hưởng đến tình hình hoạt động của VCSC, cũng như các doanh nghiệp trong ngành khác.

Đáng chú ý, sự xâm nhập và cạnh tranh gay gắt từ các công ty ngoại, đặc biệt đối thủ đến từ Hàn Quốc đang gây áp lực lớn lên CTCK trong nước.

Theo đó, nhằm da dạng hoá nguồn tài trợ cho hoạt động kinh doanh, VCSC nhận định kênh phát hành trái phiếu là phương án tốt nhất để tăng nguồn vốn hoạt động trong điều kiện hiện tại.

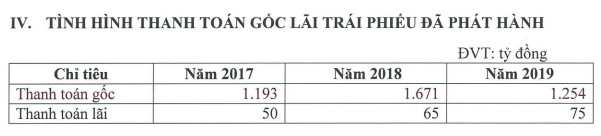

Được biết, 2 năm gần đây VCSC tăng cường huy động vốn qua kênh trái phiếu, tình hình thanh toán tính đến hiện tại như sau:

Điểm qua về thị trường TPDN, theo thống kê công bố từ HNX và từ các doanh nghiệp, trong năm 2019, có 211 doanh nghiệp thực hiện chào bán tổng cộng 300.588 tỷ đồng trái phiếu, chia làm 807 đợt phát hành trong đó có 12 đợt phát hành không thành công. Tổng số trái phiếu phát hành cả năm là 280.141 tỷ đồng, tương đương 93,2% giá trị chào bán và tăng 25% so với năm 2018. Hầu hết các doanh nghiệp phát hành dưới hình thức riêng lẻ, chỉ có khoảng 6% phát hành ra công chúng bởi các ngân hàng thương mại. Có duy nhất một lô phát hành trái phiếu quốc tế trị giá 300 triệu USD của VPB vào 17/7/2019 với kỳ hạn 3 năm, lãi suất 6,25%/năm và trái phiếu được niêm yết tại Sở giao dịch Chứng khoán Singapore.

Lượng phát hành lớn trong năm đã khiến quy mô thị trường TPDN tăng mạnh từ 9,01% GDP (2018) lên khoảng 11,3% GDP (2019), tổng lượng TPDN lưu hành đạt gần 670 nghìn tỷ đồng.

- Từ khóa:

- Chứng khoán bản việt

- Huy động vốn

- Bổ sung vốn

- Tái cơ cấu

- Phát hành trái phiếu

- Nhà đầu tư cá nhân

- Lĩnh vực chứng khoán

Xem thêm

- Lộ diện trái phiếu doanh nghiệp có rủi ro cao trong tháng 7

- Phó Thống đốc Đào Minh Tú nói về thẩm định giá 3 ngân hàng 0 đồng

- Đường sắt sẽ thoái vốn tại 13 doanh nghiệp để tái cơ cấu những gì?

- Gánh nặng trái phiếu đến hạn ngành Ngân hàng đang vơi dần

- Thống đốc Nguyễn Thị Hồng thông tin "nóng" về "số phận" của 3 ngân hàng mua bắt buộc, SCB và Đông Á

- "Xoá sổ" đường sắt Hà Nội và Sài Gòn, VNR sẽ thành lập doanh nghiệp mới

- Dự án Picity Sky Park chưa đủ pháp lý, chính quyền cắm bảng cảnh báo 3 lần đều "không cánh mà bay"

Tin mới

Tin cùng chuyên mục