Chứng khoán KB Việt Nam (KBSV) chuẩn bị chào bán gần 139 triệu cổ phiếu, vốn điều lệ dự kiến vượt mức 3.000 tỷ đồng

Ngày 12/10/2021, CTCP Chứng khoán KB Việt Nam (KBSV) đã chính thức được Ủy ban Chứng khoán nhà nước chấp thuận hồ sơ đăng ký chào bán cổ phiếu cho cổ đông hiện hữu nhằm tăng vốn điều lệ.

Ngay sau đó, KBSV đã thông báo chi tiết về phương án chào bán cổ phần. Cụ thể, KBSV dự kiến chào bán hơn 138,7 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu. Tỷ lệ chào bán là 1:0,828168771 và số cổ phần được quyền mua sẽ được làm tròn xuống hàng đơn vị.

Nếu thành công chào bán toàn bộ như kế hoạch, KBSV sẽ thu về số vốn hơn 1.387 tỷ đồng. Vốn điều lệ dự kiến tăng từ 1.680 tỷ đồng lên hơn 3.067 tỷ đồng.

Danh sách cổ đông có quyền tham gia đợt chào bán này đã được chốt vào 16 giờ ngày 6/9/2021. Thời gian chuyển nhượng quyền ưu tiên mua cổ phần từ ngày 13/10 đến 16 giờ ngày 25/10/2021. Thời gian thực hiện đăng ký mua và nộp tiền mua từ ngày 13/10 đến 16 giờ ngày 3/11/2021.

Lần gần nhất, KBSV đã thực hiện chào bán cho cổ đông hiện hữu qua 2 đợt vào năm 2018, tổng vốn điều lệ của KBSV tăng từ 300 tỷ đồng lên 1.680 tỷ đồng như hiện tại.

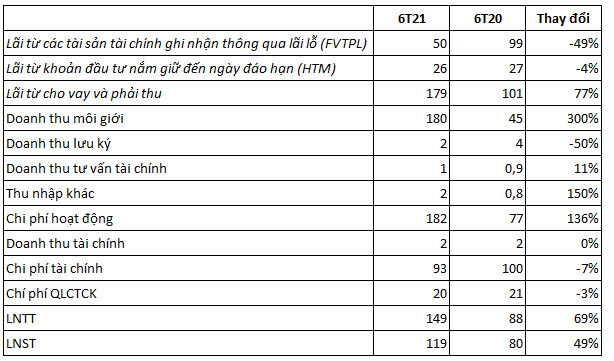

Về tình hình kinh doanh, 6 tháng đầu năm 2021 ghi nhận mức tăng trưởng tốt của KBSV. Doanh thu hoạt động nửa đầu năm đạt 442 tỷ đồng, cao gấp 1,6 lần cùng kỳ năm 2020. Trong đó hoạt động môi giới đạt mức tăng trưởng lên tới 301% lên hơn 180 tỷ đồng; cùng với lãi từ khoản cho vay và phải thu cũng tăng 78% so với cùng kỳ, đạt hơn 178 tỷ đồng.

Tới cuối tháng 6/2021, dư nợ cho vay margin và ứng trước của KBSV đạt mức 3.805 tỷ đồng.

Kết quả, lãi trước thuế và sau thuế lần lượt đạt gần 145 tỷ đồng và 119 tỷ đồng, tăng 49% so với cùng kỳ năm 2020.

- Từ khóa:

- Kbsv

- Chứng khoán kbsv

- Tăng vốn điều lệ

Xem thêm

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- Loạt ngân hàng lên kế hoạch tăng vốn “khủng”, top đầu sẽ có xáo trộn mạnh?

- Ngân hàng thứ 2 họp ĐHĐCĐ 2023: Dự kiến niêm yết cổ phiếu trên HoSE/HNX, trích 20% lợi nhuận vượt kế hoạch để khích lệ nhân viên

- HDBank sẽ đại hội cổ đông 2023 vào ngày 26/4, dự kiến tiếp tục tăng vốn điều lệ trong năm nay

- Đồng hành cùng nhà đầu tư vượt sóng thách thức 2023

- SeABank hoàn tất tăng vốn điều lệ lên gần 20.403 tỷ đồng

- Cổ phiếu đầu tư công 'nổi sóng'

Tin mới

Tin cùng chuyên mục