Chứng khoán Rồng Việt: Sự ổn định của VND là điều bất ngờ

Công ty Chứng khoán Rồng Việt (VDSC) vừa có báo cáo về thị trường ngoại hối và liên ngân hàng 8 tháng đầu năm 2019.

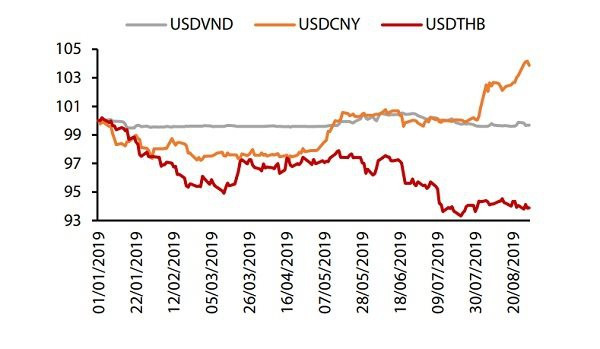

Theo ghi nhận của VDSC, tính đến hết tháng 8/2019, trong khối các nền kinh tế Đông Nam Á (ASEAN), Việt Nam đồng (VND) và baht Thái (THB) là 2 đồng tiền duy nhất đứng yên hoạt tăng giá so với USD trong bối cảnh đồng nhân dân tệ (CNY) giảm liên tục và chạm gần ngưỡng 7,2 CNY "ăn" 1 USD.

Diễn biến tỷ giá USD/VND

"Đây là hiện tượng rất hiếm khi xảy ra đối với VND do quan hệ thương mại theo hướng nhập siêu rất lớn với Trung Quốc", VDSC nhận định.

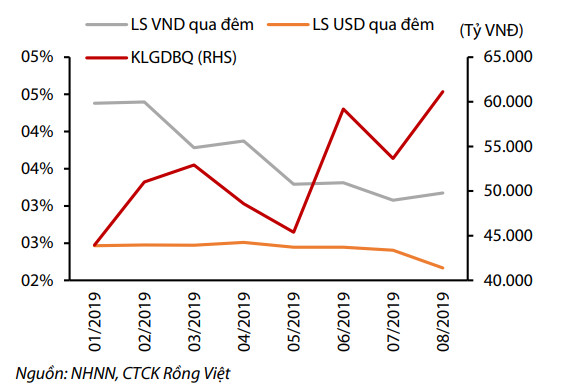

Trong báo cáo, các chuyên gia tại VDSC cho rằng, thanh khoản USD trên hệ thống ngân hàng chưa có dấu hiệu căng thẳng trong khi khoảng chênh lệch lãi suất qua đêm tiền đồng với đô la Mỹ ở mức an toàn.

Ở góc nhìn thị trường, báo cáo này cũng nhận định yếu tố tương quan giữa các đồng tiền trong khu vực ở giai đoạn hiện tại đang giảm mạnh do sự phân hoá về nền tảng kinh tế vĩ mô giữa các quốc gia.

Ở trong nước, VDSC nhấn mạnh hai yếu tố gồm năng lực sản xuất trong nước gia tăng giúp giảm áp lực huy động ngoại tệ để nhập khẩu hàng tiêu dùng và nguồn ngoại tệ sử dụng để nhập hàng hoá trung gian và sản xuất hàng xuất khẩu. Do đó, cung – cầu ngoại tệ ở góc độ này cũng khá cân bằng.

Liên quan tới ngoại hối, Ngân hàng Nhà nước đang rất quyết liệt giải quyết tình trạng đô la hoá bằng việc chuyển quan hệ vay - mượn sang mua - bán ngoại tệ.

Cụ thể, từ 31/9/2019, các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài sẽ dừng cho vay ngoại tệ trung và dài hạn để thanh toán ra nước ngoài. Trong khi đó, tiền nhập khẩu hàng hoá, dịch vụ để phục vụ nhu cầu trong nước ngay cả khi khách hàng vay có đủ ngoại tệ từ nguồn thu sản xuất, kinh doanh để trả nợ vay. Các khoản vay ngoại tệ ngắn hạn với nhu cầu và điều kiện tương tự cũng đã chấm dứt kể từ 31/3/2019.

Ở góc độ điều hành chính sách, khi nền kinh tế càng hội nhập với thế giới, công tác chống Dolar hoá càng cần đẩy mạnh để tối thiểu tác động lan toả từ biến động bên ngoài nền kinh tế. Tuy nhiên, đối với doanh nghiệp nhập khẩu để sản xuất hàng trong nước, chi phí vay vốn chắc chắn sẽ lớn hơn do vùng lãi suất vay tiền VND 6,0-8,0%/năm so với lãi suất vay tiền USD 2,8-4,7%/năm.

Lãi suất qua đêm trên thị trường liên ngân hàng

"Trong bối cảnh tỷ giá tiếp tục ổn định. Đối với doanh nghiệp xuất khẩu, sử dụng các sản phẩm phái sinh như hợp đồng tương lai, hợp đồng kỳ hạn… để tối thiểu hoá rủi ro biến động tỉ giá. Trong ngắn hạn, thanh khoản tiền đồng đang có dấu hiệu căng thẳng do nhu cầu vay bằng VND tăng" VDSC nhận định.

Với kỳ nghỉ lễ 2/9, lãi suất liên ngân hàng biến động nhanh và đột ngột từ 3%/năm lên 5%/năm và thanh khoản giữ ở mức cao. Tuy nhiên, VDSC cho rằng, sự can thiệp từ phía nhà điều trên thị trường OMO vẫn khá khiêm tốn.

Động thái đưa tiền ra thị trường được thực hiện khá chậm rãi, lần lượt bằng việc để tín phiếu đáo hạn trước khi chính thức cho vay. Lợi tức trái phiếu trên thị trường thứ cấp, yếu tố khá nhạy cảm với thay đổi lãi suất liên ngân hàng, cũng không ghi nhận biến động đột biến nào. Nhìn chung, đơn vị này cũng không quan ngại về biến động trên thị trường liên ngân hàng trong thời gian qua.

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Bị Mỹ đưa dầu thô vào tầm ngắm, xuất khẩu của một quốc gia OPEC lao dốc chỉ trong 1 tháng, khách hàng Trung Quốc, Ấn Độ dần tránh xa

- Lý do Thái Lan vội thúc Trung Quốc việc kiểm tra sầu riêng

- Mẫu xe hatchback thiết kế cực đẹp khuấy đảo thị trường, giá quy đổi ngang Hyundai Grand i10

- Đây là cách OPPO đã tự vươn mình trên bản đồ công nghệ thế giới

- Honda bất ngờ tung ra mẫu xe tay ga 125 cc nhìn giống như con lai giữa Honda Air Blade và Honda Lead nhưng giá thì chưa tới 40 triệu đồng

- Thị trường ngày 4/4: Giá dầu lao dốc hơn 6%, vàng, kim loại cơ bản, quặng sắt …..đồng loạt giảm

Tin mới

Tin cùng chuyên mục