Chứng khoán sẽ hấp dẫn trong bao lâu nữa?

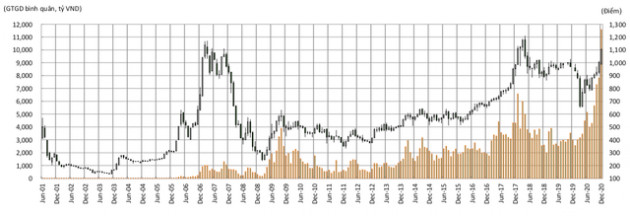

Thanh khoản thị trường chứng khoán (TTCK) đã vượt mốc 17.000 tỷ đồng/phiên, với sự tham gia mạnh mẽ của lực lượng F0 đang là câu chuyện mới và được quan tâm trong năm 2020, đặc biệt những tháng cuối năm. Bất chấp Covid-19 còn diễn biến phức tạp trên trường thế giới, những thay đổi về thương mại toàn cầu… hệ thống giao dịch của TTCK liên tục tắc nghẽn do sự thăng hoa chưa từng có đang diễn ra hàng ngày. Thậm chí, hàng loạt chia sẻ của các nhà đầu tư mới (F0) về mức lời lãi tính bằng lần chỉ trong thời gian ngắn, dù mới "chân ướt chân ráo" lên sàn, liên tục được đăng tải.

Những luận điểm trên phát hoạ một bức tranh tăng trưởng của thị trường chứng khoán Việt Nam. Trong đó, nhờ những biện pháp phòng chống dịch Covid-19 kịp thời, Việt Nam đang là điểm sáng trên bản đồ thế giới về tăng trưởng kinh tế.

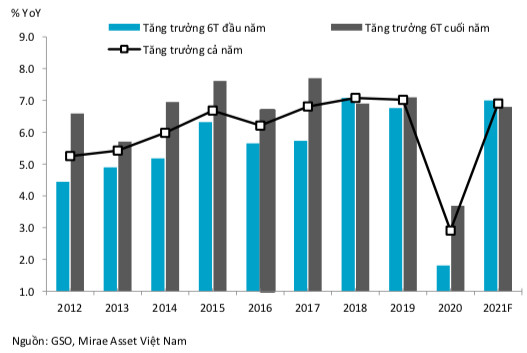

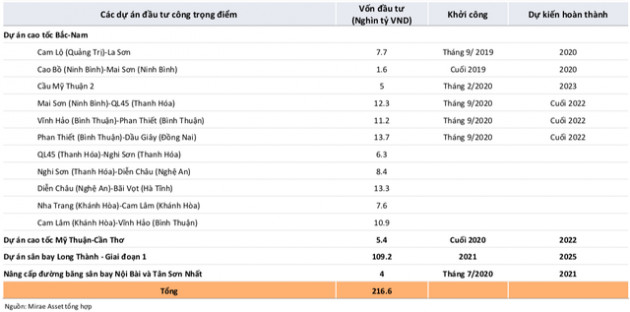

Năm 2020, Việt Nam là một trong số ít các nền kinh tế có mức tăng trưởng GDP tích cực, với mức tăng 2,91%. Hơn nữa, Việt Nam đặt mục tiêu mức tăng trưởng GDP 6% trong năm 2021 và 6,8% trong năm 2022. Các tổ chức trên thế giới cũng hướng tới mức kỳ vọng này trong dự báo cho năm 2021 và 2022. Đáng chú ý, các chính sách tài khóa và tiền tệ nhằm khôi phục nền kinh tế hậu Covid-19 đã và đang tạo môi trường thuận lợi cho các ngành công nghiệp và sản xuất phục hồi trên diện rộng.

Dự phóng tăng trưởng GDP Việt Nam

Doanh nghiệp đã khôi phục hoạt động SXKD "bình thường" kể từ tháng 5

Với những triển vọng nhìn từ nền kinh tế vĩ mô, giới phân tích kỳ vọng TTCK sẽ tiếp tục tăng trưởng trong năm 2021, kịch bản tích cực VN-Index có thể chạm mốc 1.400 điểm. Trên thực tế, nhiều chỉ báo đã cho thấy nền kinh tế đã được tái khởi động từ tháng 5/2020, gồm:

(i) Chỉ số đo lường mức độ nghiêm ngặt của các biện pháp ứng phó dịch Covid-19 (công cụ nhằm theo dõi ứng phó của chính phủ các nước đối với dịch Covid-19 của Oxford) sụt giảm, và chỉ số xu hướng di chuyển của cộng đồng (của Google) cũng cho thấy sự hồi phục đáng kể sau đó;

(ii) Chỉ số Nhà Quản trị Mua hàng PMI (Purchasing Managers' Index) của Việt Nam, cũng như của thế giới cho thấy đã tạo đáy từ tháng 4;

(iii) Tăng trưởng chỉ số sản xuất công nghiệp (IIP) so với cùng kỳ, cũng như tăng trưởng doanh số bán lẻ so với cùng kỳ cũng tạo đáy từ tháng 4.

Trong báo cáo mới đây, Chứng khoán Mirae Asset tin rằng kết quả kinh doanh quý 3/2020 sẽ thấy sự hồi phục hình chữ V rõ ràng bởi vì các doanh nghiệp đã khôi phục hoạt động sản xuất kinh doanh "bình thường" kể từ tháng 5.

Xét về kỳ vọng thị trường, các dự báo cho thấy kỳ vọng sự phục hồi sẽ diễn ra trên diện rộng vào năm 2021. Theo dữ liệu thu thập từ Bloomberg, lợi nhuận của doanh nghiệp trên mỗi cổ phần (EPS) tính cho các doanh nghiệp niêm yết trên sàn HoSE được kỳ vọng sẽ tăng khoảng 22% vào năm 2021 và gần 19% vào năm 2022.

Diễn biến VN-Index trong giai đoạn 2001-2020

Dù vậy, Mirae Asset nhận thấy sự phân hóa trong kỳ vọng phục hồi đó, với những ngành có mức tăng vượt trội hơn mặt bằng chung và những ngành phục hồi với mức tăng thấp. Theo phần ngành ICB cấp 2, đơn vị này đã phân loại các ngành thành 3 nhóm:

Thứ nhất, nhóm "Chưa phục hồi" trong năm 2021 bao gồm các ngành Du lịch và giải trí, Hàng cá nhân và gia dụng, Hàng và dịch vụ công nghiệp, Thực phẩm đồ uống, Năng lượng, và Tiện ích;

Thứ hai, nhóm "Miễn nhiễm với COVID- 19" gồm có Ngân hàng, Bảo hiểm, Chứng khoán, Tài nguyên cơ bản, Công nghệ, Truyền thông, Hóa chất, và Y tế;

Thứ ba, nhóm "Phục hồi hoàn toàn" gồm Bán lẻ, Xây dựng và vật liệu, Bất động sản, và Ô tô phụ tùng.

Khi nào sự hấp dẫn của TTCK sẽ kết thúc?

Liên tục vẽ ra những bức tranh tươi sáng, thậm chí nhiều nhà đầu tư có thể nói đang trong "cơn say" chiến thắng, vấn đề được quan tâm hiện nay: Liệu rằng TTCK sẽ hấp dẫn trong bao lâu nữa?

Chia sẻ điều này tại cuộc họp nhà đầu tư cá nhân mới đây, ông Lê Quang Minh – Trưởng phòng Phân tích Mirae Asset nhấn mạnh: "Đầu tư chứng khoán cần thiết phải quản trị rủi ro thị trường, bởi đầu tư chính là rủi ro".

Nhưng, vấn đề là quản trị rủi ro như thế nào và nhận biết khi nào xảy ra rủi ro?. Theo ông Minh, sự hấp dẫn kết thúc thì mọi người sẽ rút tiền ra. Cần nhấn mạnh, lực đỡ của thị trường chủ yếu tập trung tại dòng tiền nội với nhóm đầu tư mới F0, nhà đầu tư lúc bấy giờ đi theo dòng tiền sẽ có lợi. Và như vậy khi dòng tiền suy giảm là lúc chúng ta phải cân nhắc, ông Minh nói.

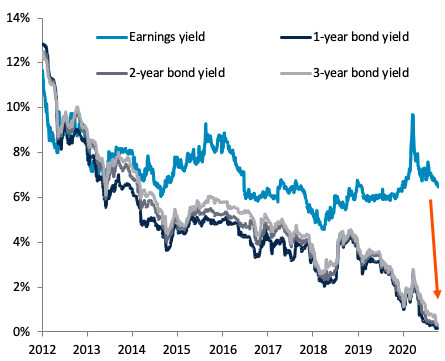

Thực tế, dòng tiền sẽ đổ về nơi nào có lợi suất lớn nhất. Dẫn chứng bằng phương pháp đảo ngược chỉ số PE cho thấy TTCK đang có mức sinh lợi rất cao và bỏ khoảng cách xa với kênh trái phiếu, điều này lý giải cho hiện tượng dòng tiền trong nước đang đổ mạnh vào kênh cổ phiếu. Tức, nếu so sánh theo yếu tố lãi suất thì cổ phiếu đang rẻ so với trái phiếu, và khi nào hai đường này tiệm cận theo ông Minh lúc đó nhà đầu tư cần cân nhắc, bởi rủi ro của TTCK đã tăng lên.

"Nếu dòng tiền rút thì khoảng cách sẽ thu hẹp. Nhìn lại quá khứ, sóng chứng khoán tăng mạnh thường đi cùng với khoảng cách tăng. Đơn cử tháng 3/2020, khoảng cách giữa hai đường tăng, đến bây giờ khoảng cách vẫn còn xa tức cổ phiếu vẫn rất hấp dẫn. Xa hơn, năm 2018 khoảng cách thu hẹp, và đây cũng là năm TTCK chứng kiến một cuộc giảm giá khốc liệt, đỉnh cao vào quý 2-3", ông Minh nói.

Tuy nhiên, so sánh này chỉ dựa trên khía cạnh lãi suất. Trong đó, trái phiếu vẫn có ưu điểm và thường mang lại lợi ích dài hạn. Có thể nói, trái phiếu chính phủ không có rủi ro, trong khi cổ phiếu lại cực kỳ rủi ro nên sẽ luôn có một khoản chiết khấu giữa 2 tài sản này. Với chia sẻ lần này, ông Minh nhấn mạnh nếu so sánh về mặt lợi suất thì cổ phiếu đang cao hơn trái phiếu vài lần, còn lại dòng chảy thị trường phụ thuộc vào khẩu vị của nhà đầu tư.

Nhìn chung, để trả lời khi nào sự hấp dẫn TTCK sẽ kết thúc, theo đại diện Mirae Asset khi dòng tiền không còn rẻ. Có hai trường hợp dẫn đến điều này là (i) tiền khan hiếm và (ii) thay đổi chính sách.

Chúng ta đều biết, hiện nay mặt bằng lãi suất giảm đẩy một lượng tiền lớn ra thị trường, hiểu nôm na dòng tiền đang rẻ kéo theo giá trái phiếu cũng thấp. Tuy nhiên, câu chuyện sẽ thay đổi hoàn toàn nếu lãi suất tăng trở lại.

Trong đó, chính sách liên quan mật thiết đến lãi suất. Hiện, cả thế giới nói chung và Việt Nam nói riêng đều đang nới lỏng tất cả các chính sách điều hành. Trong điều kiện lý tưởng, dịch bệnh được kiểm soát, Nhà nước có thể siết tiền khi mọi thứ ổn trở lại, tiền sẽ không còn rẻ, và khi đó là lúc nhà đầu tư cần cân nhắc kỹ lưỡng việc dồn tiền vào kênh cổ phiếu như hiện nay.

- Từ khóa:

- Phá kỷ lục

- Thị trường chứng khoán

- Lãi suất giảm

- Diễn biến phức tạp

- Nhà đầu tư

- Chính sách tài khóa

- Ttck

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ

Tin mới

Tin cùng chuyên mục