Chứng khoán Tiên Phong (ORS) chào bán 100 triệu cổ phiếu, tăng vốn điều lệ lên 2.000 tỷ đồng

CTCP Chứng khoán Tiên Phong (TPS, MCK: ORS) vừa ra thông báo về việc phát hành cổ phiếu ra công chúng.

Theo đó, TPS dự kiến chào bán hơn 100 triệu cổ phiếu cho cổ đông hiện hữu. Tỷ lệ thực hiện là 1:1, cổ đông sở hữu 1 cổ phiếu tại thời điểm chốt danh sách được mua thêm 1 cổ phiếu mới.

Giá chào bán 10.000 đồng/cổ phiếu, sẽ phân phối trong vòng 90 ngày. Nếu phát hành thành công, TPS sẽ tăng vốn điều lệ công ty gấp đôi lên mức 2.000 tỷ đồng.

Thời gian chào bán dự kiến trong quý 2 hoặc quý 3/2021. Thời gian nộp tiền mua cổ phiếu dự kiến là 20/6/2021. Số cổ phiếu phát hành không bị hạn chế chuyển nhượng.

Về mục đích chào bán lần này, TPS cho biết nhằm tăng vốn điều lệ để thực hiện phát triển các nghiệp vụ kính doanh của công ty. Cụ thể là việc bổ sung vốn cho hoạt động cho vay margin, tư vấn, bảo lãnh phát hành chứng khoán hay hoạt động tự doanh.

Theo đó, kế hoạch sử dụng, 500 tỷ đồng thu được dành cho hoạt động cho vay margin, 400 tỷ đồng được chia đều cho hoạt động tự doanh cổ phiếu và trái phiếu, phần tiền còn lại sẽ được bố sung cho các hoạt động khác tại TPS.

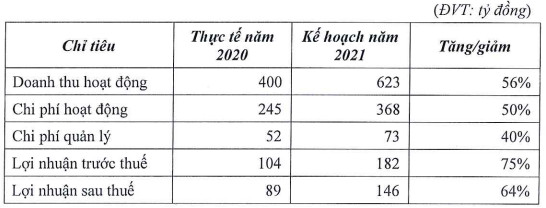

Nghị quyết ĐHĐCĐ năm 2021, TPS thông qua kế hoạch doanh thu hoạt động đạt 623 tỷ đồng tương đương mức tăng trưởng 56% so với thực hiện 2020. Lợi nhuận sau thuế theo đó kỳ vọng tăng trưởng 64% trong năm lên mức 146 tỷ đồng.

- Từ khóa:

- Ttck

- Tps

- Ors

- Chứng khoán

- Vốn điều lệ

- Phát hành

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Cuộc chạy đua robot của các 'ông lớn' công nghệ ngày càng nóng, tỷ phú Phạm Nhật Vượng cũng vừa nhanh chóng tham gia

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- Bỏ phố về quê nuôi con nhả ra thứ "quý như vàng", anh nông dân nhẹ nhàng kiếm 45 tỷ đồng/năm

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

Tin mới

Tin cùng chuyên mục