Chứng khoán Việt Nam 2022: Năm bản lề cho sự phát triển bền vững

Sau một năm tăng trưởng bùng nổ, thị trường chứng khoán (TTCK) Việt Nam bước vào năm 2022 đầy hứng khởi và chỉ số VN-Index mau chóng vượt 1.500 điểm, mức cao nhất trong lịch sử 22 năm hoạt động.

Không chỉ tăng mạnh về điểm số mà thanh khoản thị trường cũng cải thiện đáng kể, những phiên giao dịch “tỷ đô” thường xuyên diễn ra trong năm. Làn sóng nhà đầu tư mới vẫn là động lực chủ yếu thúc đẩy TTCK đi lên. Sau 11 tháng đầu năm, nhà đầu tư trong nước đã mở mới tổng cộng 2,5 triệu tài khoản chứng khoán, vượt xa con số của cả 4 năm 2018, 2019, 2020 và 2021 cộng lại. Tính đến cuối tháng 11, số lượng tài khoản nhà đầu tư trong nước đã vượt hơn 6,74 triệu tài khoản, tương đương khoảng 6,7% dân số.

Thị trường bùng nổ cả về quy mô và thanh khoản cũng làm nảy sinh một số vấn đề cần giải quyết để tránh bong bóng đầu cơ. Với mục tiêu tăng trưởng ổn định và bền vững, cơ quan quản lý đã có một loạt các giải pháp đồng bộ về cơ chế, chính sách để hướng thị trường phát triển có chiều sâu và minh bạch hơn.

Trong bối cảnh thị trường liên tục tăng nóng cùng số lượng nhà đầu tư cá nhân tăng đột biến, hiện tượng làm giá, thao túng giá cổ phiếu hay doanh nghiệp cố tình lách các quy định của pháp luật để phát hành và giao dịch chứng khoán xuất hiện ngày càng nhiều. Không ít nhà đầu tư nghe theo tin đồn, “đội lái” đã chịu thua lỗ nặng nề khi cổ phiếu điều chỉnh sâu. Điều này khiến các cơ quan quản lý phải có những động thái quyết liệt để xử lý.

Trên thị trường cổ phiếu, các vụ thao túng giá của ông Trịnh Văn Quyết – Chủ tịch HĐQT Tập đoàn FLC, ông Đỗ Thành Nhân – Chủ tịch HĐQT Louis Holding và hàng loạt lãnh đạo của Chứng khoán Trí Việt lần lượt bị phanh phui. Quyết tâm thanh lọc thị trường được thể hiện qua những án phạt nặng, chưa từng có tiền lệ trong quá khứ.

Chưa dừng lại, hoạt động phát hành trái phiếu cũng được cơ quan quản lý chấn chỉnh mạnh tay điển hình như các vụ việc tại Tập đoàn Tân Hoàng Minh hay Công ty An Đông, đơn vị liên quan đến Tập đoàn Vạn Thịnh Phát.

Dù ảnh hưởng trong ngắn hạn đến tâm lý nhà đầu tư là điều khó tránh khỏi nhưng không thể phủ nhận việc siết chặt kỷ cương trên TTCK là một liều vaccine cần thiết cho thị trường. Có thể sẽ có phản ứng phụ nhưng sau đó thị trường sẽ có thêm kháng thể để chống chọi với những biến động cũng như nâng cao chất lượng trong dài hạn.

Tại cuộc họp của Thường trực Chính phủ về điều hành chính sách tài khóa, chính sách tiền tệ, kinh tế vĩ mô diễn ra ngày 6/12, Thủ tướng Phạm Minh Chính nhấn mạnh “Chúng ta đã tiến hành rà soát lại và có biện pháp chấn chỉnh hoạt động của các loại thị trường chứng khoán, trái phiếu doanh nghiệp, bất động sản và hoạt động của các ngân hàng, có biện pháp cương quyết xử lý sai phạm để đưa các thị trường hoạt động công khai, minh bạch, an toàn, lành mạnh, hiệu quả, bền vững, bảo đảm lợi ích chính đáng, hợp pháp của người dân và doanh nghiệp, các chủ thể liên quan. Các biện pháp chấn chỉnh, việc xử lý các sai phạm này có tác động tới tâm lý thị trường, hoạt động của các thị trường ở mức độ nhất định nhưng là việc phải làm”.

Ông Huỳnh Minh Tuấn - Nhà sáng lập Công ty Cổ phần FIDT đánh giá, việc nhà chức trách thể hiện quyết tâm làm trong sạch, lành mạnh và minh bạch thị trường chứng khoán Việt Nam là yếu tố vô cùng tích cực. “Sau những vụ này, tâm lý về đánh bạc, đầu cơ, đội lái sẽ giảm bớt và dòng tiền sẽ trở lại những cổ phiếu của doanh nghiệp có nền tảng kinh doanh tốt, quy mô lớn, minh bạch và đặc biệt là có lãnh đạo uy tín” – ông Tuấn nhấn mạnh.

Có thể nói, những biện pháp chấn chỉnh, xử lý sai phạm năm qua là bước ngoặt trong việc xây dựng môi trường đầu tư trong sạch, an toàn và bảo vệ tốt cho các chủ thể tham gia, từ đó thúc đẩy sự lớn mạnh của thị trường trong những năm tiếp theo.

Trong chiến lược phát triển thị trường vốn, Chính phủ luôn nhấn mạnh phải phát triển TTCK để huy động vốn trung, dài hạn cho nền kinh tế, từng bước giảm sức ép cung cấp vốn của hệ thống ngân hàng. Nghị định 153/2020/NĐ-CP được ban hành nhằm tạo khung pháp lý phát triển thị trường trái phiếu doanh nghiệp (TPDN), tạo thêm kênh huy động vốn trung, dài hạn cho nền kinh tế.

Sau Nghị định 153, kênh TPDN đã phát triển mạnh. Tổng dư nợ TPDN đến cuối năm 2021 ước đạt gần 1,4 triệu tỷ đồng. Tổng huy động qua kênh TPDN đạt gần 12% tổng dư nợ tín dụng toàn nền kinh tế. Tuy nhiên, trước sự phát triển nhanh chóng của thị trường, Nghị định 153 cũng bộc lộ một số hạn chế nhất định. Điều này dẫn đến sự ra đời của Nghị định 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153 về chào bán trái phiếu riêng lẻ được chính thức ban hành vào ngày 16/9/2022.

Về cơ bản, Nghị định 65 ra đời đã kịp thời tăng cường tính công khai, minh bạch của thị trường, xử lý các vấn đề bất cập cũng như bảo vệ quyền lợi của các nhà đầu tư. Trong đó, quy định mới về mục đích phát hành trái phiếu được kỳ vọng sẽ góp phần tăng cường trách nhiệm và nghĩa vụ của doanh nghiệp phát hành trong việc sử dụng tiền thu từ phát hành trái phiếu đúng mục đích.

Mặt khác, Nghị định 65 cũng phần nào giải tỏa nỗi lo của thị trường khi các doanh nghiệp được phát hành trái phiếu để cơ cấu lại nợ. Đây là một hướng đi đúng đắn và phù hợp với thông lệ quốc tế về trái phiếu. Tuy nhiên, hồ sơ chào bán và phương thức phát hành cũng được yêu cầu cao hơn, do đó nhà phát hành phải thực sự có năng lực và hồ sơ minh bạch thì mới có thể tham gia hoạt động phát hành trái phiếu.

Đáng chú ý, Nghị định 65 cũng nâng cao tiêu chuẩn đối với nhà đầu tư chuyên nghiệp. Điều này có thể sẽ thu hẹp đối tượng nhà đầu tư chuyên nghiệp được trực tiếp tham gia thị trường trái phiếu. Dù vậy, quy định mới được đánh giá sẽ bảo vệ tốt hơn những nhà đầu tư cá nhân nhỏ lẻ chưa có đủ kiến thức và nắm rõ thông tin cần thiết. Thay vì trực tiếp mua trái phiếu riêng lẻ của doanh nghiệp với nhiều rủi ro tiềm ẩn, nhà đầu tư có thể gián tiếp rót vốn qua các quỹ đầu tư trái phiếu chuyên nghiệp.

Ông Nguyễn Hoàng Dương- Phó Vụ trưởng, Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho rằng đây là một điểm rất mới, tăng trách nhiệm của nhà đầu tư hơn khi đưa ra quyết định đầu tư của mình, đó là khi mua trái phiếu doanh nghiệp, nhà đầu tư phải đọc bản công bố thông tin và phải tự ký vào bản đó, xác nhận tiếp nhận đầy đủ những thông tin doanh nghiệp công bố; đồng thời, hiểu pháp luật và chịu trách nhiệm về việc đầu tư trái phiếu doanh nghiệp,...

Theo FiinRatings, Nghị định 65 được kỳ vọng tạo động lực cho các nhà phát hành đủ điều kiện nhanh chóng xây dựng phương án chào bán trái phiếu trong bối cảnh kênh vốn tín dụng ngân hàng hiện không thể đáp ứng nhu cầu vốn của doanh nghiệp, nhất là các ngành có nhu cầu vốn trung và dài hạn như bất động sản và năng lượng.

Không thể phủ nhận những tác động tích cực trong dài hạn từ sự ra đời của Nghị định 65. Tuy nhiên, các quy định mới cũng tạo ra áp lực không nhỏ lên tất cả các thành phần tham gia thị trường trái phiếu trong ngắn hạn. Do đó, Bộ Tài chính đã trình Chính phủ dự thảo sửa đổi, bổ sung Nghị định 65 với một số nội dung đáng chú ý như lùi thời hạn thực hiện quy định về nhà đầu tư chứng khoán chuyên nghiệp, xếp hạng tín nhiệm với nhà phát hành thêm một năm và cho phép kéo dài kỳ hạn trái phiếu.

Những giải pháp kịp thời cho thấy nỗ lực của cơ quan quản lý trong việc giảm thiểu những “cú sốc” trong ngắn hạn nhưng vẫn đảm bảo định hướng phát triển bền vững, lành mạnh hóa thị trường trái phiếu trong tương lai.

Năm qua, thị trường cổ phiếu đã xuất hiện một bước ngoặt trong việc minh bạch hóa thông tin khi UBCKNN yêu cầu các Sở Giao dịch Chứng khoán thực hiện công bố giao dịch tự doanh của các công ty chứng khoán. Động thái khiến nhà đầu tư chứng khoán như “vui như mở cờ” khi lần đầu tiên dữ liệu này được công bố rộng rãi và miễn phí. Trên thực tế, tự doanh CTCK đóng vai trò như một nhà đầu tư trên thị trường. Việc mua hay bán của nhóm này được thị trường chú ý bởi phản ánh sự thay đổi kỳ vọng trong ngắn hạn, tác động lớn tới cung - cầu. Không ít nhà đầu tư muốn dựa trên dữ liệu tự doanh làm cơ sở để lựa chọn cổ phiếu đầu tư mua bán.

Do đó, nếu không cung cấp thông tin giao dịch của khối tự doanh, nhà đầu tư sẽ thiếu đi một nguồn thông tin tham khảo. Việc công bố giao dịch quan trọng này đã thể hiện quyết tâm của cơ quan quản lý trong việc xóa bỏ sự bất đối xứng về mặt thông tin giữa nhà đầu tư nhỏ lẻ và nhà đầu tư tổ chức.

Bên cạnh đó, UBCKNN cũng đã chỉ đạo Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) điều chỉnh giá thanh toán cuối cùng trong ngày đáo hạn phái sinh nhằm giảm thiểu rủi ro cho nhà đầu tư. Thay vì lấy giá đóng cửa phiên ATC của thị trường cơ sở vào ngày đáo hạn phái sinh, giá trung bình trong 30 phút cuối cùng trước khi đóng cửa của thị trường cơ sở (gồm 15 phút khớp lệnh định kỳ và kết quả phiên ATC) sẽ được sử dụng.

Thời gian qua, nỗi sợ mang tên ATC càng trở nên rõ nét hơn khi phiên khớp lệnh ATC của HoSE ngày càng bất ngờ. Rất nhiều cổ phiếu, đặc biệt là các cổ phiếu vốn hóa lớn trong rổ VN30 trước phiên giao dịch ATC giá đang tăng mạnh thì sau 14h30 phút, bất ngờ có một lệnh ATC khoảng vài trăm nghìn cổ phiếu được đẩy vào sàn ở bên đặt bán khiến tình thế đảo ngược.

Trên thực tế, việc thị trường biến động mạnh vào ngày đáo hạn phái sinh không chỉ xảy ra ở Việt Nam mà xuất hiện ở rất nhiều thị trường khác. Chính sách lấy giá trung bình 30 phút cũng khá phổ biến, nhiều sàn Futures trên thế giới cũng áp dụng phương pháp tương tự. Việc lấy 30 phút, 15 phút, 10 phút, 5 phút hay 30 giây cuối tùy thuộc vào đặc thù riêng của từng sàn.

Với phương pháp tính giá mới cập nhật, rủi ro giá thay đổi trong những giây cuối cùng như các phiên đáo hạn trước đây đã được giải quyết. Theo đánh giá của ông Bùi Văn Huy – Giám đốc chi nhánh Tp.HCM - Chứng khoán DSC, việc điều chỉnh này là rất hợp lý, tạo sự công bằng cho các nhà đầu tư đồng thời hạn chế việc một số cổ phiếu vốn hóa lớn, ít thanh khoản làm lệch chỉ số bất ngờ cuối phiên ATC.

Chưa dừng lại, VSD cũng đã điều chỉnh tăng tỷ lệ ký quỹ ban đầu của hợp đồng tương lai (HĐTL) chỉ số VN30 từ mức 13% lên 17% kể từ ngày 15/12/2022. Quyết định này kết hợp cùng động thái tăng cường giám sát vấn đề tuân thủ tại các công ty chứng khoán góp phần giúp giảm bớt tính đầu cơ cũng như tác động của phái sinh lên thị trường cơ sở. Đây cũng là tiền đề để “nắn” thị trường phái sinh về đúng vai trò phòng vệ cho cơ sở, qua đó thúc đẩy sự phát triển bền vững trong dài hạn.

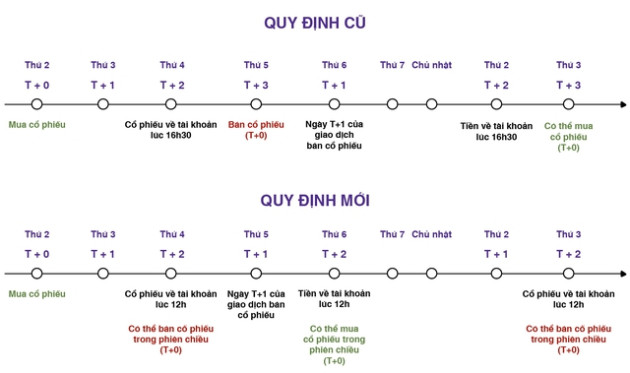

Một trong những bước tiến giúp cải thiện thanh khoản thị trường năm qua là việc rút ngắn chu kỳ thanh toán giao dịch chứng khoán. Quy chế mới được áp dụng từ cuối tháng 8 có một số nội dung thay đổi mới: Thời gian ngân hàng thanh toán hoàn tất thanh toán tiền và VSD hoàn tất thanh toán chứng khoán được điều chỉnh từ 15h30-16h00 lên 11h00-11h30 ngày T+2 (trường hợp có phát sinh thành viên lưu ký mất khả năng thanh toán tiền thì thời gian hoàn tất thanh toán chậm nhất là 12h00).

Việc rút ngắn chu kỳ thanh toán như thông báo mới nhất được đa số nhà đầu tư hoàn nghênh khi có thể bán chứng khoán mua ngày T+0 ngay trong phiên giao dịch chiều ngày T+2 thay vì chờ đến ngày T+3 như trước đây. Nhờ đó, nhà đầu tư đã có thể rút ngắn thời gian giao dịch, có khả năng ứng phó nhanh nhạy hơn với những biến động mạnh của cổ phiếu và thị trường.

Bên cạnh việc góp phần cải thiện tỷ suất sinh lời cho nhà đầu tư, chu kỳ thanh toán mới, rút ngắn hơn cũng được kỳ vọng sẽ tạo ra những tác động tích cực lên thanh khoản của thị trường khi thu gọn thời gian thanh toán lên nửa ngày, nhờ vậy vòng quay giao dịch của nhà đầu tư sẽ tăng lên. Việc rút ngắn chu kỳ thanh toán sẽ tăng thêm sức hấp dẫn của TTCK Việt Nam đối với nhà đầu tư trong và ngoài nước.

Theo ông Đỗ Bảo Ngọc – Phó Tổng giám đốc Chứng khoán Kiến Thiết Việt Nam, nếu tính toán một cách số học, việc rút ngắn chu kỳ thanh toán xuống 0,5 - 1 ngày có thể giúp tốc độ vòng quay vốn trên thị trường tăng lên khoảng gần 30% về lý thuyết. Tuy nhiên, thực tế cần thời gian trả lời khi các giải pháp mới được vận hành chính thức mới đo đếm được chính xác.

Ông Nguyễn Thế Minh – Giám đốc phân tích Chứng khoán Yuanta Việt Nam, cũng đồng thuận việc rút ngắn chu kỳ thanh toán có thể giúp thanh khoản của thị trường cải thiện, là động lực cho thanh khoản tốt hơn. Bên cạnh đó, đây cũng là bước tiến để Việt Nam hoàn chỉnh thêm tiêu chí xem xét nâng hạng TTCK từ cận biên lên mới nổi.

Xem thêm

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Thủ tướng triệu tập lãnh đạo các địa phương ĐBSCL bàn về xuất khẩu lúa gạo

- VinFast điều chỉnh giá bán toàn bộ dải ô tô điện: VF 9 giảm cao nhất 181 triệu đồng, VF 3 còn 299 triệu đồng

- Vì sao doanh số ô tô giảm sâu?

- Vàng tiến sát mốc 3.000 USD nhưng đây là những rào cản mới

- Galaxy S25 chính thức lên kệ tại Việt Nam, một nhà bán lẻ lì xì ‘nặng tay’ 1 chỉ vàng 9999 cho khách

- 2025 tiếp tục được dự báo là một năm bùng nổ của kim loại quý: giá vàng vượt mức 3.200 USD, bạc bứt phá mạnh mẽ

Tin mới

Tin cùng chuyên mục