Chứng khoán VIG điều chỉnh kế hoạch phát hành riêng lẻ từ 66 triệu cổ phiếu lên 115 triệu cổ phiếu, vốn điều lệ dự kiến tăng gấp 4 lần

Trước đó, vào ngày 30/11, CTCP Chứng khoán Thương mại và Công nghiệp Việt Nam (mã VIG) vừa thông qua phương án phát hành 66 triệu cổ phiếu riêng lẻ với giá trị 660 tỷ đồng (giá phát hành tối thiểu là mệnh giá). Sau đợt phát hành cổ phiếu này, vốn điều lệ của VIG dự kiến sẽ tăng từ 341 tỷ lên mức 1.001 tỷ đồng.

Tuy nhiên, đến ngày 8/12, VIG đã quyết định tăng mức phát hành cổ phiếu riêng lẻ để đảm bảo điều kiện đăng ký bổ sung nghiệp vụ kinh doanh chứng khoán. Cụ thể, đơn vị này điều chỉnh tăng mức phát hành riêng lẻ từ 66 triệu cổ phiếu lên 115 triệu cổ phiếu với tổng giá trị 1.150 tỷ đồng.

Theo VIG, mục đích của việc tăng mức phát cổ phiếu để tìm cổ đông chiến lược cho công ty có nguồn vốn đầu tư, kinh doanh nhằm tái cấu trúc, đảm bảo tỷ lệ an toàn tài chính theo quy định và bổ sung nghiệp vụ kinh doanh chứng khoán phái sinh cho Công ty. Sau đợt phát hành này, dự kiến vốn điều lệ của VIG sẽ tăng gấp 4 lần từ 341 tỷ lên gần 1.500 tỷ đồng.

Về tình hình kinh doanh, VIG ghi nhận doanh thu hoạt động quý 3/2021 đạt 2,1 tỷ đồng, tăng mạnh so với cùng kỳ năm trước. Tuy nhiên, các khoản chi phí tăng cao khiến doanh nghiệp báo lỗ sau thuế hơn 1,4 tỷ đồng.

Sau 9 tháng đầu năm, VIG ghi nhận doanh thu hoạt động 6,7 tỷ đồng, tăng 36% so cùng kỳ 2020. Song việc doanh thu không đủ bù chi phí khiến công ty tiếp tục chìm trong thua lỗ với khoản lỗ ròng 3,2 tỷ đồng, cao hơn mức lỗ 2,1 tỷ cùng kỳ năm trước.

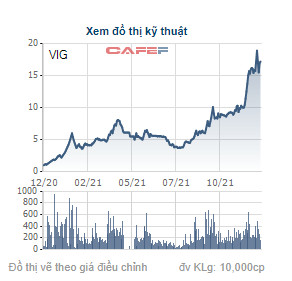

Tuy kinh doanh bết bát, nhưng cổ phiếu VIG lại có đà tăng ngoạn mục gấp gần 8 lần trong vòng một năm. Từ vùng giá 2.200 đồng vào đầu năm, mã này đã liên tiếp phá đỉnh cũ, lập đỉnh mới tại vùng giá 18.900 đồng/cổ phiếu vào phiên 2/12. Tuy nhiên, hiện cổ phiếu VIG đã điều chỉnh về mức 17.000 đồng/cổ phiếu vào phiên sáng 9/12, giảm 1,16% so với phiên trước đó.

Thời gian gần đây, cuộc đua tăng vốn để mở rộng thị phần của các công ty chứng khoán sôi động hơn bao giờ hết. Điển hình nhất là cuộc go găng thị phần giữa hai "ông lớn" trong ngành là SSI và VND.

Theo đó, Công ty CP Chứng khoán SSI (mã SSI) dự kiến tăng vốn điều lệ lên 15.000 tỷ đồng để duy trì vị thế doanh nghiệp có quy mô vốn lớn nhất ngành chứng khoán. Theo SSI, việc tăng vốn điều lệ này nhằm bổ sung vốn kinh doanh, nâng cao năng lực bảo lãnh phát hành, năng lực đầu tư và năng lực cho vay giao dịch ký quỹ.

Không kém cạnh, Công ty CP Chứng khoán VNDirect (mã VND) cũng dự kiến chào bán gần 435 triệu cổ phiếu mới để tăng vốn điều lệ, huy động khoảng 4.350 tỷ đồng. Cùng với đó, HĐQT VNDirect sẽ trình cổ đông phương án phát hành gần 348 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Với 2 phương án này, dự kiến vốn điều lệ của VNDirect sẽ tăng lên hơn 12.000 tỷ đồng.

Bên cạnh đó, các công ty chứng khoán có quy mô nhỏ cũng đồng loạt tăng vốn. Đơn cử như Công ty TNHH Chứng khoán Yuanta Việt Nam (YSVN) cũng vừa được Ủy ban Chứng khoán Nhà nước chấp thuận hồ sơ đăng ký tăng vốn điều lệ từ 1.500 tỷ đồng lên 2.000 tỷ đồng. Tại đại hội mới diễn ra, HĐQT của Chứng khoán APEC (APS) thống nhất kế hoạch tăng vốn điều lệ lên 3.200 tỷ đồng trong năm 2022.

Trong bối cảnh thị trường tăng nóng, việc tăng vốn điều lệ được xem là giải pháp giúp CTCK vổ sung thêm vốn để rót vào hoạt động tự doanh, với kỳ vọng đẩy lợi nhuận tăng.

Xem thêm

- Nữ đại gia đứng sau chuỗi cafe Katinat sở hữu khối tài sản "khủng" cỡ nào?

- Bội thu từ cho vay margin, lộ diện Top 5 công ty chứng khoán cho vay ký quỹ nhiều nhất?

- Công ty chứng khoán đua nhau báo lợi nhuận “bùng nổ”

- Trợ lý Chủ tịch Quốc hội bị bắt: Thị trường chuyển biến tích cực, nhiều cổ phiếu "tím lim"

- Về tay ngân hàng, công ty chứng khoán tăng cho vay margin bằng lần

- Xe điện Trung Quốc bùng nổ khiến giá một mặt hàng vọt lên cao nhất gần 3 năm: là báu vật Việt Nam không thiếu, cơ hội lớn cho doanh nghiệp xuất khẩu

- Cổ đông “đông như quân Nguyên”, doanh nghiệp có lợi hay hại?

Tin mới

Tin cùng chuyên mục