Chuỗi nhà thuốc Long Châu, Pharmacity,... giúp doanh nghiệp dược phẩm đẩy mạnh doanh thu, xu hướng già hoá dân số là thuận lợi với ngành dược trong dài hạn

Thuốc ngoại vẫn đang chiếm lĩnh kênh bán hàng qua bệnh viện

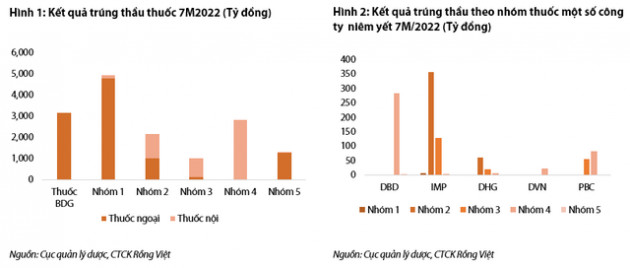

Lũy kế 7 tháng đầu năm 2022, giá trị trúng thầu thuốc kênh bệnh viện ghi nhận mức 15.380 tỷ đồng, trong đó thuốc ngoại và thuốc nội chiếm tỷ trọng lần lượt là 67% và 33%, giá trị ghi nhận lần lượt là 10,35 tỷ đồng và 5 tỷ đồng.

Thuốc biệt dược gốc 100% được ghi nhận đều là thuốc ngoại, ngoài ra thuốc ngoại cũng chiếm phần lớn ở nhóm 1, 5 và tỷ trọng ngang bằng với thuốc nội trong nhóm 2. Thực tế, các doanh nghiệp sản xuất thuốc nội địa tập trung cạnh tranh trong nhóm 2, 3, 4 do chưa có nhiều cơ sở sản xuất đạt chuẩn EU-GMP/PICs-GMP.

Trong báo cáo mới nhất, bộ phân phân tích của Chứng khoán Rồng Việt (VDSC) nhận định, mặc dù thuốc nội địa có giá thành rẻ hơn so với thuốc ngoại, tuy nhiên chưa thể cạnh tranh vì chất lượng thấp hơn.

Song trong trung dài hạn, VDSC cho rằng năng lực cạnh tranh của thuốc nội sẽ được cải thiện vì Bộ Y Tế Việt Nam đang ưu tiên sử dụng thuốc nội đạt tiêu chuẩn để tiết kiệm chi phí cho Quỹ Bảo hiểm y tế xã hội.

Lo ngại về giá dược liệu đầu vào vẫn duy trì ở mức cao trong ngắn hạn

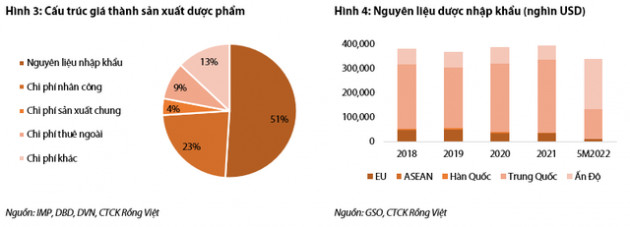

Nguyên liệu hoạt tính (API) chiếm khoảng 51% trong cơ cấu giá vốn của các doanh nghiệp sản xuất dược. Ngành dược Việt Nam chưa có khả năng sản xuất nguyên liệu này, do đó sẽ chủ yếu nhập khẩu từ Trung Quốc và Ấn Độ.

Trong nửa đầu năm 2022, Trung Quốc đóng cửa do COVID–19 làm cho đứt gãy chuỗi cung ứng nguyên liệu toàn cầu, các doanh nghiệp dược Việt Nam đã chuyển hướng nhập khẩu nhiều hơn từ Ấn Độ. Nếu những diễn biến phức tạp từ dịch bệnh tiếp diễn có thể khiến nguồn cung nguyên liệu cho ngành dược bị ảnh hưởng, từ đó dẫn tới chi phí tăng cao và ảnh hưởng tới biên lợi nhuận các doanh nghiệp sản xuất dược phẩm.

Bên cạnh đó, việc FED có những động thái tăng lãi suất mạnh mẽ trong năm nay để kiểm soát lạm phát còn có thể gây biến động về tỷ giá VND/USD, tác động đến chi phí nhập khẩu nguyên liệu.

Triển vọng tươi sáng của ngành dược trong năm 2022

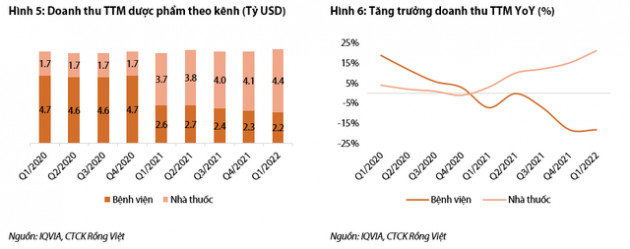

Mặc dù vẫn tồn tại thách thức, VDSC vẫn tin vào việc doanh thu ngành dược phẩm sẽ tăng trưởng tích cực trong ngắn hạn do mức nền thấp của kênh bệnh viện.

Theo đó, việc dịch bệnh bùng phát tại Việt Nam đã khiến bệnh nhân bị hạn chế đến khám chữa bệnh tại bệnh viện khiến doanh thu kênh ETC (từ bệnh viện) bị suy giảm kể từ đầu năm 2021 đến nay. Đồng thời, người dân cũng chuyển sang lựa chọn mua thuốc điều trị triệu chứng COVID-19 và thực phẩm bổ sung hồi phục sức khỏe tại kênh nhà thuốc dẫn tới sự dịch chuyển trong cơ cấu doanh thu ngành dược phẩm. Tốc độ tăng trưởng doanh thu TTM của kênh OTC (từ nhà thuốc) duy trì ổn định ở mức 10% trong năm 2021 và vẫn tiếp tục cải thiện đến hết quý 1/2022. Ngược lại, doanh thu TTM của kênh ETC sụt giảm vào nửa cuối năm 2021 và đang có tín hiệu cải thiện vào quý 1/2022.

VDSC cho rằng kết quả kinh doanh năm 2022 của ngành dược sẽ tương đối khởi sắc, tăng trưởng tích cực từ mức nền thấp của 2021.

Cuộc đua mở rộng thị phần của các doanh nghiệp bán lẻ và xây dựng mới bệnh viện giúp ngành dược mở rộng kênh bán hàng

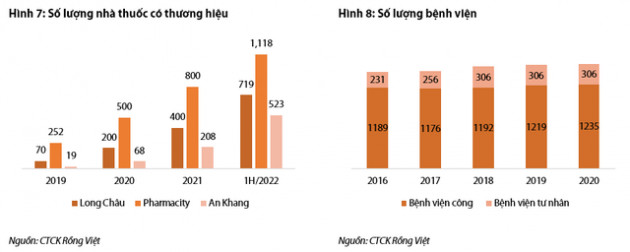

Nửa đầu năm 2022, các chuỗi nhà thuốc có thương hiệu tại Việt Nam là Pharmacity, Long Châu, An Khang đã tăng tốc mở mới tổng số gần 1.000 cửa hàng thuốc, từ đó giúp cho doanh thu kênh OTC tiếp tục duy trì đà tăng trưởng mạnh mẽ. Cùng với 56.000 cửa hàng thuốc truyền thống, VDSC cho rằng sẽ còn rất nhiều dư địa để các doanh nghiệp sản xuất dược phẩm đẩy mạnh doanh thu từ kênh bán lẻ.

Ngoài ra, số lượng các bệnh viện xây dựng mới cũng đem đến tốc độ tăng trưởng ổn định cho kênh ETC. Giai đoạn từ 2016 – 2020 đã có thêm tổng số 121 bệnh viện được xây dựng mới, trong đó có 46 bệnh viện công và 75 bệnh viện tư nhân.

Trích dự báo của Fitch Solutions, VDSC cho biết doanh thu dược phẩm kênh ETC và kênh OTC trong năm 2022 có thể đạt lần lượt 118 nghìn tỷ đồng và 36,7 nghìn tỷ đồng; tới năm 2026, con số này có thể lần lượt là 166 nghìn tỷ đồngvà 50 nghìn tỷ đồng, tương ứng tốc độ tăng trưởng kép bốn năm là 9% và 7%.

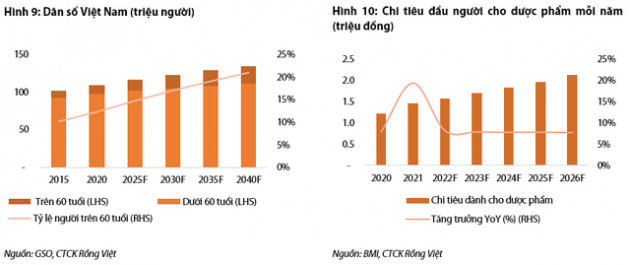

Chưa dừng lại, dân số Việt Nam có xu hướng già hóa là điều kiện thuận lợi cho ngành dược trong dài hạn

Đối với người cao tuổi, các vấn đề về sức khỏe sẽ xuất hiện nhiều và nhu cầu sử dụng các sản phẩm thuốc sẽ cao hơn đối với người ở độ tuổi lao động. Theo Tổng cục thống kê, số người trên 60 tuổi tại Việt Nam là khoảng 13,86 triệu người tương đương với 13% tổng dân số. Con số này được dự báo sẽ tăng lên 23,34 triệu người, chiếm 21% tổng dân số Việt Nam vào năm 2040.

Chính phủ Việt Nam đặt mục tiêu tăng trưởng GDP đạt 6.5% trong năm 2022, mục tiêu hoàn toàn khả thi và VDSC dự báo sẽ còn vượt kế hoạch, đạt tăng trưởng 7,3%. Qua đó thu nhập bình quân đầu người được cải thiện, tăng trưởng kép 5 năm từ 2022 – 2026 đạt 6%. Theo Fitch Solutions, chi tiêu bình quân đầu người dành cho dược phẩm năm 2021 là 1,5 triệu đồng và dự báo vào năm 2026 sẽ đạt 2,1 triệu đồng, mức tăng trưởng kép 7,7% trong vòng 5 năm tới.

- Từ khóa:

- Dược

- Dược phẩm

- Ngành dược

Xem thêm

- Vừa áp thuế sắt thép, ông Donald Trump lại dọa đánh thuế 25% lên ô tô, chip điện tử và dược phẩm từ tháng 4

- Hãng dược Nhật thu hồi sản phẩm nguy cơ gây tổn thương thận, Bộ Y tế cảnh báo

- Thị trường rung lắc, một nhóm cổ phiếu phòng thủ vẫn đang "âm thầm" đi lên, tăng trưởng hai chữ số kể từ đầu năm

- Một doanh nghiệp ngành dược bị phạt và truy thu thuế gần 1 tỷ đồng

- Nhiều doanh nghiệp dược phẩm lãi lớn

- Cổ đông lớn của Dược phẩm OPC (OPC) vừa thoái bớt hơn 7% vốn với giá cao “chót vót”

- Gay cấn cuộc đua ngành dược: Long Châu đã "đuổi kịp" Pharmacity với 1.000 nhà thuốc, “người đi sau” An Khang lại sớm “chốt sổ”

Tin mới

Tin cùng chuyên mục