CII liên tục huy động hàng ngàn tỷ trái phiếu, tổng dư nợ tính đến 30/6 đang ở mức 15.384,5 tỷ đồng

CTCP Đầu tư Hạ tầng Kỹ thuật Tp.HCM (CII) vừa công bố thông tin về việc phát hành trái phiếu chuyển đổi thành cổ phiếu, không có tài sản đảm bảo, không kèm chứng quyền. Số lượng phát hành 1,1 triệu trái phiếu, tương đương giá trị huy động 1.194 tỷ đồng. Trái phiếu có thời hạn 5 năm, ngày đăng ký mua từ ngày 9-29/10/2020.

Lãi suất 11%/năm, trả lãi định kỳ 6 tháng/1 lần. Tỷ lệ thực hiện quyền 200:1, tức cổ đông sở hữu 200 cổ phần sẽ có được 200 quyền mua, 200 quyền mua này tương đương mua được 1 trái phiếu và quyền mua chỉ được chuyển đổi 1 lần.

Đáng chú ý, cổ phần chuyển đổi sau này là cổ phiếu phổ thông, được tự do chuyển nhượng. Mục đích huy động nhằm cơ cấu lại các khoản nợ và đầu tư vào các dự án của Công ty.

Liền trước đó, CII cũng vừa hoán tất đợt phát hành trái phiếu riêng lẻ với giá trị thu về 550 tỷ đồng (kế hoạch huy động tối đa 600 tỷ). Số tiền trên CII sẽ dùng để tăng quy mô vốn hoạt động, đầu tư vào các dự án.

Trái phiếu đợt này là trái phiếu không chuyển đổi, không kèm chứng quyền, có lãi suất cố định và được đảm bảo bằng tài sản. Lãi suất danh nghĩa dự kiến tối đa 11%/năm. Tài sản đảm bảo là sử dụng cổ phần và tài sản khác thuộc sở hữu của CII, công ty con, công ty liên kết, bên thứ ba để đảm bảo nghĩa vụ thanh toán.

Mới đây vào cuối tháng 8/2020, CII cũng phát hành thành công 800 tỷ đồng trái phiếu riêng lẻ, cùng kỳ hạn 36 tháng.

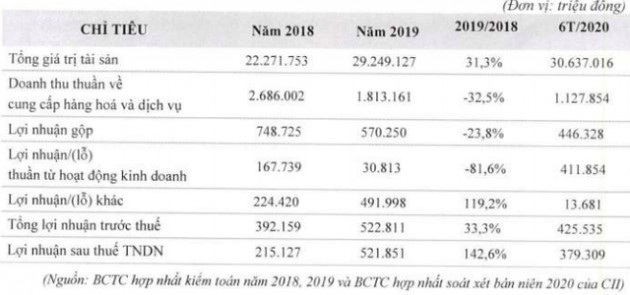

Theo bản cáo bạch huy động trái phiếu, tính đến ngày 30/6/2020, công nợ phải thu vào mức 7.334,5 tỷ. Tổng nợ phải trả 22.212 tỷ đồng. Trong đó, dự nợ vay 15.384,5 tỷ (vay dài hạn chiếm hơn 10.841 tỷ đồng) - chiếm một nửa tài sản và gấp 1,8 lần vốn chủ sở hữu. Riêng trái phiếu, CII ghi nhận 4.726 tỷ dư nợ trái phiếu vay dài hạn và 1.860 tỷ dư nợ trái phiếu phải trả trong 12 tháng tới.

Năm 2020, ban lãnh đạo CII cho biết dịch Covid-19 đã tác động trực tiếp đến khả năng huy động vốn của nhiều doanh nghiệp, trong đó có CII. Nguồn tín dụng trong nước cũng bị siết chặt nhằm giảm thiểu khả năng nợ xấu phát sinh do dịch bệnh, cũng như ưu tiên hỗ trợ khó khăn cho các doanh nghiệp vừa và nhỏ. Trước bối cảnh này, CII nhấn mạnh cần một phương án huy động vốn mới hấp dẫn hơn với nhà đầu tư và phù hợp với lợi ích cổ đông, cũng như nhu cầu vốn cho các dự án dở dang của Công ty. Theo đó, HĐQT CII có tờ trình phát hành riêng lẻ trái phiếu kèm chứng quyền.

Lúc này, nhà đầu tư sẽ đầu tư trái phiếu kèm chứng quyền do CII phát hành và được cấp quyền mua tối đa 62 triệu cổ phiếu CII. Trái phiếu sẽ được phát hành thành 2 đợt, đợt 1 chào bán rộng rãi trái phiếu cho cổ đông hiện hữu theo tỷ lệ 200:1 (cổ đông sở hữu 200 cổ phiếu CII được quyền mua 1 trái phiếu). Số lượng trái phiếu dự kiến phát hành 1,24 triệu trái phiếu. Tổng giá trị phát hành hơn 1.239 tỷ đồng.

Đồng thời, CII sẽ phát hành tối đa 160 triệu cổ phiếu ra công chúng, giá 10.000 đồng/cp nhằm dự phòng nguồn trả nợ khi xảy ra các trường hợp sau:

(i) Xảy ra sự kiện bất khả kháng ảnh hưởng đến nguồn thu hoạt động kinh doanh của công ty không đủ để hoàn thành nghĩa vụ trả nợ Trái phiếu; và

(ii) Nhà đầu tư không thực hiện hoặc thực hiện không đầy đủ quyền mua cổ phiếu CII theo chứng quyền của Trái phiếu; và

(iii) 6 tháng trước ngày đến hạn Trái phiếu, nếu CII không chứng minh được nguồn trả nợ chắc chắn cho Trái Chủ hoặc nguồn trả nợ không được trái chủ chấp nhận.

- Từ khóa:

- Chủ sở hữu

- Hạ tầng kỹ thuật

- Công bố thông tin

- Phát hành trái phiếu

- Trái phiếu chuyển đổi

- Cii

Xem thêm

- Tăng tốc đầu tư trạm sạc xe điện

- Tesla Cybertruck ngày càng về gần Việt Nam: Giá quy đổi 8,1 tỷ đồng, nhập tư, mạnh hơn nhiều siêu xe, chạy gần 550km/sạc

- Lộ diện trái phiếu doanh nghiệp có rủi ro cao trong tháng 7

- Gánh nặng trái phiếu đến hạn ngành Ngân hàng đang vơi dần

- Giá gạo Việt giảm mạnh sau vụ doanh nghiệp bỏ thầu thấp xuất Indonesia?

- Hà Nội sẽ “xoá sổ” tuyến buýt nhanh BRT hơn 1.000 tỉ đồng

- Mua được chiếc SUV Lamborghini này đã khó, chăm còn ‘đau đầu’ hơn: Chủ xe lùng khắp thế giới chỉ còn một bộ lốp, giá hơn 1,3 tỷ đồng

Tin mới

Tin cùng chuyên mục