Cổ đông ngoại SMBC sẽ “buông tay” Eximbank?

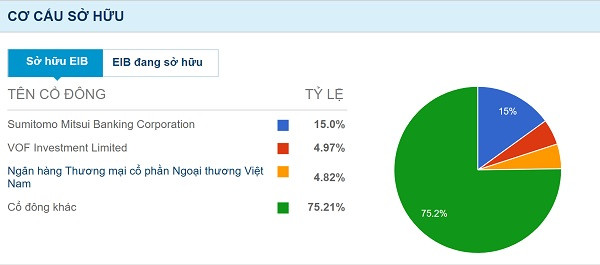

Cho đến thời điểm này, cổ đông lớn nhất của EIB vẫn là nhà đầu tư ngoại Sumitomo Mitsui Banking Corporation (SMBC), chiếm tỷ lệ sở hữu 15% trong cơ cấu cổ đông của EIB. SMBC cũng chính là nhà đầu tư Nhật đình đám mới đây đã mua 49% cổ phần từ Công ty con của VPBank là FE Credit. Vậy thực sự nhà đầu tư chiến lược của EIB là SMBC có muốn chia tay ngân hàng này sau bao năm gắn bó?

Cổ phiếu EIB giao dịch trung bình mỗi phiên chưa đến 1 triệu đơn vị - con số quá nhỏ so với giao dịch của cổ phiếu ngân hàng trên sàn

Hiện nay rất nhiều nhóm nhà đầu tư tại EIB đang sở hữu tỷ lệ tương đương nhau. Do sự "so kè" từng phân tỷ lệ sở hữu mà theo số liệu trên sàn chứng khoán, thanh khoản cổ phiếu của EIB thể hiện rào cản nhất định. Cụ thể, giá trị khớp lệnh trung bình 10 phiên gần nhất của EIB chỉ từ 400 ngàn đến 1 triệu đơn vị/phiên. Phiên cao nhất cổ phiếu EIB đạt 2 triệu đơn vị gần nhất là vào ngày 5/5. Vì vậy các chuyên gia nhận định nhóm nào mua được cổ phần SMBC đang nắm giữ, nhóm đó sẽ có tỷ lệ cổ phần chi phối ở ngân hàng này.

Theo đó, nếu SMBC thực sự muốn ra đi và tìm được đối tác chiến lược mua 15% tại EIB, có khả năng sẽ đàm phán được một mức giá chuyển nhượng khá hấp dẫn, đặc biệt trong bối cảnh việc định giá cũng như giá trị vốn hoá của các ngân hàng Việt Nam đang hút mạnh dòng tiền như hiện nay.

Tại phiên giao dịch ngày 17/5/2021, giá trị vốn hoá của Eximbank đạt 35 ngàn tỷ đồng, tương đương 1,45 tỷ USD, bằng một nửa giá trị của FE Credit mà SMBC mua lại từ VPBank. Với một ngân hàng tầm cỡ như EIB thì định giá tổ chức này thuộc loại tương đối rẻ trên thị trường (ngân hàng Việt có giá trị rẻ nhất trên thị trường hiện nay, theo giới chuyên gia tài chính dựa trên mọi tiêu chí từ vốn chủ sở hữu, lợi nhuận, EPS, P/E, ROA, ROE, nợ xấu… là OCB với giá trị vốn hoá 26.301 tỷ đồng, tương đương 1,1 tỷ USD).

SMBC là nhà đầu tư chiến lược gắn bó với Eximbank, liệu có muốn chia tay?

Được biết, từ năm 2014 đến nay, EIB không chia cổ tức và cũng không tăng vốn. Tuy nhiên, như khá nhiều tin đồn luôn xoay quanh EIB, thương vụ mua bán cổ phần vẫn còn trong vòng bí ẩn. Song báo cáo tài chính 3 tháng đầu năm của EIB cho thấy lợi nhuận trước thuế hợp nhất ngân hàng này ở mức 214 tỷ đồng, giảm tới hơn 53% so với cùng kỳ năm 2020. Tổng tài sản tăng 0,3% đạt 160.953 tỷ đồng. Dư nợ cho vay khách hàng tăng 4,2% lên 105.032 tỷ đồng. Tiền gửi khách hàng tăng 1,7% đạt 136.146 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 2,52% lên 2,64%. Lý giải nguyên nhân lợi nhuận giảm mạnh, Ban lãnh đạo EIB cho biết là do ngân hàng thực hiện tất toán trái phiếu đặc biệt VAMC; bên cạnh đó còn có tác động tiêu cực của dịch COVID-19 khiến cho một số kế hoạch thu từ hoạt động xử lý nợ không đạt như dự kiến.

Tính đến ngày 31/03/2021, Eximbank đã hoàn tất việc thanh toán trái phiếu đặc biệt VAMC trị giá 8.025 tỷ đồng và xóa sạch nợ xấu gửi tại VAMC. Ông Nguyễn Cảnh Vinh, Quyền Tổng Giám đốc Eximbank cho biết, việc thanh toán toàn bộ trái phiếu đặc biệt VAMC trước hạn có ý nghĩa rất đặc biệt với ngân hàng trong công tác xử lý nợ xấu và là nền tảng vững chắc cho hoạt động kinh doanh tới đây.

Eximbank đã lên kế hoạch lợi nhuận dự kiến đạt 2.150 tỷ đồng trong năm 2021, tăng 63% so với năm trước. Kế hoạch này đến thời điểm hiện tại vẫn chưa được cổ đông thông qua do Đại hội đồng cổ đông thường niên 2021 ngày 27/4 vừa qua không thể diễn ra vì chỉ có các cổ đông đại diện cho 41,65% số cổ phần có quyền biểu quyết dự họp, không đủ túc số cần thiết theo quy định.

Trong 6 năm trở lại đây, EIB vẫn đều đặn Đại hội đồng cổ đông thường niên và bất thường nhưng chỉ có 1 lần duy nhất đại hội diễn ra suôn sẻ đó là vào tháng 4 năm 2018. Có lẽ do HĐQT của EIB vẫn bất đồng, các cổ đông lớn chưa đồng thuận đã ảnh hưởng ít nhiều tới kết quả hoạt động, khiến cho SMBC có kế hoạch chia tay (?). Cổ đông ngoại tại ngân hàng này đang nhìn về thực tại của một Eximbank, vốn ở top đầu ngành nay đang bị bỏ lại khá xa so với các ngân hàng cùng phân khúc và quy mô, hay họ cũng có những mục tiêu khác?

- Từ khóa:

- Eximbank

- Thị trường tài chính

- Xuất nhập khẩu

- Cổ đông lớn

- Nhà đầu tư

- Nhà đầu tư nhật

- Nhà đầu tư chiến lược

- Cổ phiếu ngân hàng

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- Giá bạc ngày 26/12: duy trì đà tăng nhẹ

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

Tin mới

Tin cùng chuyên mục