Có nên tiếp tục đầu tư vào cổ phiếu ngân hàng?

Tại một hội thảo mới đây do Stoxplus, nhiều ý kiến cho rằng sự tiếp tục tăng trưởng của tín dụng cá nhân và dịch vụ ngân hàng bán lẻ vẫn sẽ là yếu tố tạo đà cho tăng trưởng lợi nhuận của ngành. Dĩ nhiên, chất lượng lợi nhuận sẽ tùy thuộc vào danh mục sản phẩm mà ngân hàng đó có thế mạnh và tập trung. Phần đa ý kiến tại hội thảo đồng thuận rằng nửa đầu 2019 sẽ là đỉnh của ngành ngân hàng.

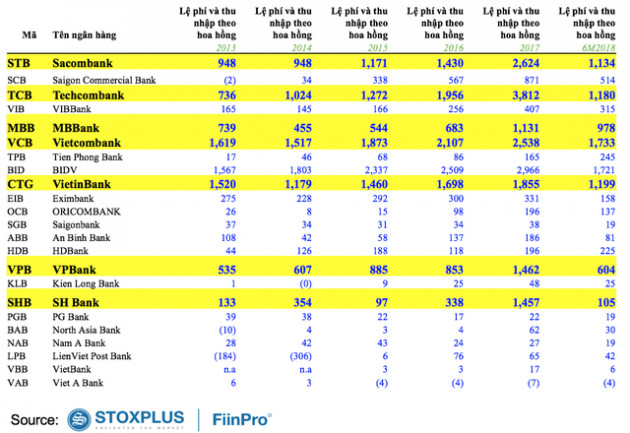

Nguồn thu từ bảo hiểm sẽ tạo đột biến

Các chuyên gia của StoxPlus cho rằng nguồn thu từ bán bảo hiểm sẽ có thể tạo đột biến từ một số ngân hàng còn lại chưa triển khai mạnh hoặc có thể đàm phán lại với đối tác bảo hiểm của họ.

Trong đó phải kể đến Vietcombank, thực tế ngân hàng này có cơ sở dữ liệu khách hàng lớn nhất và đã có đối tác bảo hiểm nhưng họ đang công khai đấu thầu tìm kiếm đối tác bảo hiểm với tổng giá trị lên đến 1 tỷ USD. Hoặc trường hợp khác Ngân hàng Bưu Điện Liên Việt và Ngân hàng SHB.

Hợp đồng Hợp tác giữa Ngân hàng và Công ty Bảo hiểm hiện nay thường việc dàn xếp và thương thảo sẽ tập trung vào khoản thu ban đầu (set up fees) và khoản thu hoa hồng được chia (commission sharing) tính trên mỗi hợp đồng bảo hiểm bán được. Việc đàm phán và phân bổ giữa hai điều khoản này sẽ giúp các Ngân hàng có thể quản lý được lợi nhuận của họ và hạch toán phần phí ban đầu vào ngay các năm đầu tiên.

Rủi ro lãi suất có thể ảnh hưởng đến lợi nhuận

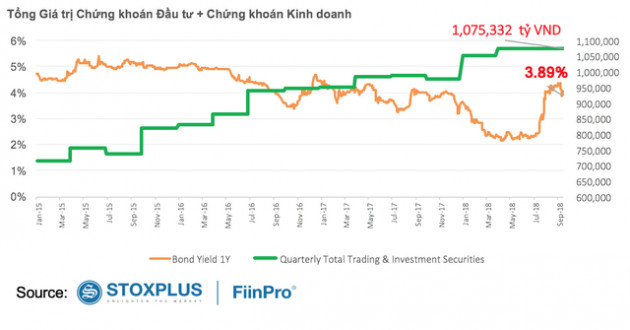

Về mặt rủi ro, rủi ro lãi suất sẽ có tác động lớn đến lợi nhuận trái phiếu của các ngân hàng trong năm nay và dự kiến sẽ không đạt như năm 2017 vì lợi tức trái phiếu đã tăng hơn 100 điểm từ đầu 2018.

Các năm gần đây, nguồn thu từ hoạt động đầu tư (treasury) chủ yếu thông qua việc đầu tư vào trái phiếu chính phủ đóng góp khá lớn và tổng nguồn thu của ngân hàng. Tuy nhiên, trong bối cảnh lãi suất tăng trở lại và thực tế lợi tức trái phiếu chính phủ tăng hơn 1% lên 3.89% trong tháng 9 này sẽ làm cho nhiều ngân hàng giảm nguồn thu hoặc thậm chí phát sinh lỗ từ hoạt động này nếu như danh mục của họ được xây dựng trong lúc mặt bằng lãi suất thấp trước đây.

Dĩ nhiên, theo quy định về chế độ kế toán cho ngân hàng hiện nay thì các khoản đầu tư này hiện được hạch toán theo giá gốc khi đầu tư và ghi nhận thu nhập tiền lãi cho đến khi bán hoặc đáo hạn. Từ đó, StoxPlus cho rằng thực tế lãi hay lỗ từ hoạt động đầu tư này sẽ chỉ được hạch toán khi ngân hàng thực hiện bán các khoản đầu tư này hoặc phải đóng sổ khi đáo hạn.

Ngoài ra, rủi ro sẽ nằm ở chỗ gần 25% trong tổng số hơn 1 triệu tỷ đồng danh mục đầu tư của 19 ngân hàng hiện có kỳ hạn dưới 1 năm và 43% có kỳ hạn từ 1-5 năm. Và đây có thể là yếu tố làm sói mòn lợi nhuận ngân hàng trong thời gian tới đây vào nửa đầu 2019 hoặc cuối năm 2019 nếu như lợi tức trái phiếu chính phủ tiếp tục giữ mặt bằng hiện tại hoặc tiếp tục tăng đáng kể trong thời gian tới.

Lo ngại tăng trưởng tín dụng "ảo"

NIM của các ngân hàng đang có dấu hiệu cải thiện tốt và chủ yếu nhờ tăng trưởng tín dụng cá nhân vốn là các sản phẩm có lợi nhuận biên cao hơn cho vay doanh nghiệp. Tuy nhiên, thực tế còn có thể cao hơn mức bình quân 3% hiện nay.

Lý do là nhiều ngân hàng có tăng trưởng tín dụng "ảo" vào cuối quý và đặc biệt là cuối năm. Lấy ví dụ về Techcombank có tăng trưởng tín dụng hơn 20 ngàn tỷ vào một quý trong cuối 2017. StoxPlus lý giải có thể ngân hàng đã dùng các sản phẩm tiết kiệm để cho vay vì thực tế theo dữ liệu thì báo cáo tài chính của tất cả các doanh nghiệp lớn chỉ ra rằng không có doanh nghiệp nào có thể “hấp thụ” khoản giải ngân lớn đến như vậy trong một quý.

- Từ khóa:

- Cổ phiếu ngân hàng

- Ngành ngân hàng

- Tín dụng cá nhân

- Dịch vụ ngân hàng

- Ngân hàng bán lẻ

- Bán bảo hiểm

- Ngân hàng shb

- Công ty bảo hiểm

- Bưu điện liên việt

Xem thêm

- SHB - Hành trình khẳng định giá trị "Ngân hàng vì con người", vì một cuộc sống tốt đẹp hơn

- SHB chốt quyền trả cổ tức 2023 bằng tiền mặt với tỷ lệ 5%

- SHB dành hơn 11 tỷ đồng thực hiện nhiều hoạt động tại Điện Biên nhân kỷ niệm 70 năm chiến thắng Điện Biên Phủ

- Giải pháp số cho doanh nghiệp của SHB nổi bật tại Sự kiện Chuyển đổi số ngành ngân hàng

- SHB cấp hạn mức thấu chi lên tới 300 triệu đồng hỗ trợ khách hàng mở rộng kinh doanh

- Xuất hiện mã độc có khả năng "đột nhập" ứng dụng ngân hàng, đánh cắp thông tin trên Android

- SHB năm thứ hai liên tiếp được vinh danh Ngân hàng có hoạt động Tài trợ Bền vững tốt nhất

Tin mới

Tin cùng chuyên mục