Có nên tranh thủ gửi tiết kiệm trước khi các ngân hàng giảm lãi suất?

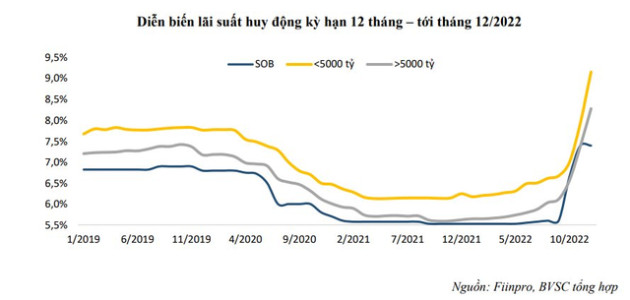

Tại Hội nghị thống nhất các giải pháp hỗ trợ doanh nghiệp phát triển sản xuất kinh doanh diễn ra vào ngày 15/12/2022, Hiệp hội Ngân hàng đã kêu gọi các nhà băng thành viên thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm.

Ngay sau đó, các ngân hàng đầu tiên đã hành động. Ngày 20/12/2022, ngân hàng từng niêm yết lãi suất cao nhất trên thị trường (10,5%/năm) là SaigonBank thông báo hạ một loạt lãi suất huy động ở cả các kỳ hạn ngắn và dài. Theo đó, lãi suất cao nhất tại nhà băng này đã giảm từ 10,5% xuống mức 9,5%/năm. Đây là mức lãi suất áp dụng cho kỳ hạn 13 tháng, theo cả hình thức online và gửi tại quầy. Tương tự, lãi suất kỳ hạn 6 tháng giảm 0,4% xuống 9,2%/năm, kỳ hạn 9 tháng giảm 0,5% xuống 9,3%/năm, kỳ hạn 12 tháng cũng giảm 0,4% xuống 9,4%/năm.

Hoặc tại BaoVietBank, lãi suất cao nhất từ 10,3%/năm cũng đã được hạ xuống còn 9,5%/năm. Theo thông tin từ phía ngân hàng, đây là mức lãi suất áp dụng cho tiền gửi online kỳ hạn 11-13 tháng. Còn với tại quầy, mức lãi suất thấp hơn 0,1%/năm.

Tại PVComBank, mức lãi suất cao nhất giảm từ 9,9%/năm xuống còn 9,7%/năm cho hình thức tiết kiệm online, kỳ hạn 18, 24 và 36 tháng.

GPBank, ngân hàng đầu tiên niêm yết lãi suất cao nhất 10%/năm trong năm nay cũng đã hạ xuống còn 9,6%/năm. Ở các kỳ hạn 6-12 tháng mức lãi suất vẫn đang trên 9%/năm. Nhiều ngân hàng khác cũng đã đồng loạt hạ lãi suất huy động.

Niêm yết là vậy nhưng thực tế hiện tại khách hàng vẫn có thể nhận mức lợi tức trên 10%/năm khi gửi tiền kỳ hạn dài. Không chỉ dừng lại ở đó, các nhà băng cũng đang đặc biệt đẩy mạnh khuyến mãi tặng quà thu hút khách gửi tiền, khi mà còn chưa đầy 1 tháng nữa là Tết nguyên đán.

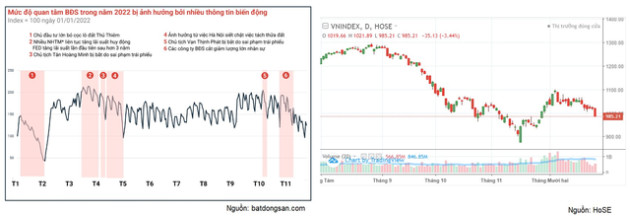

Trong khi đó, ở thị trường chứng khoán, sau 2 đợt hồi phục vừa qua, đến vài phiên gần đây cổ phiếu lại đua nhau giảm. Kết phiên giao dịch ngày 26/12, VN-Index thậm chí thủng mốc 1.000 điểm và đóng cửa ở mức 985,21 điểm. Nếu so với đầu năm, chỉ số đã giảm hơn 35%.

Đối với thị trường bất động sản, báo cáo "toàn cảnh thị trường bất động sản Việt Nam 2022" của batdongsan.com mới đây cũng cho thấy, mức độ quan tâm và lượng giao dịch bất động sản giảm mạnh trong quý 4/2022. Đồng thời, năm 2023 vẫn còn nhiều bất định, chỉ tiêu tăng trưởng tín dụng là một ẩn số, trong khi lượng tái phiếu đáo hạn lớn. Người mua nhà cũng sẽ khó khăn hơn khi ra quyết định mua bởi lạm phát, lãi suất tăng.

Trước sự biến động khó lường của các kênh đầu tư, giờ đây có tiền nên bỏ vào đâu là câu hỏi làm không ít người phải đau đầu. Để làm mang đến thêm góc nhìn về việc nên lựa chọn kênh đầu tư nào trong thời điểm này, chúng tôi đã trao đổi với ông Nguyễn Thanh Minh, chuyên gia tài chính cá nhân.

Ông đánh giá thế nào về vai trò của tiền gửi tiết kiệm trong bức tranh tài chính cá nhân của dân hiện nay?

Ông Nguyễn Thanh Minh: Tại Việt Nam thói quen tiết kiệm một phần xuất phát từ tập quán xa xưa. Chẳng hạn như chúng ta có câu "năng nhặt chặt bị". Đến hiện tại, người dân vẫn duy trì tỷ lệ tiết kiệm rất tốt.

Theo thống kê của Credit Suisse, năm 2020 tổng tài sản của người dân Việt Nam là 965 tỷ USD, trong khi đó, cùng năm có đến 223 tỷ USD được người dân gửi vào hệ thống ngân hàng, tương đương có đến 23% tổng tài sản người Việt gửi tiết kiệm vào ngân hàng. Tiền gửi vào hệ thống ngân hàng của người dân cũng tăng 13,2% mỗi năm trong giai đoạn 2012-2021.

Bên cạnh đó, kênh tiết kiệm từ trước đến nay vẫn là một kênh tài sản an toàn vì tại Việt Nam chúng ta chưa bao giờ có ngân hàng phá sản và đây dường như là một kênh tài sản phi rủi ro - gần như không có rủi ro mất vốn.

Trong lịch sử và đến hiện tại, có thể nói tiền gửi tiết kiệm vẫn là một kênh tích lũy được người dân Việt Nam cực kỳ ưa chuộng và gần như là một phần không thể thiếu trong bức tranh tài chính của các hộ gia đình Việt Nam.

Lãi suất tiền gửi tại các ngân hàng vừa qua lên rất cao, hiện tại có hạ đôi chút, ông dự báo thế nào về xu hướng lãi suất thời gian tới?

Gần đây, có một số ngân hàng áp dụng mức lãi suất 10-12% để gia tăng tính cạnh tranh trong việc huy động vốn. Đây là một hiện tượng khá đặc thù, chủ yếu do thiếu hụt thanh khoản trong hệ thống và tăng trưởng tín dụng cao hơn so với tăng trưởng huy động.

Một điều nữa cần phải lưu ý đó là mức lãi suất từ 10% trở lên chỉ chủ yếu xuất hiện ở các ngân hàng top dưới trong hệ thống. Các nhà băng này thường có tổng tài sản không lớn và có lượng tiền gửi không kỳ hạn CASA thấp.

Dù Ngân hàng Nhà nước cũng đã có những hành động để hạn chế những ảnh hưởng, song không thể phủ nhận việc FED tăng lãi suất từ 0,25% lên 4,5% như hiện tại, đã gây ra không ít áp lực lên mặt bằng lãi suất của Việt Nam.

Đến nay, lạm phát tại Mỹ đã có dấu hiệu hạ nhiệt. FED đã phát đi tín hiệu hạ tốc độ tăng lãi suất. Tuy nhiên, đây chỉ mới là hạ tốc độ tăng, chưa phải tiến đến giảm lãi suất. Mặt bằng lãi suất huy động của Việt Nam chưa thể giảm ngay trong ngắn hạn.

Nếu nhìn về quá khứ, các đợt tăng lãi suất huy động trên 10% của Việt Nam cũng hiếm khi xảy ra và cũng không kéo dài quá lâu. Thường các đợt lãi suất cao như vậy chỉ kéo dài trong khoảng thời gian từ 1-1.5 năm. Tôi cho rằng, mức lãi suất cao như hiện tại sẽ có thể được duy trì trong khoảng nửa năm cho đến một năm tới. Sau đó, tùy theo bối cảnh thị trường mà có những thay đổi phù hợp.

Ông Nguyễn Thanh Minh, chuyên gia tài chính cá nhân, thành viên Hiệp hội Các nhà Hoạch định Tài chính Hoa Kỳ.

Theo ông, có nên tranh thủ gửi tiết kiệm trước khi các ngân hàng hạ lãi suất không?

Việc Hiệp hội Ngân hàng chủ trương kêu gọi các thành viên khống chế lãi suất huy động ở mức 9,5% như vừa qua là rất tốt. Điều này giúp cho lãi suất cho vaygiảm bớt áp lực, rủi ro nợ xấu của các ngân hàng cũng phần nào được giảm thiểu.

Thời điểm hiện tại, nhà đầu tư có thể tranh thủ gửi tiết kiệm. Việc này sẽ được thực hiện theo nguyên tắc ưu tiên các kỳ hạn ngắn từ 6-12 tháng hơn là các kỳ hạn dài. Vì nếu mặt bằng lãi suất tiếp tục tăng, người gửi tiền sẽ có thể tận dụng được lợi thế đáo hạn sớm và được tái tục với lãi suất cao.

Với xu hướng mà tôi vừa phân tích, một năm tới kênh gửi tiết kiệm vẫn là kênh mà nhà đầu tư có thể lựa chọn. Về lâu dài, nếu mặt bằng lãi suất có xu hướng giảm, nhà đầu tư có thể cân nhắc cơ cấu sang các kênh tài sản khác có lợi hơn như cổ phiếu, trái phiếu hoặc bất động sản. Vì khi nền lãi suất giảm thường đó sẽ là dấu hiệu chung cho thấy các kênh tài sản sẽ bước vào một chu kỳ tăng giá mới.

Ông đánh giá thế nào về tiềm năng của các kênh chứng khoán, bất động sản?

Trong dài hạn, nền kinh tế Việt Nam vẫn còn rất nhiều tiềm năng. Một nền kinh tế phát triển cũng sẽ đòi hỏi một thị trường tài chính tương xứng để cung ứng vốn. Vì lẽ đó, các kênh huy động vốn như trái phiếu, cổ phiếu cũng sẽ tiếp tục phát triển để hỗ trợ nền kinh tế.

Kênh bất động sản, cũng sẽ còn rất nhiều dự địa phát triển, khi mà tỷ lệ đô thị hóa ở Việt Nam chỉ mới ở mức 36%, mật độ dân số cao tại các tỉnh thành phố là hạt nhân kinh tế như Hà Nội, TP HCM, Bắc Ninh, Bình Dương,… khiến nhu cầu nhà ở thực tăng cao.

Ngoài ra việc phát triển cơ sở hạ tầng gắn liền với các công trình trọng điểm của chính phủ, các khu công nghiệp đón làn sóng đầu tư FDI vẫn giúp cho giá trị thực của bất động sản tại các khu vực này tăng lên. Đối với một quốc gia dự kiến có tầng lớp trung lưu gần 50 triệu người vào năm 2045, với 68% dân số trong độ tuổi lao động như Việt Nam, nhu cầu bất động sản luôn luôn tồn tại.

Năm 2022 có thể là năm đầy khó khăn của thị trường tài chính nói chung, chủ yếu do các yếu tố khách quan là chấn chỉnh lại thị trường sau một đợt tăng trưởng nóng. Vì lẽ đó, thị trường không quá tích cực. Tuy nhiên, tiềm năng trong dài hạn là vẫn còn nhiều.

- Từ khóa:

- Ngân hàng

- Lãi suất

- Tiết kiệm

- Bất động sản

Xem thêm

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

- Chuyên gia: 'Giá vàng giảm xuống dưới 2.000 USD có thể là điều không bao giờ xảy ra'

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

- SHB - Hành trình khẳng định giá trị "Ngân hàng vì con người", vì một cuộc sống tốt đẹp hơn

- Thấp thỏm khôi phục làng cây cảnh lớn nhất miền Bắc

Tin mới

Tin cùng chuyên mục