Cổ phiếu cảng biển & logistics "sáng cửa" khi gián đoạn chuỗi cung ứng được dự báo kéo dài sang năm 2022

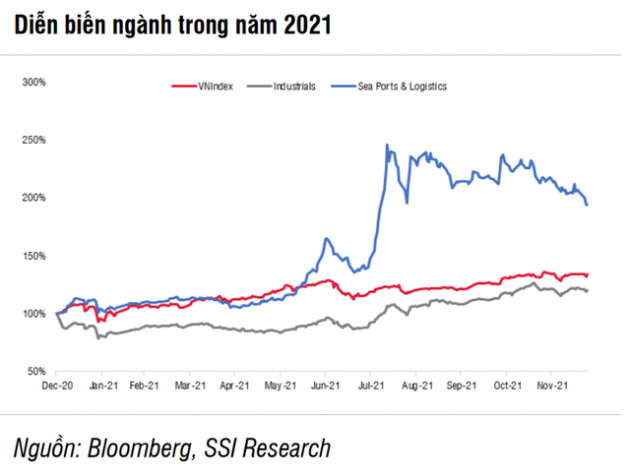

Năm 2021 là một năm thắng lớn của cổ đông ngành cảng biển và logistics với mức tăng trung bình toàn ngành đạt 94%, gấp 3 lần sức tăng của VN-Index. Có thể thấy giá cổ phiếu ngành cảng biển & logistics đã tăng phi mã trong 7 tháng đầu năm và chậm lại trong nửa cuối năm 2021 khi Việt Nam bị ảnh hưởng nặng nề bởi đợt bùng phát dịch Covid-19 lần thứ 4. Điểm qua một số mã có màn trình diễn thăng hoa nhất là HAH (+295%); VOS (+722%); VNA (+673%); và MVN (+205%).

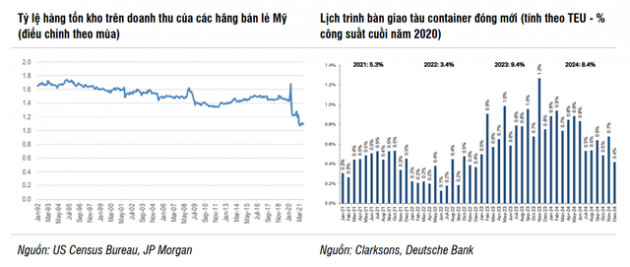

Báo cáo mới đây của SSI Research cho rằng những yếu tố tác động giúp cổ phiếu cảng biển và logicstics "được đà xông lên" gồm việc thị trường vận tải biển phục hồi mạnh do gián đoạn chuỗi cung ứng. Nguồn cung hạn chế và nhu cầu tăng mạnh đã đẩy giá cước vận tải container lên mức cao kỷ lục tăng 5 lần so với mức trung bình 10 năm trước dịch Covid. Bên cạnh đó, tình trạng thiếu tàu cũng đẩy giá cho thuê tàu lên khoảng 5 - 7 lần so với mức trước dịch, làm thị trường mua bán tàu cũ nóng lên và đẩy lượng đơn đặt hàng đóng tàu mới lên tới 23% trọng tải đội tàu hiện có trên toàn cầu - mức cao nhất kể từ năm 2014.

Tại Việt Nam, giá cước vận tải nội địa trong năm 2021 ước tính đã cải thiện đáng kể từ 40% - 100% so với đầu năm và giá cước vận chuyển hàng rời vẫn ở mức khá cao. Điều này giúp cải thiện biên lợi nhuận đối với cả đội tàu chạy nội địa và đội tàu cho thuê khi các cảng biển vẫn duy trì tăng trưởng trong bối cảnh dịch Covid-19. SSI Research đánh giá tăng trưởng lợi nhuận cao và biên lợi nhuận đã đồng loạt được cải thiện nhưng mức định giá P/E của các công ty vận tải biển vẫn ở mức hợp lý. Mặt khác, mức tăng giá tốt của nhiều cổ phiếu cảng biển đã đưa định giá P/E của các cổ phiếu này lên mức cao nhất trong lịch sử.

Gián đoạn chuỗi cung ứng sẽ vẫn kéo dài trong năm 2022

Nhìn sang năm 2022, SSI Research cho rằng tình trạng tắc nghẽn cảng trên toàn cầu và năng lực vận chuyển container hạn chế khó có thể giải quyết trong ngắn hạn, đặc biệt là với sự xuất hiện của biến thể Omicron và có thể cả những biến thể khác trong tương lai. Báo cáo đánh giá tình trạng tắc nghẽn sẽ chưa thể giảm bớt ít nhất là tới quý 2/2022. Cùng với đó, hiện chưa có áp lực từ khối lượng tàu container đặt đóng mới do dự kiến sẽ được bàn giao phải trong khoảng năm 2023-2024; các hoạt động tái dự trữ hàng tồn kho cũng sẽ giúp thúc đẩy nhu cầu vận chuyển container trong năm nay.

Trên thực tế, giá cước vận chuyển container giao ngay dự kiến sẽ giảm dần trong nửa cuối năm 2022. Tuy nhiên, doanh thu thực tế của các công ty vận tải đến từ giá hợp đồng được ký vào đầu năm, do đó giá hợp đồng vẫn sẽ tăng đáng kể trong năm 2022. Điều này cũng sẽ giữ cho giá cho thuê tàu ở mức cao trong một thời gian dài và sẽ có lợi cho các công ty.

Nhu cầu vận chuyển nội địa cũng sẽ phục hồi trong khi nguồn cung tàu đang khan hiếm và tình hình này dự kiến sẽ kéo dài trong ít nhất 2 năm. SSI ước tính tốc độ tăng trưởng sản lượng cảng cả năm 2022 sẽ đạt khoảng 10%-20%. Trong đó các cảng biển nước sâu còn dư công suất có thể có mức tăng trưởng cao hơn, như Gemalink và SSIT, trong khi các cảng sông có thể tăng trưởng ở tốc độ tăng của ngành.

Đồng thời, đề xuất tăng giá dịch vụ cảng biển sẽ là yếu tố hỗ trợ tích cực nếu được thông qua, rõ ràng nhất là tại các cảng ở khu vực có tốc độ tăng trưởng nhanh như Cái Mép. Theo đó, mức tăng 10% có thể sẽ được thực hiện trong năm 2022 nếu tình hình dịch Covid-19 được cải thiện. Từ đây, SSI Research nhận thấy các công ty vận tải container có tiềm năng tăng lợi nhuận đáng kể do giá cho thuê tàu và giá cước vận tải nội địa cao. Mức tăng trưởng lợi nhuận của các công ty cảng có thể khác nhau, với tiềm năng tăng trưởng cao hơn cho các cảng biển nước sâu còn dư công suất.

Báo cáo chỉ ra hai cái tên đáng đầu tư trong năm 2022 là Công ty Cổ phần Vận tải và Xếp dỡ Hải An (mã CK: HAH) và Công ty Cổ phần Gemadept (mã CK: GMD).

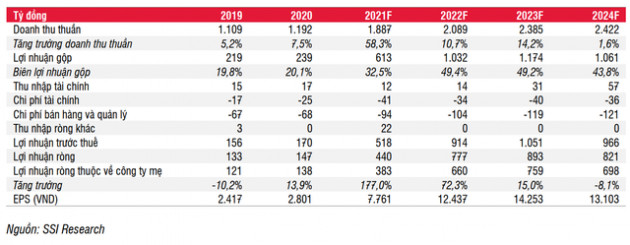

Cụ thể, SSI Research đánh giá HAH là công ty vận tải container lớn nhất Việt Nam đang hướng tới xây dựng mạng lưới logistic tích hợp đầy đủ (cảng - vận tải - kho bãi - logistics). Doanh nghiệp này sở hữu đội tàu container lớn nhất Việt Nam, được đầu tư với mức chi phí thấp trong chu kỳ đi xuống của ngành vận tải biển. Mặt khác, công ty cũng có chiến lược cân bằng giữa đội tàu hoạt động nội địa và đội tàu cho thuê để đồng thời tăng doanh thu cho thuê tàu và duy trì thị phần trong nước, đảm bảo lợi nhuận trong 2 năm tới bất chấp biến động về giá cước.

Dự phóng lợi nhuận ròng trong năm 2022 sẽ tăng trưởng hơn 72% lên mức 660 tỷ đồng; trong khi đà tăng tiếp tục kéo dài sang năm 2023 với kỳ vọng 15%. Giá mục tiêu sau 1 năm nắm giữ là 87.000 đồng/cổ phiếu.

Rủi ro đưa ra là kế hoạch đầu tư mới với chi phí đầu tư cao có thể ảnh hưởng đến lợi nhuận trong tương lai và áp lực giảm giá từ năm 2024 khi khối lượng tàu đóng mới đi vào hoạt động.

Bảng tóm tắt chỉ số tài chính của HAH

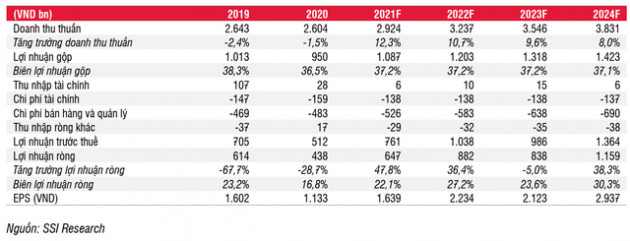

Trong khi đó, Gemadept được SSI Research đánh giá là một trong những công ty logistic lớn nhất Việt Nam và sở hữu mạng lưới logistics tích hợp rộng khắp cả nước sẽ hưởng lợi chính từ tăng trưởng xuất nhập khẩu của Việt Nam. Việc sở hữu cảng Gemalink - cảng mới nhất và lớn nhất tại khu vực Cái Mép, đồng thời còn dư địa tăng trưởng lớn nhất có thể đáp ứng nhu cầu ngày càng tăng của khu vực.

SSI dự phóng lãi ròng năm 2022 đạt 882 tỷ đồng, tương ứng mức tăng 36% và mức biên lợi nhuận ròng đạt 27,2%.

Tuy nhiên, nhà đầu tư cũng cần lưu ý về các kế hoạch đầu tư mới bao gồm giai đoạn 2 của Cảng Gemalink và giai đoạn 2 của Cảng Nam Đình Vũ sẽ tạo áp lực lên lợi nhuận trong năm 2023, kèm theo đó là áp lực cạnh tranh cao tại khu vực Hải Phòng, với các dự án mới sắp triển khai trong vài năm tới.

Bảng tóm tắt chỉ số tài chính của GMD

Xem thêm

- VinFast của tỷ phú Phạm Nhật Vượng bắt tay 'ông lớn' logistics hàng đầu thế giới, giao hàng 'thần tốc' đến khách châu Âu chỉ trong 24 giờ

- Đơn vị đặt nhà máy ở Củ Chi vừa mở bán xe điện mới: Đầu tiên trong phân khúc, chưa từng thấy ở Việt Nam

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

Tin mới

Tin cùng chuyên mục