Cổ phiếu công nghệ lên ngôi, đầu tư giá trị đã hết thời?

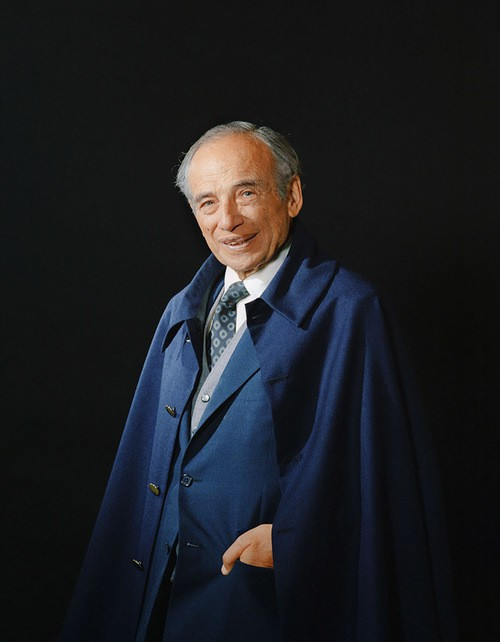

Benjamin Graham, "cha đẻ" của trường phái đầu tư giá trị, đã qua đời hơn 30 năm trước. Tuy nhiên, ý tưởng mà ông khai sinh ra – mua cổ phiếu ở mức giá rẻ và giữ chúng để thu được mức lợi suất siêu cao trong dài hạn – vẫn còn được nhiều người theo đuổi cho đến tận ngày nay.

Dẫu vậy, trong thời gian gần đây, thị trường chứng kiến nhiều cổ phiếu có mức giá cao và tăng trưởng nóng nhưng lại giúp nhà đầu tư thu về mức lợi suất cao và khiến các cổ phiếu giá trị trở nên kém hấp dẫn. Vậy thì có phải triết lý của Graham đã không còn đúng nữa? Câu trả lời chắc chắn là không. Tuy nhiên, các nhà đầu tư giá trị cũng không thể chối bỏ sự thực và có lẽ họ đang suy nghĩ liệu có phải thế giới đã thay đổi hay không.

Trong quan điểm đầu tư của Graham, người thầy của nhà tiên tri xứ Omaha Warren Buffett và là một trong những nhà đầu tư vĩ đại nhất, có 3 trụ cột chính.

Trước tiên, một cổ phiếu không phải là một mảnh giấy hay một chấm nhỏ trên màn hình, mà nó đại diện cho số cổ phần mà nhà đầu tư sở hữu trong 1 công ty. Giá cổ phiếu được xác định dựa trên dòng tiền mà công ty đó sản sinh trong tương lai.

Thứ hai, thị trường chứng khoán có thể nhanh chóng chuyển từ trạng thái hưng phấn sang chán chường cực độ, nhưng bạn không có nghĩa vụ phải chia sẻ chung tâm trạng đó.

Thứ ba, bạn phải tính đến biên an toàn – tức là giá trị của cổ phiếu nên được xác định trong một khoảng nào đó, với nhiều khả năng xảy ra chứ không phải là một con số chính xác tuyệt đối, với sự chắc chắn tuyệt đối.

Phó Chủ tịch Berkshire, Charlie Munger, từng nhận định phương pháp tiếp cận của Graham sẽ không bao giờ lỗi thời. Tuy nhiên, trên thực tế, thời gian gần đây phong cách đầu tư của Graham đã trở nên kém hấp dẫn.

Trong 5 năm qua, chỉ số S&P 500 Growth Index với đặc trưng là các cổ phiếu tăng trưởng nóng như Amazon và Alphabet đã tăng trưởng 14,2% mỗi năm, trong khi chỉ số S&P 500 Value Index với những cổ phiếu giá trị như JPMorgan và AT&T chỉ đem về mức lợi suất 8,7% mỗi năm. Xét trong quãng thời gian dài hơn, trong 20, 25, 30, 35 và 40 năm trở lại đây, nhóm Growth cũng nhỉnh hơn một chút so với nhóm Value.

Một phần nguyên nhân là do càng lớn hơn thì các ông lớn công nghệ ngày càng hùng mạnh hơn thay vì trở nên trì trệ. Điều đó đồng nghĩa các đối thủ yếu hơn không thể hồi phục sau các cú ngã, khiến các cổ phiếu đảo chiều mà các nhà đầu tư giá trị ưa thích ít xuất hiện hơn.

Sau khi bong bóng công nghệ vỡ tung đầu những năm 2000, các nhà đầu tư quay sang ưa chuộng sự an toàn hơn là tăng trưởng. Trong 10 năm tính đến cuối năm 2014, các nhà đầu tư đã rút khoảng 273 tỷ USD khỏi các quỹ đầu tư vào nhóm cổ phiếu tăng trưởng để rót 87 tỷ USD vào các quỹ đầu tư giá trị, theo số liệu của Morningstar. Và khi mà đầu tư giá trị trở nên phổ biến hơn, lợi suất mà nó đem lại bị giảm xuống.

Trong khi đó, ngày càng ít nhà đầu tư giá trị phân tích từng cổ phiếu cổ phiếu một bằng tay. Họ thường sử dụng máy tính để phân tích cùng lúc một loạt cổ phiếu. Điều này giúp giảm chi phí, nhưng cũng khiến giá tăng lên, làm giảm nguồn cung các món hời, theo Tano Santos – đồng sáng đốc của Heilbrunn Center for Graham & Dodd Investing trực thuộc Columbia Business School.

Michael Mauboussin – giám đốc nghiên cứu tại quỹ đầu cơ BlueMountain có trụ sở tại New York, ví việc lựa chọn cổ phiếu cũng giống như trò poker. Trong bối cảnh ngày càng xuất hiện nhiều quỹ đầu tư chỉ số chi phí thấp và chiến lược phân tích tự động ngày càng trở nên phổ biến, những người yếu hơn sẽ bị loại khỏi cuộc chơi và trên bàn chỉ còn lại những người thông minh nhất. Để những người còn lại có lời thì phải có người bị thua lỗ. Cuộc chơi ngày càng trở nên khó hơn chứ không phải đơn giản hơn và dễ hơn.

Nếu còn sống đến tận bây giờ, có lẽ Graham sẽ cảm thấy khá lạc lõng. Trong cuốn "Nhà đầu tư thông minh", ông bày tỏ sự hoài nghi lớn đối với các doanh nghiệp quá dư thừa tiền mặt. Trong suốt thời kỳ Đại khủng hoảng, ông đã kỳ thị các công ty tích lũy tiền mặt cho riêng mình thay vì trả cổ tức cho nhà đầu tư.

Ngày nay, Amazon có lượng tiền mặt khổng lồ và CEO dùng chúng để tái đầu tư vào những dự án mạo hiểm mà phải rất nhiều năm mới mang về quả ngọt. Cổ phiếu Amazon không bao giờ rẻ nếu áp dụng cách tính toán của phương pháp đầu tư giá trị truyền thống, nhưng mới đây Berkshire đã mua vào cổ phiếu này.

Theo giáo sư Santos, định giá các CEO của những công ty giàu tiền mặt, những người phải phân bổ hàng tỷ USD vốn, đã trở thành một nhiệm vụ của nhà đầu tư giá trị hiện đại. Chí ít thì đến thời điểm này đây là nhiệm vụ mà con người làm tốt hơn các phần mềm máy tính. Trong thế giới ngày nay, điều này càng có ý nghĩa quan trọng nếu nhà đầu tư muốn tách mình ra khỏi đám đông.

Điều đó cũng dẫn đến công việc mà kể cả những nhà đầu tư chuyên nghiệp nhất cũng cảm thấy khó khăn: đầu tư một cách kiên nhẫn vào những công ty tập trung vào các mục tiêu dài hạn thay vì lợi nhuận ngắn hạn và biến động giá cổ phiếu trong ngắn hạn.

- Từ khóa:

- Benjamin graham

- đầu tư giá trị

- Cổ phiếu

Xem thêm

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

- Tin tốt liên quan đến Bộ GTVT, cổ phiếu đầu tư công "toả sáng"

- Khối ngoại giảm bán ròng, VN-Index về 1.208 điểm, nhiều cổ phiếu 'đổi màu' nhờ tin kết quả kinh doanh

- Cổ phiếu vận tải - kho bãi dẫn dắt thị trường, VN-Index vượt mức 1.283 điểm

Tin mới

Tin cùng chuyên mục