Cổ phiếu của Aramco tăng kịch trần trong phiên giao dịch đầu tiên, tiến sát mức định giá 2 nghìn tỷ USD và đưa Ả Rập vào "top" 10 TTCK lớn nhất thế giới

Sau khi IPO, cổ phiếu của Saudi Aramco tăng điểm mạnh, nâng mức định giá của công ty này lên con số cao kỷ lục là 1,88 nghìn tỷ USD và đưa Ả Rập Xê Út trở thành một trong những thị trường chứng khoán lớn nhất thế giới. Lúc 10 giờ 30 sáng (giờ Ả Rập), cổ phiếu của Aramco tăng kịch trần 10%, lên mức 35,20 riyal/cổ phiếu trên sàn Riyadh, khi các thành viên hội đồng quản trị của Aramco, giới chức Ả Rập và các vị khách đang tham gia sự kiện niêm yết tại khách sạn Fairmont.

Ở buổi IPO, Aramco đã huy động được 25,6 tỷ USD, với mức giá 32 riyal/cổ phiếu và 1,7 nghìn tỷ USD là định giá của công ty. Đây là thương vụ IPO lớn nhất thế giới từ trước đến nay. Với mức định giá cao "ngất ngưởng", Aramco vượt Microsoft và Apple để trở thành công ty niêm yết có giá trị nhất thế giới.

Việc Aramco bắt đầu niêm yết trên sàn Riyadh đã khép lại kế hoạch được "ấp ủ" trong gần 4 năm của Thái tử Mohammed bin Salman. Ông có tham vọng đưa công ty này hướng tới quy mô toàn cầu và thực hiện kế hoạch Vision 2030 để cải tổ nền kinh tế Ả Rập. Trong một cuộc phỏng vấn với Economist hồi tháng 1/2016, thương vụ IPO quốc tế của một công ty có lợi nhuận ròng hơn 100 tỷ USD, được Thái tử đặt mục tiêu định giá là 2 nghìn tỷ USD.

Các quan chức của Ả Rập sau đó đã phải từ bỏ mục tiêu này để đảm bảo rằng cổ phiếu sẽ được giao dịch ở mức cao hơn, sau khi nhà đầu tư nước ngoài từ chối tham gia vì mức định giá quá lớn. Ngoài ra, giá cổ phiếu cũng cần phải được điều chỉnh theo yêu cầu của các quỹ đầu tư chỉ số, bởi Aramco sẽ được đưa vào chỉ số tham chiếu của các thị trường mới nổi.

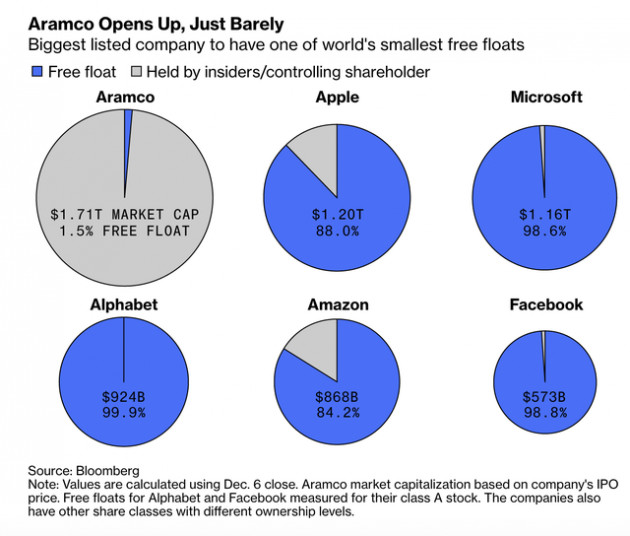

Tỷ lệ free float của Aramco chỉ là 1,5% - cực kỳ thấp so với những công ty có vốn hoá lớn khác.

Marie Salem, người đứng đầu của các tổ chức tại Daman Securities - Dubai, nhận định: "Aramco sẽ dễ dàng đạt mức định giá 2 nghìn tỷ USD vào ngay ngày mai. Nhu cầu đối với cổ phiếu của họ là rất lớn. Hơn nữa, dòng tiền sẽ sớm đổ vào nhiều hơn khi được đưa vào các chỉ số quốc tế. Đây là sự khởi đầu quá suôn sẻ."

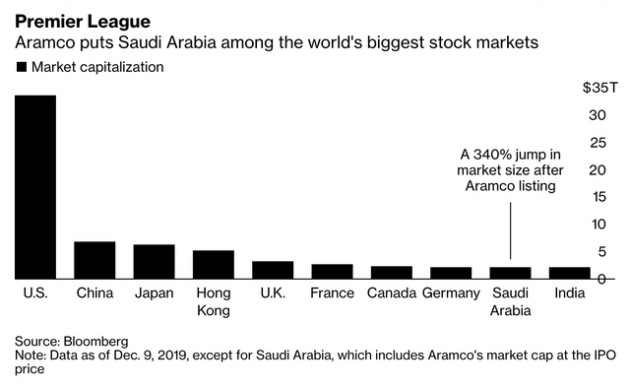

Ngoài ra, Aramco cũng dễ dàng "vượt mặt" các công ty khác ở thị trường Ả Rập - với tổng giá trị là khoảng 500 tỷ USD. Khi Aramco chào sàn, Ả Rập cũng trở thành thị trường chứng khoán lớn thứ 9 thế giới, vượt qua Ấn Độ, "đuổi" sát nút Đức và Canada. Tuy nhiên, Ả Rập quyết định chỉ bán 1,5% vốn của Aramco, điều này có nghĩa là tỷ lệ free float là rất thấp.

Dẫu vậy, không phải ai cũng tin rằng đà tăng của cổ phiếu Aramco sẽ được duy trì. Nhiều nàh đầu tư quốc tế đang "né tránh" công ty này vì những mối lo ngại về vấn đề môi trường, xã hội và quản trị. Trong khi đó, số khác thì cho rằng công ty này đã được định giá quá cao khi so sánh tỷ lệ cổ tức với các công ty cùng ngành.

Adam Choppin, một nhà đầu tư tại FIS Group in Phila, cho hay: "Có rất nhiều vấn đề về tính minh bạch trong các chi tiết được công bố và dựa trên mức định giá dự kiến. Dường như nhà đầu tư sẽ chẳng nhận được gì vì sự không rõ ràng như vậy. Theo nhiều thông tin được đưa ra, dường như có khá nhiều nhà đầu tư địa phương rót tiền vào Aramco, trong khi các nhà đầu tư nước ngoài lại không hào hứng."

Ả Rập trở thành một trong 10 thị trường chứng khoán lớn nhất thế giới.

Theo nhiều nguồn tin tiết lộ, thương vụ IPO của Aramco chủ yếu dựa vào những gia tộc giàu có nhất của vương quốc này và tiền mặt từ các đồng minh ở nước láng giềng như các quỹ đầu tư quốc gia của Kuwait và Abu Dhabi. Các nhà đầu tư của Hội đồng Hợp tác Vùng Vịnh (GCC) tự tin rằng giá cổ phiếu của Aramco có rất nhiều cơ hội để tăng trưởng, được thúc đẩy nhờ những ưu đãi từ cổ phiếu thưởng cho tới việc Aramco nhanh chóng được đưa vào các rổ chỉ số của thị trường mới nổi.

Zachary Cefaratti, CEO của Dalma Capital Management, đã mua cổ phiếu của Aramco thông qua 3 quỹ đầu tư. Ông cho rằng, đà tăng ở những phiên giao dịch đầu tiên đã làm rõ luận điểm của ông rằng việc Aramco hạ mức định giá xuống thấp hơn 2 nghìn tỷ USD để tạo cơ hội cho nhà đầu tư Ả Rập và GCC, giúp họ được hưởng lợi từ thương vụ niêm yết của Aramco.

Khoản tiền thu được từ IPO sẽ được chuyển vào quỹ Public Investment Fund để rót 45 tỷ USD vào Quỹ Vision của SoftBank, nắm giữ 3,5 tỷ USD cổ phần trong Uber và lên kế hoạch xây dựng thành phố tương lai 500 tỷ USD. Tuần này, giới chức của Ả Rập cũng nhấn mạnh rằng một khoản tiền "rất lớn" sẽ được sử dụng để hỗ trợ nền kinh tế trong nước.

Số tiền thu được từ riêng thương vụ IPO của Aramco tương đương với tổng giá trị của các vụ IPO trong hơn 1 thập kỷ trên sàn Tadawul của Ả Rập. Tuy nhiên, dù tỷ lệ free float của Aramco vẫn ở mức thấp so với toàn cầu thì thương vụ này cũng hé lộ nhiều chi tiết về một trong những công ty bí ẩn nhất thế giới. Đây là một công ty đã đã "hậu thuẫn" cả vương quốc Ả Rập và các nhà cầm quyền nước này trong nhiều thập kỷ, nhưng cho đến năm nay họ vẫn chưa công bố báo cáo tài chính và tiếp cận thị trường trái phiếu quốc tế.

Trước đó, Aramco hứa hẹn sẽ trả cổ tức tối thiểu là 75 tỷ USD mỗi năm, ít nhất là đến năm 2024. Việc này có thể mang đến khoản lãi suất rất cạnh tranh với các công ty cùng ngành như Exxon Mobil và Royal Dutch Shell, nhưng cũng mang đến rủi ro cho nhà sản xuất dầu lớn nhất thế giới nếu giá cổ phiếu sụt giảm.

Tham khảo Bloomberg

Xem thêm

- Thuế quan Mỹ giáng xuống, Nvidia "né đòn tài tình": Vì sao chỉ riêng Apple lĩnh trọn tất cả?

- Vốn hoá bị thổi bay 300 tỷ USD/phiên, chuỗi cung ứng tan nát vì thuế đối ứng của ông Trump, chuyên gia lo Apple 'không có đường thoát'

- Chiếc iPhone gập đầu tiên sẽ có tên là "iPhone Fold"?

- Nhờ 1 mũi khoan 5.000m xuống đáy biển, quốc gia nhỏ bé chưa đến 1 triệu dân đổi đời - sắp thành 'petrostate' bình quân đầu người cao nhất thế giới

- Ở Việt Nam có xe 7 chỗ giá thấp hơn Innova Cross nhưng to rộng hơn, màn hình lớn, ăn xăng 6,9L/100km

- Cận cảnh tân binh xe điện Geely đến Việt Nam: Chạy 430km, đầy 80% pin chỉ 20 phút

- 'Sờ tận tay' bộ đôi Mitsubishi Xpander và Xpander Cross HEV bản thể thao: Giá quy đổi 737 triệu đồng, thêm bodykit hầm hố, dễ thành hàng ‘hot’ nếu về Việt Nam

Tin mới

Tin cùng chuyên mục