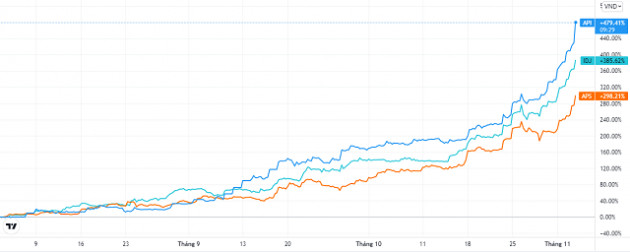

Cổ phiếu gấp 5-6 lần sau 3 tháng, nhóm API, APS và IDJ kinh doanh ra sao quý III

Cổ phiếu gấp 5-6 lần sau 3 tháng

Nguồn: TradingView

Cả 3 doanh nghiệp trên đều có mối liên hệ chung là ông Nguyễn Đỗ Lăng và ông Phạm Duy Hưng. Ông Hưng là Chủ tịch APS, cựa Chủ tịch APEC Investment (mới từ nhiệm vào tháng 7 vừa qua), Thành viên HDQT IDJ dù tỷ lệ sở hữu tại cả 3 doanh nghiệp không đáng kể.

Trong khi đó, ông Lăng là Thành viên HĐQT IDJ và APEC Investment, Tổng giám đốc APS. Vị lãnh đạo này sở hữu cá nhân 13,94% vốn APS và 20,58% vốn API. Bà Huỳnh Thị Mai Dung, vợ ông Lăng nắm 2,15% vốn APS, 3,2% vốn IDJ và 10,31% vốn APEC Investment.

Ngoài ra, Chứng khoán châu Á – Thái Bình Dương gần đây liên tục có động thái gom vào cổ phiếu APEC Investment. Tính đến 19/10, APS sở hữu 5 triệu cổ phiếu API, tương đương tỷ lệ 14,14% vốn.

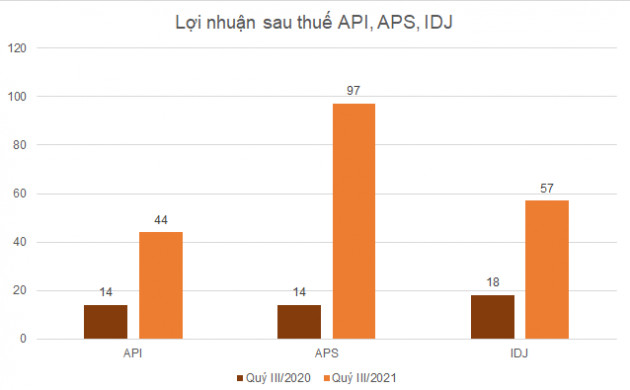

Lợi nhuận tăng mạnh

Đầu tư IDJ Việt Nam được thành lập vào năm 2007 với vốn điều lệ gần 150 tỷ đồng, lĩnh vực hoạt động kết nối đầu tư và M&A. Sau 14 năm hoạt động, IDJ tăng vốn lên 652 tỷ đồng và xác định lĩnh vực kinh doanh gồm kinh doanh bất động sản, đầu tư xây dựng, du lịch khách sạn, nông nghiệp và giao dịch. Trong đó, bất động sản là lĩnh vực trọng tâm và đang đóng góp chính trong cơ cấu doanh thu, lợi nhuận doanh nghiệp.

Năm 2020, bất chấp diễn biến dịch bệnh, IDJ ghi nhận doanh thu đạt 411 tỷ đồng, tăng 9%; lãi sau thuế 79 tỷ đồng, gấp 2,7 lần năm 2019. Doanh nghiệp lý giải kết quả này đến từ việc chuyển dịch mạnh sang phát triển bất động sản dựa trên kinh nghiệp tổng thầu các dự án trước đó. Doanh thu hoạt động xây dựng năm 2020 giảm đến 62% nhưng được bù đắp được bởi mảng bất động sản khi bắt đầu ghi nhận doanh thu từ các dự án làm chủ đầu tư.

9 tháng, IDJ tiếp tục ghi nhận kết quả khả quan khi doanh thu đạt 597 tỷ đồng, tăng 66%; lãi ròng 138 tỷ đồng, gấp 2,2 lần.

Riêng quý III, doanh thu đạt 244 tỷ đồng và lợi nhuận 57 tỷ đồng, lần lượt gấp 2,5 lần và 3,1 lần quý III/2020. Theo giải trình, lợi nhuận quý III tăng mạnh là do trong kỳ hoàn thành công tác bàn giao sản phẩm thuộc dự án Diamond Park Lạng Sơn và dự án Hải Dương nên công ty có đủ điều kiện ghi nhận doanh thu, giá vốn vào kết quả kinh doanh.

Đơn vị: tỷ đồng |

Tương tự APEC Investment cũng có quý III thành công khi dự án Apec Aqua Park Bắc Giang hoàn thành và đang dần bàn giao cho khách hàng, đủ điều kiện ghi nhận doanh thu. Doanh thu riêng dự án này đóng góp 95% tổng doanh thu công ty mẹ. Thêm vào đó, đơn vị cũng ghi nhận nguồn thu từ các sản phẩm thuộc dự án Royal Park Huế do công ty con là Công ty cổ phần APEC Land Huế làm chủ đầu tư.

Doanh thu hợp nhất đạt 239 tỷ đồng, gấp 2,7 lần; lợi nhuận ròng 43,5 tỷ đồng, gấp 3 lần quý III/2020. Lũy kế 9 tháng, doanh thu 616 tỷ đồng, tăng 84% và lợi nhuận ròng 72 tỷ đồng, tăng 68%.

Kinh doanh trong lĩnh vực chứng khoán, APS báo lãi kỷ lục quý III đạt 97 tỷ đồng, gấp 6,9 lần cùng kỳ năm trước. Doanh thu môi giới tăng 84,5% so với cùng kỳ năm trước. Lãi từ các tài sản tài chính qua lãi/lỗ (FVTPL) đạt hơn 119 tỷ đồng, gấp gần 27 lần cùng kỳ.

Danh mục cổ phiếu FVTPL tại thời điểm cuối quý gồm IDJ, API, DPG … Trong đó, chênh lệch tăng của cổ phiếu IDJ là 140 tỷ đồng với giá mua gần 200 tỷ đồng, giá trị đánh giá lại 340 tỷ đồng. Cổ phiếu API có giá mua 119 tỷ đồng, chênh lệch tăng đạt 39 tỷ đồng.

API và APS cùng lên kế hoạch tăng vốn

Đà tăng giá 3 cổ phiếu nói trên sau khi các cổ đông ngoại Asean Deep Value Fund và Lucerne Enterprise Ltd đã thoái toàn bộ 36% vốn tại APEC Investment. Sau đó, HĐQT APEC Investment tiến hành triệu tập ĐHĐCĐ bất thường để điều chỉnh kế hoạch kinh donah, tăng vốn, thay đổi ngành nghề, thay thành viên HĐQT.

Theo tài liệu họp ĐHĐCĐ bất thường, HĐQT dự kiến trình điều chỉnh kế hoạch doanh thu từ 580 tỷ đồng lên 946 tỷ đồng, lợi nhuận sau thuế từ 62 tỷ lên 150 tỷ đồng. Với kế hoạch mới, công ty thực hiện được 65% chỉ tiêu doanh thu và 48% mục tiêu lợi nhuận trước thuế.

HĐQT trình phương án tăng vốn điều lệ từ nguồn vốn chủ sở hữu tỷ lệ 30%, phát hành 1,8 triệu cổ phiếu ESOP và chào bán tỷ lệ 1:1 cho cổ đông hiện hữu, giá bán không thấp hơn 20.000 đồng/cp.

Với số lượng cổ phiếu chào bán 49,1 triệu đơn vị, APEC Investment dự thu tối thiểu 982 tỷ đồng cho mục tiêu M&A, trả nợ và đầu tư dự án.

Ngoài ra, APEC Investment muốn chào bán riêng lẻ 14,7 triệu cổ phiếu với giá khoảng 60.000 đồng/cp tại thời điểm vốn điều lệ hiện nay 364 tỷ đồng. Phương án này được thực hiện sau khi chào bán ESOP, thưởng cổ phiếu, phát hành cho cổ đông hiện hữu nên giá bán sẽ bị điều chỉnh theo vốn điều lệ mới.

Cổ phiếu phát hành ESOP bị hạn chế chuyển nhượng 1 năm, cổ phiếu riêng lẻ là 2 năm.

Trong khi đó, APS triệu tập họp ĐHĐCĐ bất thường để bổ sung nghiệp vụ kinh doanh chứng khoán phái sinh và tăng vốn điều lệ.

Để có thêm nghiệp vụ kinh doanh chứng khoán phái sinh, APS phải tăng vốn lên trên 800 tỷ đồng. Doanh nghiệp cho biết đã nộp hồ sơ đăng ký phát hành cổ phiếu riêng lẻ và ESOP để tăng vốn lên 830 tỷ đồng.

Với phương án tăng vốn điều lệ, HĐQT trình phát hành 83 triệu cổ phiếu, tỷ lệ 1:1 (vốn điều lệ mới) cho cổ đông hiện hữu. Thời điểm chào bán trong quý IV, giá không thấp hơn 10.000 đồng/cp. Số tiền huy động được dùng để bổ sung vốn lưu động, bảo lãnh phát hành, tự doanh chứng khoán, cho vay giao dịch ký quỹ.

Xem thêm

- Ô tô Honda đồng loạt nhận ưu đãi khủng: Honda City xuống dưới 500 triệu đồng, Accord chạm đáy

- Thị trường xe máy Việt Nam trên đà phục hồi

- Tăng trưởng ấn tượng 107%, hãng xe điện của tỷ phú Phạm Nhật Vượng bứt phá ngoạn mục trên bảng xếp hạng, vượt qua hàng loạt ông lớn về doanh số toàn cầu

- Tăng trưởng ấn tượng hơn 210%, Honda mạnh tay ưu đãi cho loạt xe nhập, cao nhất 220 triệu đồng

- Loạt xe Mitsubishi giảm phí lăn bánh tháng 10: Cao nhất hơn 136 triệu, Xforce, Xpander bán top phân khúc cũng được giảm nhiều

- Giá cà phê tăng cao, các công ty kinh doanh cà phê ra sao?

- Nhiều ô tô Honda giảm giá mạnh tháng 10 nhưng City, CR-V không còn trong danh sách ưu đãi

Tin mới

Tin cùng chuyên mục