Cổ phiếu năng lượng xanh: Quả bong bóng mới trên TTCK Mỹ

Theo dữ liệu từ Morningstar, các quỹ trên toàn cầu có liên quan đến những yếu tố môi trường, xã hội và quản trị công ty (ESG) đã đón nhận dòng vốn gần 350 tỷ USD vào năm ngoái, trong khi năm 2019 là 165 tỷ USD. "Cái xanh" trong những khoản đầu tư đó được khuyến khích bởi sự thay đổi lớn trong nhu cầu người tiêu dùng. Dữ liệu của Bloomberg NEF cho thấy các công ty, chính phủ và hộ gia đình đã chi hơn 500 tỷ USD cho năng lượng tái tạo và xe điện vào năm 2020.

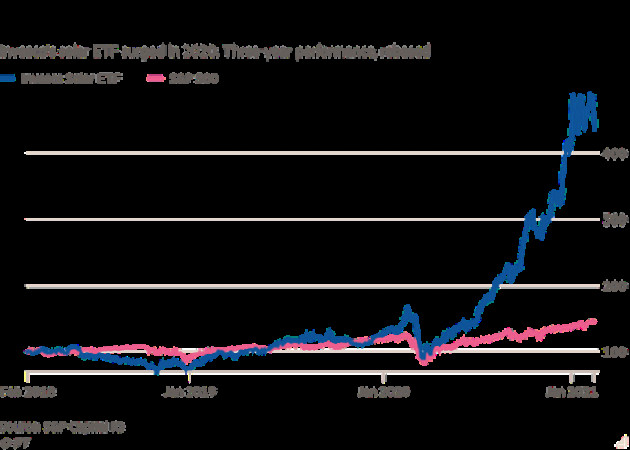

Invesco Solar ETF tăng vọt trong năm 2020.

Trong bối cảnh các quốc gia cam kết cắt giảm lượng khí thải gây hiệu ứng nhà kính, những người ủng hộ ESG kỳ vọng các khoản đầu tư xanh sẽ còn tăng cao hơn nữa. Tuy nhiên, một số giám đốc điều hành và nhà phân tích cho rằng những cổ phiếu này đang tăng quá nóng.

Gordon Johnson – CEO của GLJ Research, cho biết: "Tôi nghĩ chúng ta đang ở trong một quả bong bóng cổ phiếu xanh. Khá nhiều công ty năng lượng mặt trời mà tôi đang theo dõi đều chứng kiến mức tăng tới 3 lần. Điều này không hề bình thường."

Chỉ số S&P Global Clean Energy – theo dõi 30 công ty ngành năng lượng sạch, đã tăng gần gấp đôi giá trị trong năm qua, với mức định giá gấp 41 lần dự báo lợi nhuận, theo dữ liệu của Bloomberg. Ngược lại, nhóm bluechip của Mỹ tăng khoảng 16% trong năm qua và được định giá cao gấp 23 lần dự báo lợi nhuận.

Một ví dụ về mức tăng chóng mặt của cổ phiếu xanh là nhà cung cấp năng lượng mặt trời Sunpower. Cổ phiếu công ty này bắt đầu tăng vọt vào cuối năm 2020 và đầu năm 2021, sau đó đã hạ nhiệt ở phiên hôm thứ Hai.

Moses Sutton – nhà phân tích tại Barclays, cho biết nhà đầu tư nhỏ lẻ đã đổ tiền vào nhóm cổ phiếu này, bởi có liên quan đến quá trình chuyển đổi năng lượng. Họ đã đặt cược ngược lại các quỹ phòng hộ, cho rằng SunPower sẽ cạnh tranh, giành thị phần trước các nhà khai thác lớn hơn trong cùng lĩnh vực như Sunrun và Tesla.

Công ty điện lực Đan Mạch – Orsted, một trong những công ty khai thác năng lượng gió ngoài biển, cũng chứng kiến cổ phiếu tăng ấn tượng. Cổ phiếu này tăng gần gấp 3 lần trong 3 năm qua, dù tăng trưởng lợi nhuận chỉ ở mức khiêm tốn.

Mark Freshney – nhà phân tích của Credit Suisse, cho hay: "Có một khoảng thời gian cách đây khoảng 7-8 năm, mọi quỹ đều mua cổ phiếu Apple. Và xu hướng tương tự cũng diễn ra với Orsted." Trong khi đó, Orsted cho biết họ tiếp tục kỳ vọng vào các cơ hội tạo ra giá trị, khi các bang ở Mỹ buộc phải xây dựng các thiết bị năng lượng gió ngoài biển.

Những cổ phiếu như vậy đã được thúc đẩy bởi một lượng tiền lớn đổ vào các quỹ bền vững (sustainable fund - những quỹ sử dụng các ESG để đánh giá các khoản đầu tư hoặc đánh giá tác động xã hội của chúng). Theo Morningstar, các quỹ này đã chiếm hơn 230 tỷ USD dòng vốn đổ vào phân khúc này vào năm ngoái. Một loạt các SPAC trong lĩnh vực xanh cũng được ra mắt trên thị trường với mục tiêu thâu tóm.

Colin Rusch – nhà phân tích tại Opeenheimer, nhận định: "Ban đầu, chúng tôi nhận thấy rất nhiều sự quan tâm đến những quỹ ESG hoạt động tốt. Tuy nhiên, trong nửa cuối năm 2019 đến năm ngoái, một lượng lớn nhà đầu tư bắt đầu xem xét toàn bộ các công ty có mục tiêu giảm thiểu biến đổi khí hậu."

Các nhà hoạch định chính sách cũng là yếu tố thúc đẩy nhu cầu, khi Tổng thống Mỹ Joe Biden cam kết đầu tư hàng tỷ USD vào việc loạt bỏ carbon và Chủ tịch Tập Cận Bình cũng đưa ra mục tiêu trung hòa carbon vào năm 2060.

P/E của S&P 500 Global Clean Energy và S&P 500.

Các nhà phân tích cho biết, "phe con bò" trong lĩnh vực này khó có thể bị cản trở bởi mức định giá ngắn hạn. Freshney của Credit Suisse cho hay, các nhà đầu tư mua cổ phiếu công ty năng lượng gió không chỉ đơn giản là định giá tài sản hiện có của họ và những tài sản đang được xây dựng. Họ đưa ra lập luận rằng, Orsted và các công ty khác dẫn đầu ngành này sẽ có thể tận dụng việc thay thế nhiên liệu hóa thạch trong 30 năm tới.

Tuy nhiên, ông cũng cảnh báo họ đang đánh giá thấp những rủi ro, ví dụ như các dự án năng lượng gió ngoài biển đang gặp khó khăn vì mối lo ngại về môi trường, cùng với đó là mối đe dọa từ các công ty năng lượng lớn hơn mua các vùng dưới đáy biển với số lượng lớn.

Câu chuyện tương tự đang diễn ra trong lĩnh vực sản xuất nhiên liệu hydro. Plug Power chứng kiến giá cổ phiếu tăng gần 50% kể từ đầu năm 2021, đưa vốn hóa lên 25 tỷ USD. Sutton của Barclays cho rằng vốn hóa của Plug Power đã vượt xa giá trị nội tại của công ty này, ngay cả trong kịch bản lạc quan nhất về tương lai của lĩnh vực nhiên liệu hydro.

Ông so sánh vị thế hiện tại của Plug Power với Microsoft vào năm 1999. Dù Microsoft vẫn dẫn đầu ngành công nghệ sau bong bóng dot-com, nhưng phải mất hơn 1 thập kỷ, cổ phiếu hãng này mới phục hồi.

Tuy nhiên, "phe con bò" vẫn tin rằng nếu thế giới chuyển sang sử dụng nhiên liệu hydro cho các hoạt động kinh tế cốt lõi như vận chuyển, thì lợi nhuận lớn sẽ là điều sớm muộn. Rusch của Opeenheime nhận định: "Plug có cơ hội sẽ trở thành một công ty với vốn hóa hơn 100 tỷ USD. Đó là điều họ không muốn bỏ lỡ, họ không muốn bỏ lỡ Tesla thêm một lần nữa."

Tham khảo Financial Times

- Từ khóa:

- Năng lượng sạch

- Cổ phiếu xanh

- đầu tư

- Tesla

- Xe điện

Xem thêm

- Tỷ phú Phạm Nhật Vượng bất ngờ tung ưu đãi lớn cho loạt ô tô VinFast: Cao nhất 70 triệu, chỉ 1 TP được hưởng

- Morning, Grand i10 hụt hơi - VinFast VF 3 'một mình một chợ' phân khúc xe cỡ nhỏ, giá mềm

- Tỷ phú Phạm Nhật Vượng bất ngờ tung ưu đãi khủng cho loạt xe máy điện: Giảm tới 5 triệu đồng, chiếc rẻ nhất chỉ còn 14,9 triệu đồng

- Người dân nền kinh tế số 1 Đông Nam Á sẽ thích mê mẫu xe VinFast này: Không phải vua doanh số ở Việt Nam

- Đối thủ cứng của Wuling Mini EV có bản nâng cấp tại Trung Quốc: Sạc 1 lần chạy 210km, giá tương đương 169 triệu

- Bất chấp Mỹ siết thuế, người tiêu dùng toàn cầu vẫn 'đổ xô' mua xe điện

- Sản lượng Việt Nam đứng thứ 8 thế giới vẫn ồ ạt nhập trăm triệu USD mặt hàng này từ Mỹ - các 'đại bàng' cũng đang đua nhau rót vốn đầu tư

Tin mới

Tin cùng chuyên mục