Cổ phiếu ngân hàng nào gây "sốc" nhất trong quý 3?

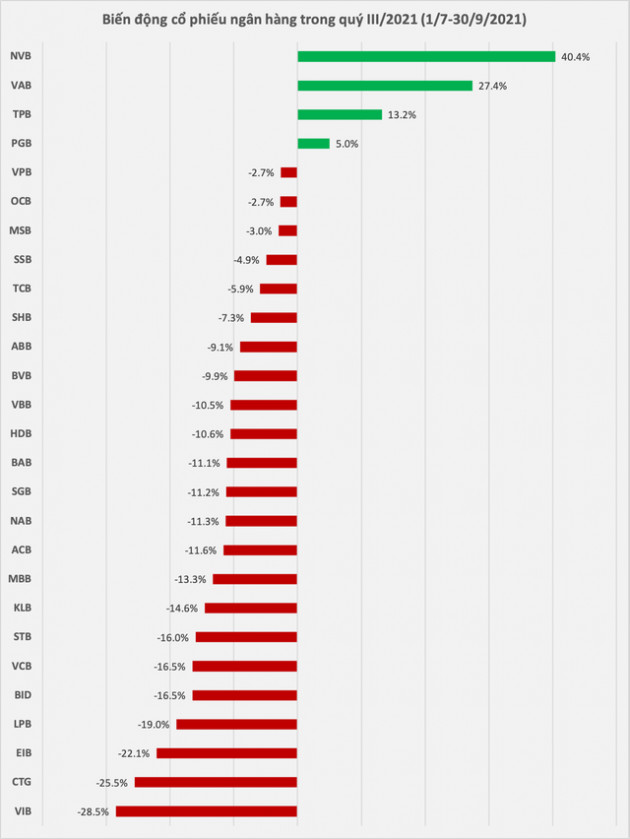

Với tỷ trọng vốn hóa lớn, cổ phiếu ngân hàng đã góp phần giúp thị trường chứng khoán "thăng hoa" trong nửa đầu năm 2021 và đưa VNIndex vượt mốc 1.420 điểm. Tuy nhiên, sau khi lập đỉnh trong tháng 6 và đầu tháng 7, hàng loạt cổ phiếu ngân hàng đã thi nhau lao dốc, trong đó có nhiều mã giảm tới 25-30% trong quý 3/2021.

VIB là một trong những cổ phiếu tăng mạnh nhất trong nửa đầu năm, đồng thời là cổ phiếu "bốc hơi" mạnh nhất trong quý 3/2021. Đóng cửa phiên giao dịch cuối tháng 9, giá cổ phiếu VIB chỉ còn 35.350 đồng/cp, giảm tới gần 30% trong quý 3 và là mức thấp nhất trong 6 tháng gần đây.

Cổ phiếu giảm mạnh tiếp theo là CTG của VietinBank. Trong quý 3/2021, giá cổ phiếu CTG đã giảm tới 25% xuống còn 30.400 đồng/cp. Sang phiên giao dịch đầu tháng 10, CTG vẫn tiếp tục giảm mạnh, theo đó, thị giá của CTG hiện chỉ cao hơn so với cuối năm 2020 khoảng 11%.

Nhiều cổ phiếu khác giảm trên 15% như EIB (giảm 22%), LPB (giảm 19%), BID (giảm 16,5%), VCB (giảm 16,5%), STB (giảm 16%).

Ở chiều ngược lại, một số cổ phiếu ngân hàng lại tăng giá trong quý 3/2021 là NVB, VAB, TPB, PGB.

Đóng cửa phiên giao dịch cuối tháng 9, giá cổ phiếu NVB ở mức 27.100 đồng/cp, tăng 40% so với cuối tháng 6. Trước đó, NVB có lúc tăng 100% chỉ trong hơn 1 tháng rưỡi (23/7-8/9) và đạt đỉnh 34.700 đồng/cp. Cổ phiếu này bất ngờ ngược dòng tăng giá thời gian qua khi "thượng tầng" ngân hàng có những thay đổi lớn. Hồi cuối tháng 7 đầu tháng 8, ngân hàng đã bầu Chủ tịch HĐQT và Quyền Tổng Giám đốc mới.

Ngoài ra, TPB của TPBank cũng là cổ phiếu hiếm hoi tăng giá những tháng gần đây, tăng 13% trong quý 3/2021. Đóng cửa phiên 30/9, giá cổ phiếu TPB đứng ở mức 41.600 đồng/cp, cao nhất từ trước đến nay. So với đầu năm, TPB đã tăng giá khoảng 55%.

Một mã cổ phiếu ngân hàng khác cũng tăng giá trong quý 3 là PGB của PGBank. Cổ phiếu này tăng khoảng 5% trong quý 3, đóng cửa tháng 9 với giá 23.100 đồng/cp.

VAB là cổ phiếu ngân hàng mới lên sàn gần đây nhất. Cổ phiếu này chào sàn UPCoM ngày 20/7 với giá tham chiếu 13.500 đồng/cp và liên tục tăng mạnh trong khoảng 1 tuần đầu tiên lên 22.800 đồng/cp và sau đó lao dốc rồi đi ngang. Đóng cửa phiên giao dịch cuối tháng 9, giá cổ phiếu VAB đứng ở mức 17.200 đồng/cp, tăng 27,5% so với giá chào sàn UPCoM.

Cổ phiếu ngân hàng đồng loạt lao dốc bất chấp quý 3 là quý mà nhiều nhà băng trả cổ tức bằng cổ phiếu để tăng vốn điều lệ như CTG (chia cổ tức tỷ lệ gần 29%), MBB (tỷ lệ 35%), LPB (tỷ lệ 12%) , HDB (tỷ lệ 25%), OCB (tủy lệ 25%), SSB (tỷ lệ 9,12%), BAB (tỷ lệ 6,3%),..

Tuy nhiên, dù giảm mạnh trong quý 3 nhưng nhờ mức tăng ấn tượng của 2 quý trước đó nên so với đầu năm, hầu hết cổ phiếu ngân hàng vẫn có lãi. Trong đó, NVB lãi cao nhất (170%), VPB (100%), LPB (96%), SHB (68,2%),…

Triển vọng những tháng cuối năm của cổ phiếu ngân hàng

Trong báo cáo phân tích gần đây, chuyên gia của Chứng khoán VNDirect nhận định, bức tranh lợi nhuận nửa cuối năm 2021 của ngành ngân hàng sẽ chịu tác động lớn từ đợt bùng phát hiện tại; do đó thị trường chủ yếu sẽ kỳ vọng vào triển vọng lợi nhuận năm 2022. Những khoảng trống tăng trưởng sẽ được bù đắp trong các quý tiếp theo khi các hoạt động sản xuất kinh doanh vận hành bình thường trở lại. Và ngành Ngân hàng là lựa chọn đầu tư tiêu biểu trong bối cảnh nền kinh tế phục hồi sau đại dịch.

Thêm vào đó, về phương diện dòng tiền, thanh khoản thị trường chứng khoán tăng ổn định từ đầu năm đến nay trong bối cảnh mặt bằng lãi suất huy động thấp, TTCK đang trở thành 1 kênh đầu tư hấp dẫn thu hút các nhà đầu tư cá nhân. VNDirect cho rằng xu hướng này sẽ còn tiếp tục kéo dài sang năm 2022, được thể hiện thông qua sự tăng trưởng số lượng tài khoản cá nhân mở mới trong 2 tháng vừa qua. Chiếm một phần tư giá trị vốn hóa thị trường, rõ ràng, ngành ngân hàng là một trong những ngành thu hút dòng vốn từ sự tham gia ngày càng tăng của nhà đầu tư cá nhân.

"Giá cổ phiếu các ngân hàng hiện đã điều chỉnh khoảng 15% từ mức đỉnh và phần nào đã phản ánh tác động tiêu cực của đợt bùng phát hiện nay. Vì vậy định giá ngân hàng trở nên hấp dẫn hơn khi cân nhắc giữa rủi ro và hiệu quả đầu tư", báo cáo của VNDirect cho biết. Rủi ro chính của ngành là việc xuất hiện các biến thể mới của chủng virus; giãn cách xã hội kéo dài hơn dự báo sẽ cản trở tăng trưởng tín dụng và gia tăng nợ xấu. Điều này có thể khiến các ngân hàng ghi nhận trích lập dự phòng cao hơn và cầu tín dụng yếu hơn so với dự báo trong giai đoạn nửa sau 2021-2022. Ngoài ra, rủi ro khác là NIM giảm nhiều hơn dự báo do nhu cầu tín dụng bị suy yếu. Ngược lại, tiềm năng tăng giá đến từ tăng trưởng tín dụng cao hơn kỳ vọng.

Trong bối cảnh tín dụng phục hồi yếu, VNDirect cho rằng các ngân hàng có khả năng đẩy mạnh tín dụng, hoặc có khả năng nâng cao tỷ trọng thu nhập ngoài lãi (thông qua bancassurance, dịch vụ ngân hàng đầu tư, kinh doanh ngoại hối,…) sẽ là những ngân hàng chiếm ưu thế.

Ngoài ra, khi cạnh tranh tiền gửi ít gay gắt hơn và thanh khoản dồi dào, VNDirect cho rằng các ngân hàng có khả năng thúc đẩy vay cá nhân để có được lợi suất tài sản tốt hơn cần được chú ý. Ngoài ra, nhà đầu tư nên ưu tiên vào các cổ phiếu có chất lượng tài sản vững chắc, dự phòng dồi dào.

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

Tin mới

Tin cùng chuyên mục