Cổ phiếu “vua” phát tín hiệu trở lại, quỹ đầu tư nào đang ôm nhiều nhất?

Với quy mô vốn hóa và thanh khoản hàng đầu, ngân hàng thường được ví như cổ phiếu "vua" trên thị trường chứng khoán Việt Nam. Nhờ khả năng đi tiền lớn, không bất ngờ khi các quỹ đầu tư đều rất ưa thích nhóm này với lượng cổ phiếu đang nắm giữ có giá trị lên đến hàng tỷ USD.

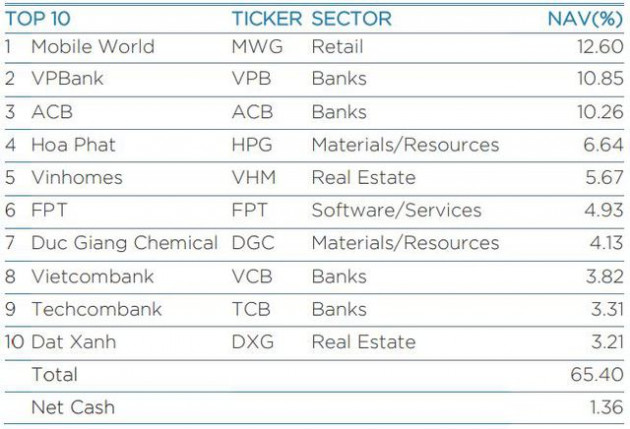

Vietnam Enterprise Investments Limited (VEIL), quỹ lớn nhất thuộc Dragon Capital quản lý, là ví dụ điển hình khi thường xuyên phân bổ phần lớn tài sản vào các cổ phiếu ngân hàng. Theo báo cáo gần nhất, tại thời điểm 16/6, giá trị tài sản ròng (NAV) của quỹ lên đến 2,13 tỷ USD trong đó top 10 khoản đầu tư lớn nhất danh mục có 4 cổ phiếu ngân hàng gồm VPB, ACB, VCB, TCB với tổng tỷ trọng 28,24% tương ứng hơn 600 triệu USD (~ 13.800 tỷ đồng).

Top 10 khoản đầu tư của VEIL có đến 4 cổ phiếu ngân hàng

Thực tế, giá trị các khoản đầu tư vào cổ phiếu ngân hàng trong danh mục của VEIL có thể còn lớn hơn con số trên do còn những cái tên nằm ngoài top 10. Theo dữ liệu tính đến ngày 31/5 – thời điểm NAV của VEIL đạt xấp xỉ 2,2 tỷ USD, quỹ ngoại này phân bổ đến 34,2% danh mục vào các cổ phiếu "vua".

Một quỹ tỷ USD khác là VinaCapital Vietnam Opportunity Fund (VOF) cũng nắm giữ lượng lớn cổ phiếu ngân hàng. Thời điểm 31/5, giá trị tài sản ròng của quỹ lên đến 1,25 tỷ USD trong đó 3 cổ phiếu ngân hàng góp mặt trong top 10 danh mục là ACB, OCB, VCB có tổng tỷ trọng 18,1% tương ứng hơn 226 triệu USD (~ 5.200 tỷ đồng).

VOF cũng "ôm" lượng lớn cổ phiếu ngân hàng

Pyn Elite Fund, quỹ ngoại đến từ Phần Lan cũng rất ưa thích cổ phiếu ngân hàng. Tính tới cuối tháng 5/2022, quy mô danh mục của quỹ đạt 478 triệu Euro trong đó riêng 4 cổ phiếu ngân hàng trong top 10 là CTG, TPB, MBB, HDB đã chiếm 36,4% tương đương 174 triệu Euro (~ 4.300 tỷ đồng).

Quy mô khiêm tốn hơn nhiều với giá trị tài sản ròng tại thời điểm 31/5 ở mức 137,4 triệu USD nhưng Vietnam Holding cũng phân bổ phần lớn tài sản vào nhóm ngân hàng. Với tỷ trọng 20% danh mục, các khoản đầu tư vào cổ phiếu ngân hàng của quỹ có giá trị khoảng 27,5 triệu USD (~ 633 tỷ đồng) với 3 cái trên trong top 10 gồm MBB, STB và VPB có tổng tỷ trọng 15,7%.

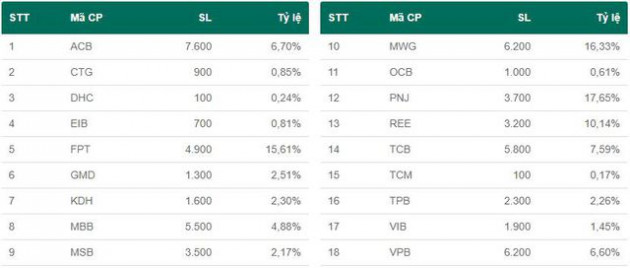

Không chỉ quỹ chủ động, các quỹ ETF cũng đang nắm lượng lớn cổ phiếu ngân hàng do nhóm này thường có nhiều đại diện góp mặt trong các rổ chỉ số. Điển hình như Diamond ETF – quỹ ETF lớn nhất TTCK Việt Nam, tham chiếu theo rổ VNDiamond có đến 10 cổ phiếu ngân hàng danh mục. Tại ngày 28/6, tài sản ròng của Diamond ETF lên đến 19.176 tỷ đồng trong đó cổ phiếu ngân hàng chiếm tỷ trọng 33,92% tương đương giá trị hơn 6.500 tỷ đồng.

Hơn một nửa danh mục Diamond ETF là cổ phiếu ngân hàng

Tương tự với VN30 ETF tham chiếu theo rổ VN30, nhóm ngân hàng cũng chiếm số đông với tổng tỷ trọng lên đến 37,38% tại ngày 28/6. Tài sản ròng của quỹ tại cùng thời điểm đạt hơn 7.900 tỷ đồng tương ứng giá trị các cổ phiếu ngân hàng trong danh mục vào khoảng 2.950 tỷ đồng.

Cổ phiếu "vua" trở lại?

Từ đầu năm, các cổ phiếu ngân hàng gần như không tạo ra được con sóng ngành nào thực sự rõ nét mà chỉ dừng lại ở những nhịp tăng ngắn ngủi. Giao dịch ảm đạm đã ảnh hưởng đáng kể đến nhóm cổ phiếu "ngốn" nhiều thanh khoản nhất thị trường. "Ôm" nhiều cổ phiếu ngân hàng trong bối cảnh thị trường biến động không thuận lợi từ đầu tháng 4 đã khiến hầu hết các quỹ đầu tư lớn thua lỗ trong nửa đầu năm.

Tuy nhiên, cục diện sẽ thay đổi nếu nhóm cổ phiếu "vua" trở lại đường đua. Những tín hiệu tích cực đã bắt đầu xuất hiện trong phiên 28/6 khi hầu hết cổ phiếu ngân hàng như VIB, VPB, CTG, MBB, TCB, STB, LPB, SHB... đều đồng loạt tăng mạnh cùng thanh khoản được cải thiện đáng kể. Tính chung 5 phiên giao dịch gần nhất, nhiều cổ phiếu ngân hàng đã tăng trên 10%, thậm chí VIB còn tăng gần 23%.

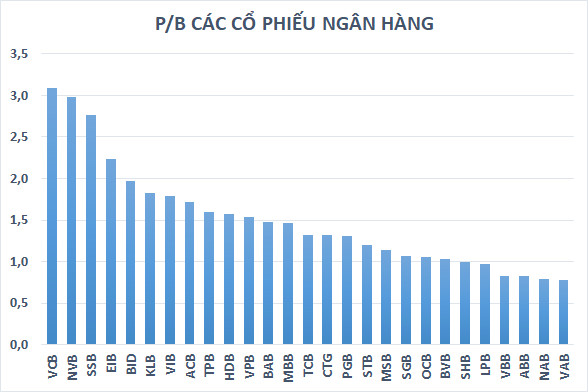

Một trong những yếu tố giúp cổ phiếu ngân hàng có thể hút tiền trở lại đến từ mức định giá đã hợp lý hơn. Theo đánh giá của Agriseco, định giá ngành ngân hàng hiện tại theo P/B (1,6x) đã giảm xuống dưới mức trung bình 5 năm (2,0) và thấp hơn so với VN-Index. Thống kê cho thấy P/B của hầu hết cổ phiếu ngân hàng như BID, VIB, ACB, VPB, MBB, TCB, CTG,... đều đã xuống dưới 2, thậm chí SHB, LPB,... còn dưới 1.

Phần lớn cổ phiếu ngân hàng có P/B dưới 2

Mặc dù định giá hiện nay của các ngân hàng tại Việt Nam P/B 1,6x cao hơn so với đa số các nước trong khu vực P/B khoảng 1,3x nhưng chỉ số ROE 18,6x% cao hơn hẳn so với mức trung bình các nước trong khu vực 10,x%. Do đó, Agriseco Research đánh giá ngành ngân hàng hấp dẫn để đầu tư trong 2022.

Tương tự, VNDirect cũng đánh giá lạc quan triển vọng ngành ngân hàng với kỳ vọng nền kinh tế sẽ tăng tốc trở lại trong giai đoạn 2022-2023 nhờ xuất khẩu tăng trưởng mạnh mẽ, nhu cầu phục hồi và các chính sách tài khóa hỗ trợ. Mặc dù biên lãi thuần khó có thể cải thiện do lãi suất huy động tăng, VNDirect cho rằng, các ngân hàng vẫn sẽ ghi nhận tăng trưởng lợi nhuận cao 29% và tỷ suất sinh lời ROE 22% trong năm 2022 dựa trên tăng trưởng tín dụng cao, thu nhập từ phí ổn định và chi phí tín dụng được kiểm soát tốt.

- Từ khóa:

- Cổ phiếu

- Ngân hàng

- Chứng khoán

- Quỹ ngoại

- Dragon capital

- Veil

- Vof

- Pyn elite fund

- Diamond etf

- Vn30 etf

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Buồn của thị trường ô tô lớn thứ 2 ĐNÁ: cuộc chiến giá xe điện khốc liệt nhưng doanh số toàn thị trường vẫn lao dốc, chưa bằng 1 nửa VinFast ở Việt Nam

Tin mới

Tin cùng chuyên mục