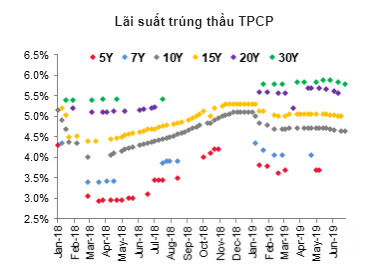

Có thời điểm lãi suất TPCP kỳ hạn 5 năm của Việt Nam ngang với mức lãi suất của trái phiếu chính phủ Mỹ

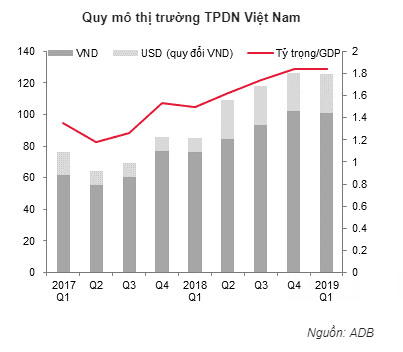

Theo báo cáo Thị trường tài chính tiền tệ của CTCP Chứng khoán SSI, thống kê của Ngân hàng Phát triển Châu Á (ADB) cho thấy tổng quy mô thị trường TPDN tại cuối Q1/2019 khoảng gần 130.000 tỷ đồng trong đó có hơn 1 tỷ USD là trái phiếu phát hành bằng ngoại tệ, tổng dư nợ trái phiếu doanh nghiệp tính trên GDP của Việt Nam ở mức 1,8%, tuy còn thấp so với các nước trong khu vực nhưng liên tục tăng trong những năm gần đây.

Nhóm ngân hàng thương mại vẫn luôn là chủ thể phát hành lớn nhất. Trong nửa đầu năm 2019, các NHTM phát hành là 30.450 tỷ đồng, chiếm khoảng hơn 40% tổng lượng phát hành. Kỳ hạn phát hành chủ yếu là 2-3 năm với lãi suất dao động từ 6,3-7,0%/năm, mức lãi suất khá thấp so với lãi suất huy động tiền gửi. Trái phiếu kỳ hạn này được tính vào phát hành giấy tờ có giá và sẽ giúp tăng tỷ trọng vốn huy động trung và dài hạn của các ngân hàng.

Bối cảnh lịch sử trước đây khiến nền kinh tế dựa nhiều vào hệ thống ngân hàng nhưng bằng khung pháp lý cùng các điều kiện thuận lợi, kênh trái phiếu đang được trả lại vai trò như một công cụ hữu ích huy động vốn trung dài hạn với lãi suất ổn định.

Nguồn: SSI Retail Research

Thiên thời, địa lợi, nhân hòa cho thị trường trái phiếu doanh nghiệp

Theo ông Đỗ Ngọc Quỳnh, Tổng Thư ký Hiệp hội thị trường trái phiếu Việt Nam – VBMA, thị trường trái phiếu doanh nghiệp năm ngoái có bước tăng trưởng ấn tượng, thậm chí vượt cả lượng phát hành trái phiếu Chính phủ. Nguyên nhân thúc đẩy thị trường trái phiếu trong nửa đầu năm là việc các định chế tài chính, nhất là ngân hàng thương mại, tận dụng mức lãi suất thấp thời gian này để phát hành.

Con số tăng trưởng ấn tượng này là nhất thời hay thực sự là một xu hướng? Chia sẻ với Trí thức trẻ, Tổng thư ký VBMA cho rằng quy mô thị trường trái phiếu Việt Nam trên GDP còn nhỏ so với các nước Asean trong khi nền kinh tế đang trong chu kỳ phát triển tốt nhất kể từ khi tái cấu trúc.

"So tương quan quy mô với các nước Asean phát triển, thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn rất thấp. Trong khi dư nợ trái phiếu doanh nghiệp Việt Nam đạt hơn 10% GDP thì tỷ lệ này tại Thái Lan, Malaysia lên đến trên 40% GDP. Tăng trưởng trong thời gian qua là những con số rất ấn tượng nhưng là so với chính chúng ta khi ở một mặt bằng rất thấp. Còn so với tổng dư nợ tín dụng ngân hàng, trong tổng thể nền kinh tế, việc sử dụng kênh trái phiếu vẫn còn tương đối hạn chế và còn dư địa lớn", ông Quỳnh nhận định.

Nếu như trước đây định hướng nền kinh tế Việt Nam chạy theo chiều rộng, chú trọng nhiều vào quy mô hay tốc độ tăng trưởng GDP thì nay đã từng bước dịch chuyển sang chiến lược phát triển chiều sâu, tập trung tái cấu trúc cả 3 mảng: đầu tư công, DNNN, thị trường tài chính và hướng dần đến nâng cao chất lượng tăng trưởng bền vững hơn.

"Người đầu tư trái phiếu là đầu tư công cụ nợ thời hạn dài tối thiểu trên 1 năm đến 30 năm nên họ là người đầu tư vào vĩ mô, tương lai trong dài hạn. Do vậy, người mua trái phiếu trước hết đặt cược niềm tin vào tương lai phát triển của nền kinh tế", ông Quỳnh nhấn mạnh. Chính các yếu tố vĩ mô này tạo được niềm tin cho các nhà đầu tư trái phiếu.

Việt Nam đã phát hành thành công trái phiếu kỳ hạn 30 năm cho thấy niềm tin của nhà đầu tư (nguồn đồ thị: SSI Retail Research)

"Một thực tế là các chỉ số vĩ mô của nền kinh tế Việt Nam nhìn chung đều tốt lên kể từ năm 2011 với lạm phát giảm tốc, lãi suất giảm liên tục, đồng nội tệ ổn định nhờ năng lực thực chất của nền kinh tế tăng lên.

Cán cân thương mại cũng chuyển từ thâm hụt sang thặng dư nhờ xuất siêu. Thu hút đầu tư nước ngoài vào thị trường ghi nhận kết quả tích cực nhiều năm liền giúp cán cân vốn trên cả thị trường trái phiếu lẫn cổ phiếu đều tốt. Các cán cân thành phần tích cực giúp cán cân thanh toán thặng dư cùng với việc thực thi hiệu quả chính sách giảm đô la hóa của Ngân hàng nhà nước đã góp phần quan trọng giúp không những ổn định tỷ giá mà còn tăng được đáng kể dự trữ ngoại tệ. Môi trường kinh tế ngày càng thuận lợi cho các doanh nghiệp sản xuất kinh doanh, đặc biệt là khuyến khích kinh doanh bài bản, dài hạn thay vì ngắn hạn như trước đây ", ông Quỳnh chia sẻ.

Lãi suất trái phiếu ngày càng thấp nhờ kinh tế vĩ mô ổn định

Môi trường vĩ mô ổn định hơn, các loại chi phí đối với doanh nghiệp thấp hơn từ lạm phát, lãi suất, tỷ giá…đã giúp nền kinh tế duy trì tốc độ tăng trưởng cao dần.

Sau một thời gian chấp nhận đặt chỉ tiêu tăng trưởng GDP chậm lại để thực hiện tái cấu trúc, nền kinh tế hiện đã dần lấy lại tốc độ tăng trưởng GDP với chất lượng hoàn toàn khác, vĩ mô ổn định, năng lực cạnh tranh cải thiện từ đó tạo ra niềm tin cho các nhà đầu tư cả trong và ngoài nước.

Theo ông Quỳnh, thị trường trái phiếu phát triển cũng có thể được xem là một trong các chỉ số đo lường niềm tin của nhà đầu tư. Khi có được nhiều niềm tin, Chính phủ, doanh nghiệp sẽ phát hành trái phiếu ngày càng thành công về quy mô, lãi suất ngày càng thấp, kỳ hạn ngày càng dài, nền tảng nhà đầu tư ngày càng đa dạng.

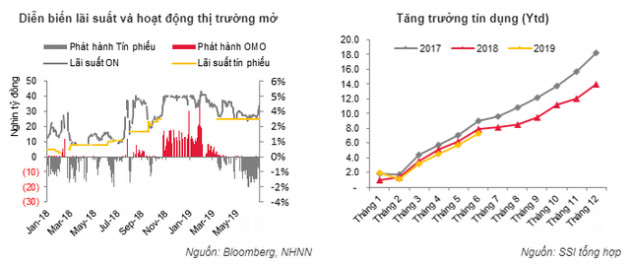

Diễn biến lãi suất trên thị trường liên ngân hàng (Nguồn: SSI)

Và thực tiễn cũng đã chứng minh. Ông Quỳnh cho biết kỳ hạn phát hành trái phiếu chính phủ bình quân trong năm 2017-2018 đã lên đến mức 12 -13 năm, lần đầu Chính phủ đã phát hành được trái phiếu kỳ hạn lên tới 30 năm trong khi trước đây 5 năm còn khó. Lãi suất trái phiếu Chính phủ Việt Nam cũng ngày càng thấp, thậm chí có thời điểm lãi suất TPCP kỳ hạn 5 năm của Việt Nam được giao dịch trên thị trường thứ cấp ngang với mức lãi suất của trái phiếu chính phủ Mỹ cùng kỳ hạn.

Nhận định về xu hướng trong thời gian tới đây, Tổng thư ký VBMA nhận định mặc dù bối cảnh quốc tế còn nhiều biến động, thách thức khó lường nhưng nền kinh tế Việt Nam vẫn được đánh giá là đang có xu hướng tiếp tục phát triển cao so với mặt bằng chung của nền kinh tế quốc tế. Vì vậy, các thành phần trong nền kinh tế sẽ có niềm tin để tiếp tục góp vốn kinh doanh lớn hơn, bài bản hơn.

" Với tốc độ phát triển kinh tế được dự báo sẽ tiếp tục duy trì đà tăng trưởng ổn định thì động lực cho phát hành trái phiếu sẽ vẫn còn tiếp tục được duy trì và nguồn cung trái phiếu từ phía Nhà nước và khu vực tư nhân cũng sẽ vẫn tiếp tục xu hướng ổn định và tăng." ông Quỳnh cho hay. Còn từ phía cầu, ông cũng tin tưởng với tốc độ phát triển này, thị trường trái phiếu sẽ vẫn tiếp tục thu hút được đầu tư.

Nhìn lại quá trình phát triển của thị trường Việt Nam, ông Quỳnh cũng cho rằng đây là thời điểm tương đối thiên thời địa lợi nhân hòa. Không có thị trường, đất nước nào tự dưng phát triển mà mỗi thị trường và đất nước đều phải có lịch sử hình thành và đi qua các giai đoạn phát triển khác nhau.

Khung pháp lý cho thị trường trái phiếu doanh nghiệp hiện đã ngày càng hoàn thiện với sự ra đời của Nghị định 163, tiếp theo là là Luật chứng khoán sửa đổi theo hướng thuận lợi, rõ ràng, minh bạch hơn nhằm hướng đến chuẩn mực phát triển cao hơn. Cơ sở hạ tầng cho sự phát triển của thị trường cũng đã và đang được đẩy mạnh xây dựng, hoàn thiện.

Thời gian qua, nhờ sự ổn định của các yếu tố vĩ mô, thị trường TPCP của Việt Nam đã trở thành một trong các thị trường có chỉ số thanh khoản tốt nhất châu Á và đã hình thành tương đối tốt đường cong lãi suất chuẩn (bench mark) để làm nền tảng cho thị trường trái phiếu doanh nghiệp phát triển.

Một hạ tầng khác là việc hình thành và hoạt động của các công ty xếp hạng tín nhiệm hiện đã có khung pháp lý rõ ràng theo Nghị định 88. Ông Quỳnh cho biết hiện nay VBMA cũng đang xúc tiến điều phối các hội viên hợp tác thành lập một công ty xếp hạng tín nhiệm và hi vọng từ nay đến cuối năm sẽ có thêm tối thiểu 1 công ty định hạng tín nhiệm mới ra đời bên cạnh 1 công ty đã nhận được giấy phép hiện tại. Tuy nhiên, ông Quỳnh cho rằng với doanh nghiệp trong lĩnh vực đặc thù này không phải cứ có giấy phép là kinh doanh được bởi dịch vụ họ bán là "uy tín", "chất xám". Để phát triển hệ thống phương pháp luận phục vụ cho việc xếp hạng một cách khoa học, minh bạch, chuẩn mực và tạo được niềm tin, sự chấp nhận của thị trường thì cũng cần thiết phải có quá trình chuẩn bị.

Trả lại đúng bản chất của kênh huy động vốn

Mỗi công cụ tài chính hay kênh huy động vốn đều có đặc điểm, điều kiện riêng có nhất định, từ đó phù hợp với từng loại nhu cầu vốn cho các mục đích, giai đoạn đầu tư kinh doanh khác nhau. Kênh huy động vốn qua phát hành cổ phiếu có thể giúp doanh nghiệp huy động được vốn dài hạn, ổn định, tạo dựng được nền tảng nhà đầu tư đa dạng. Đổi lại doanh nghiệp phải chịu áp lực về việc pha loãng quyền kiểm soát cũng như mức áp lực chi trả cổ tức cao hơn so với mức lãi vay qua các kênh vay ngân hàng hay phát hành trái phiếu vì rủi ro của nhà đầu tư cổ phiếu cao hơn.

Đối với kênh vay vốn ngân hàng, thường thì các ngân hàng thương mại huy động được vốn ngắn hạn nên mạnh về cho vay vốn lưu động, có thời hạn ngắn hoặc cho vay kỳ hạn dài nhưng có cấu trúc lãi suất thả nổi. Việc vay vốn một ngân hàng cũng hạn chế mở rộng nền tảng nhà đầu tư trong dài hạn cho doanh nghiệp. Trong khi đó, kênh huy động vốn qua phát hành trái phiếu lại mang đến cho Doanh nghiệp nguồn vốn dài hạn, ổn định có thể lên đến 5 - 10 năm với cấu trúc lãi suất cố định cạnh tranh trong cả kỳ hạn vay đồng thời cũng giúp tạo dựng nền tảng các nhà đầu tư đa dạng vì trái phiếu được phát hành theo hình thức dựng sổ hoặc bán ra công chúng. Vì vậy, việc phân tích lựa chọn kênh huy động vốn phù hợp với chiến lược cũng như nhu cầu đầu tư kinh doanh để hình thành một cấu trúc nguồn vốn hiệu quả kết hợp hài hòa giữa các kênh huy động là một trong các yếu tố rất quan trọng giúp doanh nghiệp tiết kiệm chi phí vốn, nâng cao năng lực cạnh tranh.

Trong các năm gần đây, thị trường vốn đã dần phát triển đa dạng và đã hình thành các điều kiện cần thiết để đưa các kênh huy động vốn về đúng bản chất. Cụ thể, các ngân hàng thương mại theo chủ trương của NHNN sẽ áp dụng chặt hơn tỷ lệ vốn ngắn hạn cho vay trung dài hạn. Năng lực cung cấp trung dài hạn của NHTM sẽ giảm, đồng nghĩa, kênh trái phiếu sẽ được các doanh nghiệp tìm đến khi có nhu cầu vốn dài hạn.

Khung pháp lý được đưa vào để làm nhiệm vụ phân nhánh, cấu trúc lại toàn bộ thị trường mà thực tế là sắp xếp lại đúng trật tự theo đặc thù từng kênh huy động vốn.

Việt Nam đang duy trì được tốc độ tăng trưởng bất chấp bối cảnh quốc tế nhiều biến động tạo niềm tin thu hút nhà đầu tư nước ngoài. Mặt bằng lạm phát và lãi suất thấp cũng đang kích thích doanh nghiệp huy động vốn để phát triển. Lãi suất thậm chí còn có thể tiếp tục ổn định nhờ những tín hiệu từ việc Fed cắt giảm lãi suất. Các yếu tố này là điều kiện để Việt Nam có một môi trường thuận lợi thúc đẩy sự phát triển của thị trường trái phiếu, thu hút các nhà đầu tư quan tâm đến tính ổn định dài hạn.

Xem thêm

- Giá bạc hôm nay 6/1: duy trì mức ổn định

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

- "Đo" áp lực đáo hạn trái phiếu 4 tháng cuối năm

- Ngành ngân hàng vẫn "thống trị" lượng trái phiếu phát hành trong tháng 8

- Bất động sản đối mặt với áp lực trái phiếu đáo hạn

- Ngân hàng tiếp tục đẩy mạnh huy động vốn qua kênh trái phiếu doanh nghiệp trong tháng 7

- Ngân hàng mua trái phiếu doanh nghiệp: Loạt quy định mới có hiệu lực từ ngày 12/8

Tin mới

Tin cùng chuyên mục