Cuộc đại tu của ngân hàng Goldman Sachs dưới thời CEO David Solomon

Không lâu sau khi trở thành giám đốc điều hành của Goldman Sachs vào năm 2018, David Solomon đã yêu cầu một chiếc máy bay riêng.

Đó là một yêu cầu gây tranh cãi. Các ông chủ ngân hàng Goldman Sachs theo truyền thống thường tránh phô trương. Khi các giám đốc điều hành cần sử dụng máy bay riêng, họ thuê từ công ty NetJets. Solomon thì tính toán rằng thời gian ông mất do chuyến bay bị hoãn khiến ngân hàng mất tiền và đội ngũ của Goldman bắt đầu tiến hành phân tích chi phí - lợi nhuận. Cuối cùng, mọi chuyện đã kết thúc theo cách Solomon muốn: Ngân hàng đã đặt mua hai máy bay phản lực Gulfstream. Một nguồn tin cho biết Solomon thậm chí đã tham gia vào cả việc lựa chọn trang trí cho 2 chiếc máy bay.

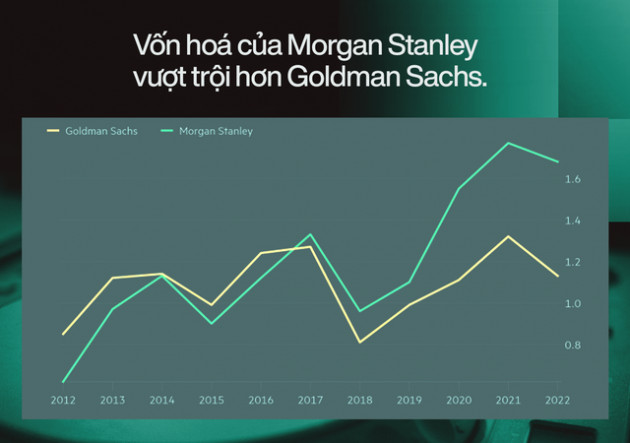

Với hành động kể trên, ông chủ mới của Goldman đang gửi đi một tín hiệu. Ông ấy muốn làm mọi thứ khác đi, và theo cách riêng của mình. Công ty mà Solomon đảm nhiệm vị trí dẫn dắt vẫn là một trong những nền tảng của ngân hàng đầu tư và thương mại, nhưng họ cần phải hơn thế nữa. Định giá thị trường chứng khoán của Goldman tụt hậu so với các công ty cùng ngành như Morgan Stanley, vốn kiếm được phần lớn doanh thu từ các hoạt động kinh doanh ổn định hơn, tạo ra phí như quản lý quỹ.

Sứ mệnh của Solomon là phát triển các nguồn thu nhập mới và "thúc đẩy doanh thu lâu dài hơn".

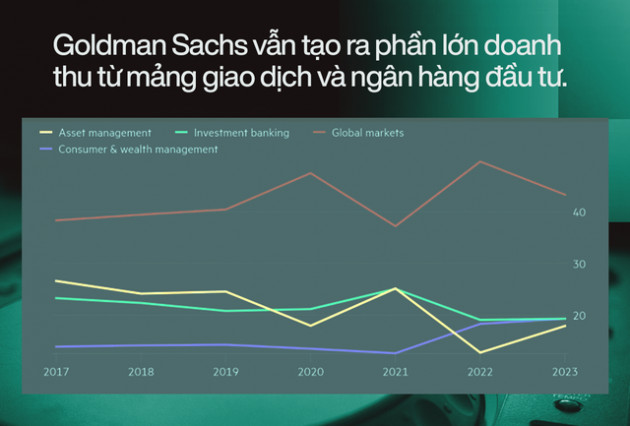

Tuy nhiên, mặc dù Solomon đã đầu tư hàng tỷ USD vào các lĩnh vực kinh doanh như ngân hàng tiêu dùng, quản lý tài sản và dịch vụ giao dịch, có rất ít thay đổi trong cơ cấu doanh thu của Goldman kể từ những ngày của CEO trước đó là Lloyd Blankfein. Ngân hàng thương mại và đầu tư vẫn chiếm thị phần của Goldman.

Những thách thức của Goldman đặc biệt rõ rệt trong lĩnh vực tài chính bán lẻ. Sáu năm sau khi thành lập ngân hàng tiêu dùng trực tuyến của riêng mình, có tên là Marcus, Goldman vẫn chưa cho biết khi nào hoạt động này sẽ thu được lợi nhuận. Những người quen thuộc với vấn đề này cho biết ban lãnh đạo hiện đang tiến hành xem xét các kế hoạch chi tiêu của các bộ phận.

Ngày càng nhiều nhà phân tích Phố Wall tự hỏi liệu cách duy nhất để Solomon thực sự thay đổi Goldman là thông qua việc mua lại hay không. Bước đi này nếu được thực hiện thì nhiều khả năng là làm theo sự dẫn dắt của Morgan Stanley, công ty đã thay đổi cơ cấu kinh doanh sau cuộc khủng hoảng tài chính năm 2008 với việc mua lại nhà quản lý tài sản Smith Barney, sàn giao dịch trực tuyến ETrade và nhà quản lý tài sản Eaton Vance.

Christian Bolu, nhà phân tích ngân hàng tại Autonomous Research cho biết: "Sự chuyển đổi thực sự sẽ rất khó khăn về mặt tổ chức".

Cho đến nay, Solomon đã lấn sân sang mặt trận mua lại, với các giao dịch bao gồm trả 2,2 tỷ USD cho công ty tài chính tiêu dùng GreenSky có trụ sở tại Atlanta và 1,6 tỷ euro cho chi nhánh quản lý đầu tư của công ty bảo hiểm Hà Lan NN Group.

Theo hầu hết các thước đo, nhiệm kỳ của Solomon cho đến nay có vẻ như là một thành công: Goldman đã mang lại lợi nhuận kỷ lục và chứng kiến giá cổ phiếu đạt mức cao kỷ lục vào năm ngoái. Nhưng những cột mốc quan trọng này phần lớn là nhờ vào các hoạt động kinh doanh ngân hàng đầu tư và thương mại kế thừa từ trước với những con số đáng kinh ngạc.

Trên một trong những thước đo quan trọng mà Phố Wall quan tâm - tỷ lệ giá/giá trị sổ sách, một chỉ số so sánh giá cổ phiếu của một công ty với giá trị tài sản của nó để cho biết giá trị thực - hoạt động của ngân hàng vẫn ổn định và tốt đứng sau các đối thủ lớn của Mỹ.

Nếu mục tiêu chiến lược của Solomon là thuyết phục các nhà đầu tư bên ngoài rằng Goldman là một sự cá cược ổn định, thì ông vẫn còn một số việc phải làm. Sau gần 4 năm đảm nhiệm, "Goldman mới" của ông ấy trông vẫn rất giống với "người cũ".

Solomon, 60 tuổi, đã thành công trong mảng đòn bẩy tài chính và trở thành lãnh đạo hàng đầu với danh tiếng là nhà quản lý thẳng thắn và có xu hướng cắt giảm chi phí.

Solomon và chủ tịch ngân hàng, John Waldron, 53 tuổi, đều đến công ty cách đây hơn hai thập kỷ từ Bear Stearns, một đối thủ ngân hàng đầu tư kém uy tín hơn.

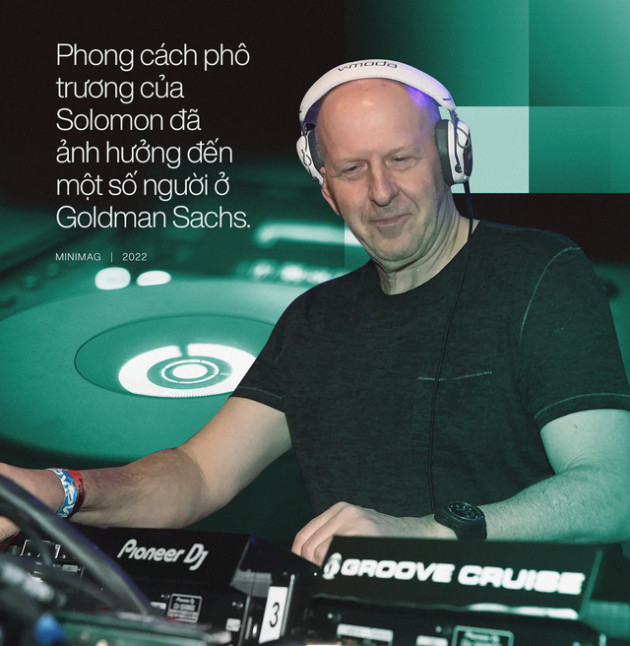

Sự nghiệp nổi tiếng của Solomon còn được tạo dấu ấn với tư cách là một DJ của lễ hội âm nhạc và xuất hiện trên chương trình truyền hình Billions và trong bộ phim tài liệu Netflix gần đây của Jennifer Lopez. Tất cả những điều đó khiến Solomon trở thành một vị lãnh đạo một ngân hàng đặc biệt.

Tại ngày hội dành cho nhà đầu tư đầu tiên của ngân hàng vào tháng 1/2020, Solomon và Waldron đã vạch ra chiến lược đa dạng hóa mới. Trong khi xây dựng các mảng kinh doanh kế thừa từ trước, ông đã vạch ra trọng tâm vào bốn lĩnh vực tăng trưởng: Ngân hàng tiêu dùng, dịch vụ giao dịch, quản lý tài sản (huy động vốn từ các nhà đầu tư và quản lý chúng với một khoản phí) và quản lý tài sản (tư vấn cho khách hàng về khoản đầu tư của họ). Solomon cũng đã cắt giảm 1 tỷ USD chi phí và thúc đẩy sự hợp tác nội bộ nhiều hơn theo thần chú "OneGS".

Kỳ vọng về sự thay đổi ở Goldman đặc biệt cao trong quản lý tài sản - nơi họ có khoảng 2,5 tỷ USD tài sản đang được giám sát, bao gồm tiền do Goldman quản lý cũng như các tài sản khác của khách hàng. Goldman hy vọng sẽ tăng phí hàng năm của mình trong những lĩnh vực đó lên hơn 10 tỷ USD vào năm 2024, tăng từ khoảng 6 tỷ USD vào năm 2019.

Chiến lược của Solomon là xây dựng dựa trên sức mạnh lịch sử của Goldman. Trong lĩnh vực quản lý tài sản, Solomon đang thu hẹp các khoản đầu tư tư nhân bằng cách sử dụng vốn của ngân hàng và ưu tiên quản lý các quỹ của bên thứ ba, vốn hứa hẹn thu nhập từ mức phí ổn định hơn.

Trong lĩnh vực ngân hàng giao dịch - Goldman hy vọng sẽ khai thác được danh sách liên hệ công ty rộng lớn của mình để phát triển. Mặc dù mục tiêu doanh thu 750 triệu USD vào năm 2024 là ít ỏi, nhưng ngân hàng giao dịch hứa hẹn lợi nhuận ổn định và không yêu cầu Goldman phải nắm giữ số lượng vốn lớn.

Gerard Cassidy, một nhà phân tích ngân hàng tại RBC Capital Markets cho biết: "Bạn phải cho Solomon 5 sao cho tầm nhìn và triển vọng về những gì anh ấy muốn làm và cách anh ấy muốn thay đổi ngân hàng. Nhưng với bất kỳ ngân hàng nào, không chỉ là Goldman, để thực sự kết hợp loại thay đổi như vậy, không thể thực hiện được một cách tự nhiên".

Mắt xích yếu nhất trong chiến lược đa dạng hóa của Goldman là ngân hàng tiêu dùng, một trong bốn trụ cột tăng trưởng duy nhất không có lãi. Goldman ra mắt mảng kinh doanh tiêu dùng vào năm 2016, đặt tên là Marcus theo tên người sáng lập ngân hàng, Marcus Goldman.

Marcus đã đi qua một loạt các nhà lãnh đạo. Harit Talwar, người đứng đầu đầu tiên của bộ phận tiêu dùng và là cựu giám đốc thẻ Hoa Kỳ tại Discover, đã được thay thế vào năm 2021 bởi cấp phó lâu năm Omer Ismail. Tuy nhiên, ông đã đột ngột rời Goldman để chuyển sang một công ty tài chính được Walmart hậu thuẫn. Marcus hiện được điều hành bởi Peeyush Nahar, người đã gia nhập Goldman vào năm ngoái, trước đó từng làm việc tại Uber và Amazon.

Dưới thời Solomon, bộ phận quản lý tài sản và người tiêu dùng kết hợp được điều hành bởi Tucker York và Stephanie Cohen. Trong đó, Cohen giám sát hoạt động của mảng người tiêu dùng và York dành nhiều thời gian hơn cho việc quản lý tài sản.

Ngành kinh doanh tiêu dùng ít nhất đã thành công trong việc tích lũy hơn 100 tỷ USD tiền gửi, cung cấp cho Goldman nguồn vốn chi phí thấp mà ngân hàng ước tính sẽ tiết kiệm hàng chục triệu USD mỗi năm. Vào năm 2021, các nguồn bao gồm tài khoản tiết kiệm, các khoản vay bán lẻ và quan hệ đối tác thẻ tín dụng với Apple và General Motors đã mang lại doanh thu 1,5 tỷ USD, một con số mà ngân hàng hy vọng có thể đạt 4 tỷ USD vào năm 2024.

Rủi ro quy định trong lĩnh vực tài chính tiêu dùng cũng được nêu rõ trong tháng này khi Goldman tiết lộ rằng cơ quan quản lý tài chính tiêu dùng của Mỹ đang điều tra cách thức họ quản lý các tài khoản tại hoạt động kinh doanh thẻ tín dụng của mình.

Việc nhấn mạnh vào sự thay đổi không tạo ra nhiều khác biệt về cách doanh nghiệp kiếm tiền. Năm Solomon tiếp quản, Goldman kiếm được 62% doanh thu từ ngân hàng đầu tư và thị trường toàn cầu. Vào năm 2022, các nhà phân tích dự báo rằng hai bộ phận này sẽ cung cấp gần 69% doanh thu, giảm xuống khoảng 62% vào năm 2023.

Goldman cho rằng các hoạt động kinh doanh thu phí như quản lý tài sản có thể biến động trong thời kỳ suy thoái và duy trì rằng các hoạt động giao dịch của Goldman có thể mang lại lợi nhuận khổng lồ bất kể môi trường như thế nào.

Việc này được nhấn mạnh vào quý trước khi bộ phận giao dịch vượt qua các thị trường đầy biến động để tạo ra nhiều doanh thu hơn ba đơn vị khác của Goldman cộng lại. Trong quý thứ hai, Goldman kiếm được nhiều tiền hơn từ ngân hàng đầu tư và báo cáo doanh thu giao dịch tăng vọt hơn bất kỳ đối thủ nào.

Phần doanh thu mà Goldman kiếm được từ ngân hàng đầu tư cũng có khả năng bị ảnh hưởng, do lạm phát và suy thoái kinh tế toàn cầu đang rình rập đã tạo ra một môi trường lạnh giá cho hoạt động giao dịch.

Việc tạo ra quá nhiều doanh thu từ các hoạt động không thể đoán trước như giao dịch trên thị trường tài chính và tư vấn cho các công ty về các giao dịch đã không gây ấn tượng với các nhà đầu tư.

Một phần nhiệm vụ của Solomon cũng là hiện đại hóa văn hóa của Goldman và tiếp tục từ danh tiếng "bậc thầy của vũ trụ" của ngân hàng. Chẳng hạn, nó đã thực hiện các chương trình khuyến mãi đa dạng hơn cho các cấp đối tác của mình và đưa ra quy định về trang phục thoải mái hơn.

Tuy nhiên, hình ảnh công ty hướng ngoại mới đi kèm với việc đẩy mạnh hoạt động ngân hàng tiêu dùng không phù hợp với sở thích của tất cả mọi người tại Goldman - và cũng không phải là phong cách cá nhân hào nhoáng của riêng Solomon.

Goldman hiện đang tài trợ cho đội đua Công thức 1 của McLaren như một phần trong nỗ lực xây dựng thương hiệu của Fiona Carter, giám đốc tiếp thị của ngân hàng mà Solomon đã tuyển dụng vào năm 2020 từ AT&T. Chi tiền cho mối quan hệ đối tác đã khiến một số người tại ngân hàng không hài lòng khi ngân hàng này cảnh báo về khả năng cắt giảm việc làm. Một nhân viên ngân hàng Goldman Sachs cho biết: "Thực hiện quan hệ đối tác với McLaren là điều khó nghe".

Quản lý tài năng của ngân hàng - một công việc mà một số người tại Goldman ví như một nhà sản xuất ở Hollywood - đã chứng tỏ sự thách thức đối với Solomon. Mặc dù Goldman từ lâu đã tự hào về băng ghế lãnh đạo dự bị đáng kể của mình, nhưng họ đã bị ảnh hưởng bởi một số sự ra đi đáng kể - bao gồm các chủ ngân hàng cấp cao Gregg Lemkau, Stephen Scherr và Eric Lane. Solomon cũng đã chịu những lời phàn nàn về các chính sách trở lại làm việc của ông, với việc công ty đang tìm cách đưa nhiều nhân viên trở lại văn phòng năm ngày một tuần.

Phong cách phô trương của Solomon đã ảnh hưởng đến một số người ở Goldman. Theo những người quen thuộc với vấn đề này, sự nghiệp DJ của ông ấy - niềm đam mê mà ông ấy phát triển khi thực hiện một thỏa thuận tài chính cho một khách sạn ở Las Vegas vào năm 2008 - đã thu hút sự giám sát của ban giám đốc.

Một số thành viên trong hội đồng quản trị của Goldman nói với ông ấy rằng họ không hài lòng về quyết định của ông vào năm 2019 để biểu diễn tại Tomorrowland, một lễ hội âm nhạc của Bỉ.

Solomon cũng xin lỗi hội đồng quản trị của Goldman sau khi DJ tại một sự kiện năm 2020 ở khu nghỉ mát Hamptons của New York bị chỉ trích vì đã vi phạm các quy tắc giãn cách xã hội trong đại dịch Covid-19.

Nhưng sự chú ý không làm ông ấy chậm lại. Mùa hè năm nay, Solomon, người đã hứa quyên góp thu nhập từ nỗ lực làm DJ của mình cho tổ chức từ thiện, lên đường biểu diễn tại Lollapalooza, một lễ hội âm nhạc kéo dài 4 ngày ở Chicago với sự tham dự của hàng trăm nghìn người. Goldman từ chối bình luận về việc liệu Solomon có đi máy bay phản lực của công ty đến Chicago hay không.

Solomon đã lên sân khấu ở Grant Park vào ngày 29/7 sau khi tổ chức một cuộc gặp với các nhân viên của Goldman tại Chicago và gặp gỡ một số khách hàng. Mặc một chiếc áo phông đen, Solomon chiêu đãi đám đông bằng bản phối lại bài hát có tựa đề: Learn To Love Me.

Nguồn: Financial Times

- Từ khóa:

- Goldman sachs

- Ngân hàng đầu tư

- David solomon

Xem thêm

- Giá vàng đạt 3.000 USD/ounce, phá đỉnh mọi thời đại

- Giá vàng có kéo dài chuỗi tăng kỷ lục đến năm 2025?

- Goldman Sachs: ‘vàng vẫn là chân ái’

- Goldman Sach: Fed có thể sẽ không tăng lãi suất sau vụ sập ngân hàng SVB

- 'Tổn thất’ của Goldman Sachs: ‘Át chủ bài’ bất ngờ nghỉ việc, dù không phải CEO nhưng hưởng lương chẳng thua kém

- Chuyện gì đang xảy ra ở ngân hàng hàng đầu nước Mỹ: Lợi nhuận giảm một nửa, kế hoạch tham vọng không thành, liên tiếp gặp bê bối

- WSJ: Chủ tịch ngân hàng Trung Quốc mất tích bí ẩn bị bắt từ tháng 2

Tin mới

Tin cùng chuyên mục