Cuộc đua huy động đến hồi gay cấn: Thêm 2 ngân hàng lớn nhập cuộc nâng mạnh lãi suất

Chỉ còn nửa tháng nữa là hết năm 2017 và 2 tháng nữa là đến Tết Nguyên đán, cũng chính là thời điểm các ngân hàng bước vào mùa kinh doanh cao điểm. Khắp nơi nơi đều thấy các ngân hàng đồng loạt “ra quân” nhằm đẩy nhanh tốc độc tăng tiền gửi, tiền vay, các sản phẩm thẻ và dịch vụ tài chính khác. Trong đó, vấn đề huy động vốn được triển khai rầm rộ hơn cả bởi các chương trình khuyến mãi quảng cáo rầm rộ và “đánh” luôn cả vào lãi suất.

Nếu như hồi đầu tháng 11, BIDV là ngân hàng lớn đầu tiên khơi mào cho làn sóng tăng lãi suất, thì sau đó nhiều ngân hàng cũng có sự điều chỉnh theo với biên độ nhỏ và dè dặt. Song đến nay, hai ngân hàng lớn nhất trong nhóm cổ phần tư nhân là VPBank và Sacombank lại cho thấy những động thái vô cùng mạnh mẽ.

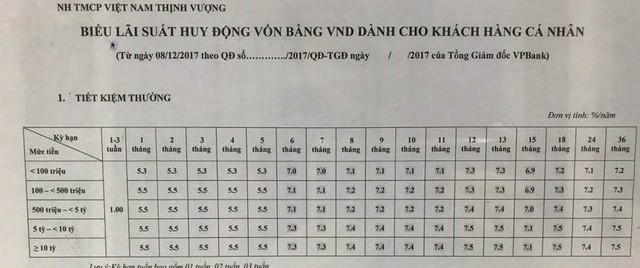

Theo đó, VPBank nâng lãi suất ở tất cả các kỳ hạn thêm ít nhất là 0,3 điểm phần trăm và nhiều nhất là 0,6 điểm phần trăm và các mức lãi suất khác nhau tùy thuộc số tiền gửi của khách hàng, áp dụng từ ngày 8/12.

Cụ thể, với các khoản tiền dưới 100 triệu đồng, VPBank áp dụng lãi suất 5,3% cho các kỳ hạn từ 1 tháng đến 5 tháng nhưng cứ trên 100 triệu thì được lãi suất là 5,5%/năm. Lãi suất này cao hơn hẳn so với mức 5%/năm áp dụng trước ngày 8/12.

Kỳ hạn 6 tháng được VPBank điều chỉnh tăng mạnh nhất, từ 6,4% lên 7%/năm cho khoản tiền dưới 100 triệu và dao động từ 7,1 đến 7,4%/năm cho khoản tiền lớn hơn. Kỳ hạn từ 6 tháng trở lên được VPBank chào mời lãi suất ít nhất là 7%/năm và nhiều nhất là 7,5%/năm.

Ngoài ra ngân hàng này còn có chứng chỉ tiền gửi với lãi suất lên đến 8,7%/năm.

Theo một cán bộ VPBank, biểu lãi suất của ngân hàng này đã thay đổi tới lần thứ 2 trong vòng hơn 2 tuần trở lại đây.

“Lãi suất điều chỉnh tăng là tất yếu theo xu hướng của các ngân hàng dịp cuối năm. Hơn nữa chúng tôi cũng cần gia tăng vốn để cho vay trong mùa cao điểm tín dụng” – một lãnh đạo cấp khối của VPBank chia sẻ với người viết.

Biểu lãi suất huy động của VPBank được điều chỉnh tăng khá mạnh, nhất là ở kỳ hạn 6 tháng

(Trong hình là biểu lãi suất tại VPBank Vũ Trọng Phụng)

Trong khi đó tại Sacombank, ngân hàng này cũng vừa điều chỉnh lãi suất từ ngày hôm qua 12/12, trong đó kỳ hạn 1 tháng giữ nguyên, kỳ hạn 2 tháng tăng thêm 0,2 điểm phần trăm từ 5,1% lên 5,3%/năm, kỳ hạn 3 tháng tăng thêm 0,1 điểm lên 5,5% - ngang với kỳ hạn 4 tháng và 5 tháng.

Tiền gửi kỳ hạn từ 6 tháng đến 8 tháng ở Sacombank tăng từ 6% lên 6,2% trong khi các kỳ hạn dài hơn đến dưới 12 tháng tăng thêm 0,4 điểm so với trước lên 6,4%/năm. Các kỳ hạn 1 năm trở lên được áp dụng lãi suất cao từ 7,05% đến 7,4%/năm, đặc biệt nếu khách hàng có 500 tỷ trở lên gửi kỳ hạn 13 tháng thì lãi suất là 7,6%/năm.

Cách đây 1 tháng, BIDV cũng thu hút sự chú ý của thị trường với việc tăng mạnh tới 0,5 điểm phần trăm lãi suất các kỳ hạn ngắn. Nhưng sau đó vài ngày, ngân hàng này lại bất ngờ điều chỉnh giảm hàng loạt các kỳ hạn ngắn trên website, cơ bản về ngang mức lãi suất của VietinBank, Agribank và Vietcombank.

Tuy nhiên khảo sát thực tiễn của người viết tại một số phòng giao dịch, chi nhánh của ngân hàng này thì lãi suất vẫn áp dụng như mức tăng thêm trước đó, tức là 4,8%/năm cho kỳ hạn 1 tháng và 2 tháng; 5,2%/năm cho kỳ hạn tiếp theo đến dưới 6 tháng; 9 tháng là 5,7%/năm và các kỳ hạn dài hơn từ 12 tháng trở lên là 6,9%/năm. Các mức lãi suất này của BIDV là cao nhất trong nhóm ngân hàng có vốn Nhà nước chi phối, trong đó cách biệt rất xa so với Vietcombank và Agribank ở kỳ hạn 1 tháng (hai ngân hàng kia lãi suất 1 tháng và 2 tháng là 4,2- 4,3% trong khi BIDV là 4,8%/năm).

Một chuyên gia chuyên theo dõi thị trường tiền tệ chia sẻ, việc các ngân hàng nâng lãi suất thời điểm này không có gì lạ, một phần bởi cầu vốn, phần nữa là thanh khoản căng thẳng nhất thời, và “cuộc đua” này sẽ còn gay cấn hơn nữa trong thời gian từ nay đến Tết nguyên đán. Ngoài lãi suất, các ngân hàng sẽ cạnh tranh hút khách bằng các chương trình khuyến mãi hấp dẫn để thu hút người gửi tiền.

Trong khi đó trao đổi với người viết, TS. Trần Hoàng Ngân, chuyên gia tài chính ngân hàng, thành viên Tổ tư vấn kinh tế của Thủ tướng cho biết, sự điều chỉnh của vài ngân hàng kể trên chưa thể khẳng định gì về xu hướng và nguyên nhân cụ thể, thị trường cần phải được theo dõi thêm.

Nhưng một điều có thể nhìn thấy ngay đó là lãi suất tăng chỉ mang tính cục bộ và có yếu tố mùa vụ. “Dịp cuối năm người dân thường có nhu cầu chi tiêu lớn, ngoài ra nhu cầu vay để phục vụ cho dịp Tết cũng cao. Những điều này cũng chính là nguyên nhân đẩy GDP quý cuối năm thường cao hơn các quý khác” – ông Ngân nói về tính mùa vụ của dòng vốn.

Cũng theo TS. Trần Hoàng Ngân, thị trường cần được theo dõi thêm vài ngày nữa, trong đó có cả cuộc họp của Fed tối nay 13/12 về lãi suất xem họ sẽ hành động ra sao. Nếu Fed nâng lãi suất thì điều đó chắc chắn sẽ tác động tới thị trường tài chính tiền tệ nói chung, nhưng với Việt Nam thì sẽ không ảnh hưởng nhiều bởi chúng ta đang có nền tảng rất tốt.

“Áp lực lên lãi suất và cả tỷ giá lúc này là không đáng kể vì chúng ta đang kiểm soát tốt lạm phát ở dưới 4%, GDP chắc chắn sẽ đạt 6,7% cùng kho dự trữ ngoại hối cao kỷ lục sẽ là lực đỡ chống lại các cú sốc nếu có” – TS. Ngân trả lời cho câu hỏi của người viết rằng liệu Fed nâng lãi suất có gây áp lực tăng đến mặt bằng lãi suất cũng như tỷ giá của Việt Nam thời gian tới hay không.

Xem thêm

- Chiếc iPhone gập đầu tiên sẽ có tên là "iPhone Fold"?

- Super Cub Lite liệu có thể 'gây sốt' tại thị trường Việt Nam khi Honda chính thức khai tử xe 50cc từ tháng 5/2025?

- Thị trường ngày 1/4: Giá vàng ghi nhận quý tăng mạnh nhất kể từ năm 1986, dầu tăng 3%

- ShopeeFood: "Mix & Match" ẩm thực và giải trí, chạm đúng gu giới trẻ

- Rice Go! & Japan Best Food hợp tác đưa cơm nắm chuẩn Nhật đến tay người Việt

- Hành trình Shopee xây ‘bệ phóng’ đưa hàng Việt vươn xa

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng