Cuộc sống hàng ngày của người Mỹ bị ảnh hưởng như thế nào khi Fed hạ lãi suất?

Trong cuộc sống hàng ngày, người Mỹ bị ảnh hưởng bởi lãi suất khá nhiều. Họ phải trả lãi cho vay về các khoản vay để mua ô tô, số dư thẻ tín dụng và thế chấp. Họ có được tiền lãi, ít nhất là một chút, từ số tiền tiết kiệm gửi ngân hàng.

Về cơ bản, các quan chức Cục Dự trữ Liên bang (Fed) đã không hề tác động vào những khoản lãi suất đó khi thông báo về việc giảm 25 điểm cơ bản - lần đầu tiên trong vòng 10 năm. Khoản lãi suất cắt giảm đó là lãi suất của các quỹ liên bang - đây là khoản mà các ngân hàng và định chế tài chính tính cho nhau đối với các khoản vay rất ngắn hạn.

Hầu hết người tiêu dùng không thực hiện việc đi vay qua đêm, nhưng những động thái của Fed vẫn ảnh hưởng đến lãi suất đi vay và tiết kiệm mà họ thực hiện hàng ngày.

Ảnh hưởng không hẳn sẽ đến trực tiếp hay ngay lập tức, bởi vậy người tiêu dùng không phải thức dậy vào ngày thứ Năm và nhận thấy những khoản lãi suất khiến họ hài lòng đã thay đổi, giảm 25 điểm cơ bản. Thực ra, có bằng chứng chắc chắn rằng động thái của Fed đã khiến một số mức lãi suất chủ chốt của các khoản mà người tiêu dùng chi trả.

Một trong những ảnh hưởng lớn nhất của việc này mà bạn có thể không thấy đó là: khởi đầu của tình trạng suy thoái. Nếu động thái này có hiệu quả, thì nền kinh tế có thể được ngăn chặn khỏi sự suy thoái hay những tác động khác gây tổn hại cho người lao động và người tiêu dùng.

Đây là những tác động ảnh hưởng đến cuộc sống hàng ngày từ việc hạ lãi suất.

Tài khoản tiết kiệm

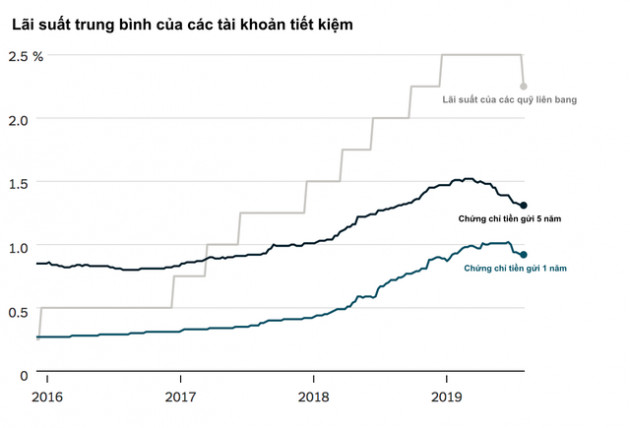

Khi Fed giữ lãi suất ở gần mức 0 trong vài năm kể từ khủng hoảng tài chính năm 2008, với kỳ vọng thúc đẩy tăng trưởng và việc làm, về cơ bản thì không có động cơ tài chính nào để khách hàng gửi tiết kiệm ở một ngân hàng. Gần cuối năm 2015, chứng chỉ tiền gửi trung bình 1 năm mang lại lợi nhuận hàng năm chỉ là hơn 0,25%, theo Bankrate.com.

Kể từ đó, các quan chức Fed đã thực hiện 9 lần nâng lãi suất, với 25 điểm cơ bản mỗi lần. Động thái này đã thúc đẩy việc gửi tiền tiết kiệm, dù cũng không nhiều. Lợi suất trung bình 1 năm đã vượt tăng 1% vào năm nay. Nhưng lại giảm đáng kể từ khi đó, cũng như lợi suất trung bình 5 năm của chứng chỉ tiền gửi. Xu hướng vẫn có thể tiếp tục diễn ra.

Khách hàng tiết kiệm đang mong đợi mức lợi nhuận cao hơn có thể sẽ cân nhắc sử dụng tài khoản tiết kiệm online - nhiều trường hợp vẫn mang lại lợi nhuận từ 2-2,5%. Một số tài khoản yêu cầu số dư tối thiểu, nhưng đôi khi chỉ cần 1 USD.

Các khoản thế chấp

Nếu bạn vay tiền để mua một ngôi nhà hồi năm ngoái, thì may mắn đã không mỉm cười với bạn. Tháng 11, khi Fed gần như kết thúc chu kỳ nâng lãi suất, thì lãi suất trung bình đối với khoản thế chấp 30 năm là 5%. Đến nay, con số trên đã giảm xuống còn 3,75%.

Greg McBride, nhà phân tích tài chính của Bankrate.com, cho biết rằng đà giảm này đi liền với dự đoán Fed sẽ hạ lãi suất, và đối với người tiêu dùng, đó có lẽ là tác động lớn nhất đối với họ trong con đường chính sách của Fed. McBride nói: "Lãi suất vay thế chấp gắn liền với lãi suất dài hạn, do đó họ có thể tiếp tục thực hiện động thái vừa rồi. Bất kỳ sự thay đổi nào đối với lãi suất vay thế chấp sẽ gắn liền với triển vọng của tương lai."

Nhìn vào lịch sử, lãi suất vay thế chấp không phải ở mức quá cao để giảm xuống. Trong nửa thế kỷ qua, lãi suất thế chấp trung bình 30 năm chưa bao giảm xuống dưới mức 3,3%.

Các khoản đi vay và các khoản chi

Có một loại lãi suất đã được tăng số điểm phần trăm tương đương với lãi suất quỹ liên bang trong vài năm qua là điều người tiêu dùng Mỹ có thể mong muốn nó ở mức thấp hơn: lãi suất trung bình đối với nợ thẻ tín dụng. Hiện tại đang ở gần 18% và không như lãi suất tiết kiệm hay thế chấp, nó lại không giảm trong những tháng gần đây. Điều này có nghĩa là họ cũng không nên kỳ vọng nó sẽ giảm ngay lập tức sau khi Fed hạ lãi suất vào thứ Tư.

Lãi suất vay mua ô tô đã tăng kể từ năm 2016, nhưng lại giảm nhẹ vào năm nay. Sau khi đạt đỉnh ở gần 5% vào cuối năm ngoái, lãi suất trung bình đối với khoản vay 5 năm cho một chiếc ô tô mới là dưới 4,75%, theo Bankrate.com. Cũng như lãi suất trên thẻ tín dụng, lãi suất vay mua ô tô không phải lúc nào cũng đi cùng chiều với Fed: đã giảm vào năm 2016 dù Fed nâng lãi suất.

Những mức lãi suất đó giúp lý giải một phần tại sao các nhà kinh tế không dự đoán rằng việc Fed hạ lãi suất là đủ để thay đổi thói quen chi tiêu của người tiêu dùng. McBride cho hay: "Tác động đến ngân sách hộ gia đình ở một lần hạ lãi suất là không đáng kể, sẽ không thể thúc đẩy các hoạt động tiêu dùng."

Công việc

Đương nhiên, trong phạm vi cuộc sống tài chính, những gì người Mỹ phải chi trả để đi vay thường chỉ đóng một vai trò nhỏ trong những câu hỏi cơ bản về số tiền họ có thể làm và kiếm được. Những câu hỏi đó đường như xuất hiện trong đầu các quan chức Fed khi họ hạ lãi suất.

John Williams, chủ tịch Fed New York, cho biết 2 tuần trước rằng: "Cách tốt nhất là thực hiện các biện pháp phòng ngừa, hơn là chờ đợi thảm hoạ xảy ra rồi mới làm." Nói một cách khác, bằng cách hạ lãi suất, lần này và một lần nữa vào mùa thu, các nhà hoạch định chính sách đang nỗ lực giảm rủi ro về việc hàng triệu người Mỹ có thể bị thất nghiệp. Họ có gắng ngăn chặn viễn cảnh thị trường việc làm bị tổn hại bằng cách thúc đẩy nền kinh tế một chút.

Xem thêm

- Nga phá vỡ kỷ lục về dự trữ vàng, đạt hơn 2.300 tấn đứng thứ 5 thế giới

- Ukraine mang đến Việt Nam hơn 1 triệu tấn hàng mà thế giới đang khan hiếm: Nhập khẩu tăng mạnh hơn 800%, trở thành nhà cung cấp lớn nhất cho nước ta

- Quyết không xuất khẩu sang Mỹ, "vũ khí tối thượng" của Nga tìm ngay được khách sộp, tăng mua gấp 3 lần

- Từng hứa hẹn trở thành cứu tinh khí đốt cho châu Âu, quốc gia này bất ngờ ‘quay xe’ tìm đến Mỹ để nhập hàng giá rẻ, sản lượng trong nước liên tục thiếu hụt

- Trung Quốc vừa 'mở khóa' kho báu siêu khủng chứa hơn 1.000 tấn vàng, nguy cơ làm rung chuyển thị trường vàng thế giới

- Thị trường ngày 22/11: Giá dầu và vàng tăng, cà phê cao nhất 13 năm

- Sau VF 8, VinFast chính thức bàn giao những chiếc VF 9 đầu tiên đến khách hàng tại Mỹ

Tin mới

Tin cùng chuyên mục