Đã có những “thảng thốt”, nhưng trái phiếu doanh nghiệp là xu hướng tất yếu

Sở Giao dịch Chứng khoán Hà Nội vừa công bố tình hình phát hành riêng lẻ trái phiếu doanh nghiệp (TPDN) 6 tháng đầu năm 2020. Dữ liệu cho thấy, xu hướng tăng trưởng mạnh mẽ trong năm 2019 tiếp tục thể hiện, ngay cả trong bối cảnh có ảnh hưởng của dịch Covid-19.

Cụ thể, tổng cộng đã có 818 đợt phát hành của 130 doanh nghiệp, với tổng giá trị phát hành đạt 156,32 nghìn tỷ đồng, tương đương với khoảng 6,7 tỷ USD, trong nửa đầu năm nay.

So với cùng kỳ 2019, tốc độ tăng trưởng ghi nhận lên tới gần 50%, thậm chí có thể sẽ còn cao hơn do các thông tin phát hành vẫn được công bố và cập nhật sau đó.

Tính toán của Công ty Chứng khoán Sài Gòn (SSI) cho thấy, tổng lượng TPDN lưu hành ước khoảng 783.000 tỷ đồng, tương đương 12,8% GDP lũy kế 12 tháng gần nhất. Quy mô thị trường TPDN Việt Nam tăng trưởng bình quân tới 45%/năm giai đoạn từ 2017 đến 6 tháng năm 2020.

Và với kết quả trên, quy mô thị trường này đã vượt xa mục tiêu 7% GDP vào năm 2020 mà Chính phủ từng tính toán trước đây.

Vì sao tăng trưởng mạnh mẽ?

Mặc dù liên tục tăng trưởng nhanh, đặc biệt hai năm gần đây, nhưng thị trường TPDN Việt Nam vẫn được xem còn mới. Cũng chính những nhân tố mới đã kích thích sự mở rộng mạnh mẽ.

TPDN đã có thâm niên hàng chục năm trên thị trường Việt Nam. Nó cũ với các ngân hàng thương mại (NHTM) - đối tượng nắm giữ chủ yếu và truyền thống. Nhân tố mới và kích thích ở đây khi thị trường này có thêm các chủ thể khác tham gia.

Báo cáo năm 2018 của Công ty Chứng khoán VCBS từng lưu ý rằng: đã có sự chuyển dịch nắm giữ TPDN sang các công ty bảo hiểm và quỹ đầu tư. Đây cũng là một cú hích chính yếu, khi làn sóng dịch chuyển cơ cấu danh mục thể hiện do cơ hội đầu tư vào trái phiếu Chính phủ (TPCP) không còn hấp dẫn như trước.

Thực tế, từ năm 2016 sang 2017, rồi đặc biệt trong 2019 và nửa đầu 2020, lãi suất TPCP liên tục giảm mạnh và sâu. Nếu như khoảng 5 năm trước, TPCP kỳ hạn 10 năm phải căng lãi suất lên cỡ 7%/năm để huy động thành công, thì đến 2019 và hiện chỉ còn quanh 2,7%/năm.

Nói cách khác, TPDN trở thành một điểm đến mới trong nhu cầu đa dạng danh mục đầu tư của các tổ chức tài chính. Nguồn cung cũng gia tăng nhanh chóng.

Nhìn lại, giai đoạn trên cũng là yêu cầu đặt ra căng thẳng trong thực hiện chính sách siết dần giới hạn dùng vốn ngắn hạn cho vay trung dài hạn tại các NHTM. Nguồn tín dụng trung dài hạn trở nên hạn hẹp, hoặc phải đánh đổi với lãi vay cao. Nhiều doanh nghiệp sử dụng công cụ trái phiếu, tạo hàng như một giải pháp, phản ứng tạo cung trên thị trường, đặc biệt ở lĩnh vực bất động sản.

Thêm nữa, một thị trường hiện đại hơn dần hình thành. Mô hình ngân hàng kết nối đầu tư, các quỹ đầu tư trái phiếu, công ty chứng khoán bảo lãnh thanh khoản… phát triển dần. Ở đây, sức hút đối với sự tham gia của nhà đầu tư cá nhân bắt đầu thể hiện.

Từ một sản phẩm gần như tuyệt đối chỉ dành cho tổ chức, TPDN những năm gần đây đã mở rộng sang nhóm khách hàng cá nhân. Tỷ trọng nắm giữ của họ qua thị trường sơ cấp đã lên tới 9,4% cuối năm 2019, rồi tăng mạnh lên khoảng 27% nửa đầu năm nay. Quy mô đó còn lớn hơn nhiều nếu thống kê thêm tỷ trọng thứ cấp, các tổ chức mua qua sơ cấp rồi phân phối lại cho nhà đầu tư cá nhân.

Nhà đầu tư cá nhân - nhân tố mới đã và đang góp thêm lực đẩy cho xu hướng mở rộng mạnh mẽ của thị trường TPDN.

Nhiều yếu tố đang hậu thuẫn

Như trên, TPDN trở thành một điểm đến trong nhu cầu đa dạng danh mục đầu tư, khi lãi suất TPCP kém hấp dẫn. Chênh lệch lãi suất ở đây cũng chính là lực hút các nhà đầu tư cá nhân.

Theo thống kê của SSI, tính bình quân gia quyền theo giá trị phát hành năm 2019, lãi suất TPDN trung bình toàn thị trường là 8,8%/năm. Song, trong 2019 và hiện nay có khá nhiều TPDN lãi suất từ 10-11%/năm, cao hơn nhiều so với lãi suất tiền gửi ngân hàng.

Trong đó, một cấu phần phát hành lớn, chiếm lớn nhất tại nhiều thời điểm thống kê, là trái phiếu của các NHTM. Chênh lệch lãi suất ở đây hấp dẫn, trong khi mức độ rủi ro được so sánh như gửi tiền ở chính ngân hàng - nhà phát hành trái phiếu.

Chênh lệch lãi suất cũng chính là điểm đang hậu thuẫn cho TPDN. Hậu thuẫn này có nền tảng là thanh khoản hệ thống NHTM đang dồi dào, dự báo tiếp tục thuận lợi trong 6 tháng cuối năm khi NHNN duy trì chính sách tiền tệ nới lỏng thận trọng, chưa kể khả năng cơ quan này trở lại mua vào ngoại tệ và tạo thêm nguồn tiền cung ứng. Trong khi đó, tín dụng tăng trưởng thấp và chậm.

Những diễn biến trên đã và đang được cụ thể hóa bằng đà sụt giảm của lãi suất huy động VND. Chênh lệch có lợi cho lãi suất TPDN theo đó càng tạo thêm sức hút nhà đầu tư.

Nhìn gần thêm một chút nữa, tháng 10/2020 cũng đang đến - thời điểm thực hiện hạ thêm một nấc giới hạn dùng vốn ngắn hạn cho vay trung dài hạn của các NHTM. Nguồn cung trái phiếu và sự sôi động dự báo sẽ nối tiếp, khi các NHTM cũng có nhu cầu sử dụng công cụ này để cân đối vốn đầu vào trung dài hạn… Tuy nhiên, có khả năng NHNN sẽ lùi mốc hẹn siết lại này thêm 6 tháng hoặc 1 năm.

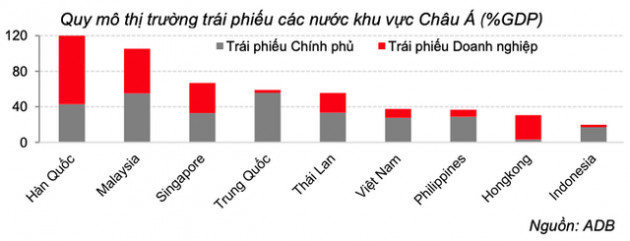

Dữ liệu so sánh tại thời điểm tháng 9/2019, TPDN chiếm tỷ trọng lớn tại các thị trường phát triển như Hàn Quốc, Singapore, Hồng Kông...

Mạnh mẽ nhưng còn sơ khởi, xu hướng mở rộng là tất yếu

Từ trong năm 2019, trước xu hướng tăng trưởng mạnh mẽ của thị trường TPDN, Bộ Tài chính đã lên tiếng cảnh báo rủi ro tiềm ẩn, nhất là đối với sự tham gia của nhà đầu tư cá nhân.

Năm 2020, sau quý I xu thế mở rộng tiếp tục thể hiện, có hơi hướng mạnh hơn, Bộ Tài chính liên tiếp có thêm cảnh báo.

Tuy vậy, ngay cả khi đã đạt quy mô khoảng 12,8% GDP, trong một báo cáo đầu năm nay, khối phân tích của SSI vẫn cho rằng thị trường TPDN Việt Nam mới chỉ ở giai đoạn sơ khởi.

Bởi lẽ, cân đối thị trường tài chính Việt Nam vẫn như “đảo ngược” so với các thị trường phát triển. Cụ thể, tại các thị trường phát triển, tỷ lệ tín dụng trên GDP thấp, ngược lại tỷ lệ trái phiếu trên GDP áp đảo; còn tại Việt Nam thì ngược lại với chênh lệch quá lớn.

Theo thống kê của Ngân hàng Phát triển châu Á (ADB), tổng quy mô thị trường trái phiếu Việt Nam (gồm cả TPCP và TPDN) tại 30/9/2019 là 95,37 tỷ USD, tương đương 37,6% GDP - là mức tương đương với Philippines nhưng còn cách khá xa Trung Quốc, Thái Lan (xấp xỉ 60% GDP). Các nước càng phát triển thì tỷ trọng kênh trái phiếu trên GDP càng lớn như Nhật Bản là 214% GDP, Hàn Quốc là 120% GDP...

Đặt trong tương quan đó, SSI cho rằng, thị trường trái phiếu, đặc biệt là TPDN, mở rộng là xu hướng tất yếu và phù hợp để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính.

Đi cùng xu thế này, TPDN tạo một kênh dẫn vốn trung dài hạn, giảm tải gánh nặng đáp ứng từ hệ thống NHTM - những đầu mối chủ yếu cung cấp dịch vụ tài chính, thanh toán và cho vay ngắn hạn bổ sung vốn lưu động cho các doanh nghiệp mà thôi.

Huy động và cho vay luôn tiềm ẩn rủi ro, đặc biệt ở nhu cầu trung dài hạn. Với xu thế phát triển mạnh mẽ trên, TPDN đang từng bước bóc tách bớt rủi ro ra khỏi bảng cân đối của các NHTM, trở thành một phân khúc mới theo khẩu vị rủi ro của các chủ thể tham gia thị trường.

Tuy nhiên, sự phát triển nhanh của thị trường TPDN hiện nay tiềm ẩn những rủi ro nhất định. Như trên, Bộ Tài chính đã liên tiếp khuyến cao.

Và vừa qua, Chính phủ đã ban hành Nghị định 81, với những quy định chặt chẽ hơn về điều kiện phát hành, cơ chế thông tin và minh bạch, tần suất và quy mô phát hành, quy định kiểm toán…, để một mặt bắt nhịp và uốn nắn thị trường phát triển lành mạnh và bền vững, mặt khác tăng cường khung khổ bảo đảm an toàn hơn cho nhà đầu tư.

- Từ khóa:

- Trái phiếu doanh nghiệp

- Thị trường tài chính

- Sở giao dịch chứng khoán

- Tốc độ tăng trưởng

- Chứng khoán sài gòn

- Ngân hàng thương mại

- Công ty bảo hiểm

Xem thêm

- Giá bạc ngày 26/12: duy trì đà tăng nhẹ

- Báu vật quốc gia từ Brazil liên tục đổ bộ Việt Nam: Chi hơn 2 tỷ USD gom hàng, nước ta nhập khẩu đứng thứ 3 thế giới

- Online Friday 2024: Hàng nghìn voucher giảm giá, hàng Việt sánh vai cùng thương hiệu toàn cầu

- Một mỏ vàng của Việt Nam đang được Mỹ, Trung Quốc, Campuchia liên tục săn đón: Nước ta có sản lượng hơn 20 triệu tấn, các đại bàng liên tục rót vốn đến đầu tư

- Ông Trump theo đuổi mục tiêu "3-3-3" ưu tiên khoan nhiều dầu, OPEC+ "toát mồ hôi" sợ đánh mất thị phần vào tay Mỹ?

- Thắng lớn tại các thị trường trọng điểm, "báu vật tỷ USD" của Việt Nam xác lập mục tiêu 48 tỷ USD trong năm 2025

- 6 tháng, Ngân hàng Nhà nước bán ra hơn 13 tấn vàng: Vì sao người Việt vẫn "mê" vàng đến thế?

Tin mới

Tin cùng chuyên mục