Đâu là thách thức hàng đầu đối với ngành ngân hàng năm 2022?

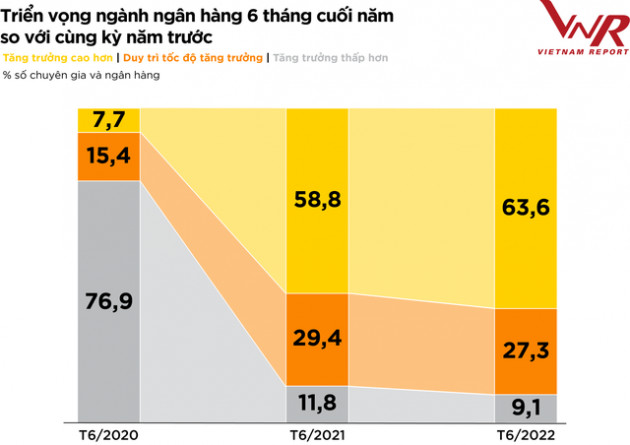

Trong báo cáo về ngành ngân hàng mới phát hành, Vietnam Report dẫn khảo sát các chuyên gia và ngân hàng cho biết, "bóng đen" của đại dịch đã lùi dần, nhường chỗ cho bức tranh tươi sáng của ngành ngân hàng trong 6 tháng cuối năm 2022. Cụ thể, 63,6% số chuyên gia và ngân hàng dự báo tăng trưởng của ngành cao hơn cùng kỳ năm trước, tăng nhẹ so với mức năm ngoái (58,8%).

Khoảng 9,1% số chuyên gia và ngân hàng tỏ ra thận trọng với triển vọng ngành, đáng chú ý, con số này được cho là rất tích cực nếu so sánh với thời điểm đại dịch lan rộng và phủ bóng đen lên hầu khắp các nền kinh tế, khiến cho 76,9% số chuyên gia và ngân hàng lo ngại về suy giảm tăng trưởng (tháng 6/2020).

Nguồn: Vietnam Report, Tổng hợp Khảo sát chuyên gia và ngân hàng, tháng 6/2020, tháng 6/2021 và tháng 6/2022

Những gam màu sáng trong bức tranh triển vọng ngành ngân hàng

Tăng trưởng tín dụng phục hồi mạnh mẽ. Tín dụng tính đến ngày 09/6/2022 tăng gần 8,2% so với thời điểm đầu năm và 17,1% so với cùng kỳ năm 2021. Phần lớn chuyên gia và ngân hàng tham gia khảo sát của Vietnam Report dự báo tăng trưởng tín dụng cả năm 2022 có thể đạt mức trên 14%, trong đó, cho vay bán lẻ tiếp tục là động lực chính. Theo đánh giá của các chuyên gia, cho vay tiêu dùng ở Việt Nam hiện còn khá khiêm tốn so với các nước trong khu vực, điều này cho thấy dư địa tăng trưởng rất lớn.

Tiền gửi tăng trở lại. Lãi suất huy động huy động neo ở mức thấp, các kênh đầu tư thay thế và thu nhập cá nhân suy giảm đã gây áp lực cho tăng trưởng huy động vốn trong giai đoạn 2020-2021. Tuy nhiên, cuộc đua lãi suất bắt đầu "nóng" khoảng 3 tháng trở lại đây. Tính tới đầu tháng 6/2022, mặt bằng lãi suất tiền gửi đã tăng đáng kể, đã có 10 ngân hàng đưa ra mức lãi suất trên 7%/năm. Lãi suất huy động tăng khiến tiền gửi nhàn rỗi "ồ ạt" quay lại ngân hàng. Khảo sát của Vietnam Report cho thấy 81,8% huy động tiền gửi của các ngân hàng dự phóng sẽ tăng trưởng mạnh trong năm 2022.

Thu nhập ngoài lãi tăng trưởng tốt, chủ yếu đến từ bancassurance. 100% số chuyên gia và ngân hàng tham gia khảo sát của Vietnam Report nhận định, thu nhập từ lãi của các ngân hàng trong thời gian tới sẽ khó khăn hơn bởi chính sách quản trị rủi ro ngày càng nghiêm ngặt. Do đó, thu nhập ngoài lãi sẽ trở thành động lực thúc đẩy lợi nhuận.

CIR cải thiện nhờ chuyển đổi số. Nhờ việc số hóa hoạt động, CIR của hầu hết các ngân hàng đã giảm đáng kể trong những năm gần đây. Đại dịch đã góp phần lớn làm gia tăng tốc độ tương tác của khách hàng với các dịch vụ ngân hàng trực tuyến, điều này cuối cùng làm giảm chi phí cố định của ngân hàng. Khảo sát của Vietnam Report cho thấy, trên 54% số ngân hàng dự báo CIR năm 2022 sẽ cải thiện so với năm 2021.

Ba rủi ro của ngành ngân hàng

Trong bức tranh toàn cảnh ngành ngân hàng, bên cạnh những mảng màu sáng những "mảng xám" cũng đã bắt đầu lộ diện một cách rõ ràng hơn ở chất lượng tài sản, khi độ trễ tác động bởi COVID-19 dần rút ngắn.

Rủi ro vỡ nợ chéo từ trái phiếu bất động sản. Trong bối cảnh nguồn vốn tín dụng bị siết chặt từ cuối năm 2019, phát hành trái phiếu đã trở thành một trong những phương thức hiệu quả giúp doanh nghiệp bất động sản huy động nguồn vốn để phát triển dự án. Theo Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), tổng khối lượng phát hành trong quý I/2022 tăng khoảng 18,98% so với cùng kỳ năm 2021, đạt 56.674 tỷ đồng, trong đó, bất động sản được xem là nhóm dẫn đầu với tổng giá trị 28.581 tỷ đồng. Tuy nhiên, thời điểm hiện nay, trái phiếu bất động sản gặp nhiều biến động với hàng loạt các vụ việc có dấu hiệu vi phạm pháp luật liên quan đến phát hành trái phiếu, huy động tiền của nhà đầu tư.

Vietnam Report dẫn số liệu của FiinResearch cho biết, áp lực trả nợ đối với trái phiếu đáo hạn trong vòng 3 năm tới của các doanh nghiệp bất động sản là rất lớn. Điều này có thể gây ra rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, đặc biệt là ngân hàng. Một nửa số trái phiếu doanh nghiệp mà các ngân hàng đang nắm giữ là trái phiếu bất động sản. Do đó, các ngân hàng có thể sẽ phải đối mặt với rủi ro vỡ nợ chéo do một lượng lớn trái phiếu bất động sản của các doanh nghiệp chưa niêm yết nằm trong nhóm nợ nghi ngờ.

Nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống. Thống kê cho thấy, nợ xấu đang có xu hướng tăng khá mạnh. Do triển vọng về nợ xấu gia tăng vào năm 2022 nên từ cuối năm trước, phần lớn các ngân hàng đã tăng tỷ lệ dự phòng rủi ro để giúp cải thiện chất lượng tài sản cũng như "dự phòng" lợi nhuận cho năm nay. Xu hướng này tiếp tục được duy trì khi kết quả khảo sát của Vietnam Report chỉ ra rằng, 45,5% số ngân hàng dự kiến tiếp tục tăng trích lập dự phòng rủi ro, 36,4% số ngân hàng duy trì mức trích lập dự phòng rủi ro như năm trước và chỉ có 18,2% giảm trích lập dự phòng rủi ro. Dù vậy, tốc độ tăng trưởng trích lập dự phòng chưa tương xứng với tốc độ tăng trưởng nợ xấu khiến tỷ lệ trích lập dự phòng bao nợ xấu trung bình giảm nhẹ từ 118% hồi đầu năm xuống còn 112% khi kết thúc quý 1/2022. Tỷ lệ bao phủ nợ xấu công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14 sẽ hết hiệu lực. Theo đó, việc tăng nguồn lực dự phòng rủi ro để xử lý nợ xấu của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.

Bộ đệm an toàn vốn còn mỏng. Trong bối cảnh phát triển và hội nhập ngày càng sâu rộng, nhóm ngân hàng cần thực hiện các chuẩn mực quốc tế cao hơn như Basel II, Basel III… nhằm nâng cao năng lực quản trị rủi ro và tăng khả năng cạnh tranh với các ngân hàng trong khu vực. Một trong số những chỉ tiêu quan trọng về quản trị rủi ro là tỷ lệ an toàn vốn (CAR). Theo FiinResearch, tỷ lệ CAR của các ngân hàng Việt Nam chỉ ở mức 11,3% trong năm 2021, khá thấp so với các nước trong khu vực, và có dấu hiệu suy giảm trong quý I/2022, một số ngân hàng thương mại nhà nước lớn hầu như không đáp ứng được yêu cầu về an toàn vốn của Basel II. Tỷ lệ CAR giảm một phần là do các tổ chức tín dụng áp dụng Thông tư 41/2016/TT-NHNN tiệm cận Basel II, với yêu cầu tính tài sản có rủi ro chặt chẽ hơn, đồng thời các khoản cho vay chứng khoán, bất động sản… cũng bị áp dụng hệ số rủi ro tín dụng cao hơn. Dù vốn điều lệ của các ngân hàng tăng khá tốt trong năm 2021 thông qua hình thức phát hành cổ phiếu để trả cổ tức, nhưng theo quan sát, tốc độ tăng trưởng đã có dấu hiệu chậm lại.

Trong môi trường rủi ro tín dụng và kinh tế có nhiều biến động như hiện nay, áp lực tăng vốn đè nặng nên các ngân hàng ngày một tăng, trở thành một trong những thách thức lớn nhất đối với tăng trưởng trong năm nay của 36,4% số ngân hàng, tăng 8,6% so với năm ngoái (theo khảo sát của Vietnam Report). Theo đó, hơn 54,6% số ngân hàng cho biết tăng vốn điều lệ là nhiệm vụ trọng tâm của năm 2022, tăng đáng kể so với mức 44,4% của năm trước.

Lạm phát – Thách thức hàng đầu đe dọa tăng trưởng ngành ngân hàng trong năm 2022

Trong báo cáo mới phát hành, Vietnam Report dẫn kết quả khảo sát các chuyên gia và ngân hàng chỉ ra Top 5 thách thức cho tăng trưởng ngành ngân hàng trong năm 2022 bao gồm: (1) Nguy cơ rủi ro lạm phát; (2) Nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống; (3) Thể chế pháp luật chưa hoàn thiện với các mô hình kinh doanh mới; (4) Sự cạnh tranh trong các dự án chuyển đổi số và đa dạng hóa các sản phẩm, dịch vụ; và (5) Rủi ro công nghệ, tội phạm tài chính gia tăng.

Theo Vietnam Report, phần lớn các rủi ro đều có xu hướng gia tăng so với năm trước, trong đó, rủi ro từ lạm phát lan rộng, trở thành mối lo ngại hàng đầu của của tất cả các chuyên gia và ngân hàng. Điều này xuất phát từ bối cảnh lạm phát tại các nền kinh tế lớn trên thế giới đang ở mức cao kỷ lục buộc các ngân hàng trung ương phải tăng lãi suất.

Tại Việt Nam, Chính phủ đã thực hiện tốt việc kiềm chế lạm phát (qua việc quản lý giá đối với nhiều loại hàng hóa và dịch vụ thiết yếu). Thời gian qua, Chính phủ đã chủ động chỉ đạo quyết liệt các bộ, ngành, địa phương thực hiện đồng bộ nhiều giải pháp bình ổn giá, hạn chế những tác động tiêu cực đến phát triển kinh tế - xã hội, bình quân 5 tháng đầu năm 2022, lạm phát cơ bản tăng 1,1% so với cùng kỳ năm 2021 và thấp hơn mức CPI bình quân chung (tăng 2,25%). Như vậy so với mục tiêu kiềm chế lạm phát dưới 4% thì hiện tại dư địa không còn nhiều.

Trả lời phỏng vấn của Vietnam Report, các chuyên gia đều nhận định rằng, câu chuyện của ngành năm nay chính là câu chuyện về chính sách. Theo số liệu cập nhật của NHNN, tính đến tháng 6/2022, tăng trưởng tín dụng đã đạt 8,15% so với cuối năm 2021. Dù còn cách khá xa so với mục tiêu tăng trưởng tín dụng cả năm là 14% nhưng nhiều ngân hàng ngay từ hồi cuối tháng 5 đã đồng loạt xin được cấp thêm hạn mức (room) tín dụng. Với tốc độ tăng trưởng lớn, nếu không kiểm soát room tín dụng, áp lực lạm phát sẽ rất lớn, áp lực tăng lãi suất huy động cũng rất cao, dẫn tới lãi suất cho vay và nợ xấu tăng theo.

Theo dự báo, NHNN có thể sẽ cấp thêm hạn mức tín dụng vào cuối quý III/2022 phụ thuộc vào sức khỏe tài chính của từng ngân hàng. Thêm nữa, chính sách siết tín dụng vào mua bán bất động sản hình thành trong tương lai, hạn chế cho vay mua vàng miếng và đảo nợ… cũng ảnh hưởng nhiều đến hoạt động của ngành.

''Có thể thấy rằng, định hướng nắn dòng tiền về sản xuất kinh doanh chưa bao giờ rõ ràng như năm nay'', Vietnam Report cho hay.

- Từ khóa:

- Ngân hàng

- Ngành ngân hàng

- Lãi suất

- Lạm phát

- Nợ xấu

Xem thêm

- Giá bạc hôm nay 14/4: ổn định sau 1 tuần tăng mạnh

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng mất mốc 3.100 USD/ounce

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?