Đây là lý do vì sao Singapore là 'thiên đường khởi nghiệp' của khu vực châu Á, nơi các startup đổ xô về tìm kiếm cơ hội gọi vốn, bao gồm cả từ Việt Nam

Một thập kỷ trước, Golden Gate Ventures là một trong số các nhà đầu tư được Quỹ Nghiên cứu Quốc gia của Singapore (một cơ quan chính phủ chịu trách nhiệm nuôi dưỡng R&D) mời thành lập quỹ mạo hiểm để kích thích lĩnh vực khởi nghiệp.

Ngày nay, Golden Gate Ventures nằm trong số những người chơi ban đầu còn lại trong nỗ lực biến Singapore trở thành một môi trường giống như Thung lũng Silicon, thu hút các công ty khởi nghiệp trong khu vực.

"Singapore và Golden Gate Ventures là những mảnh ghép phù hợp – chúng tôi mang lại sự kết nối với hệ sinh thái khởi nghiệp toàn cầu. Singapore là nguồn cung cấp nhân tài sâu rộng và chính sách khởi nghiệp đẳng cấp thế giới", Vinnie Lauria – đồng sáng lập của quỹ đầu tư mạo hiểm nói với Nikkei.

Ông nói thêm: "Singapore có phẩm chất độc đáo giống như Thung lũng Silicon mà tôi chưa từng thấy ở bất cứ nơi nào trên toàn cầu, bao gồm Trung Quốc và Tel Aviv, một quần thể nhân tài đa dạng trên khắp thế giới. Ngay cả khi các thị trường như Việt Nam dẫn đầu về tốc độ tăng trưởng khởi nghiệp, Singapore sẽ tiếp tục đóng vai trò kết nối của mình cho khu vực".

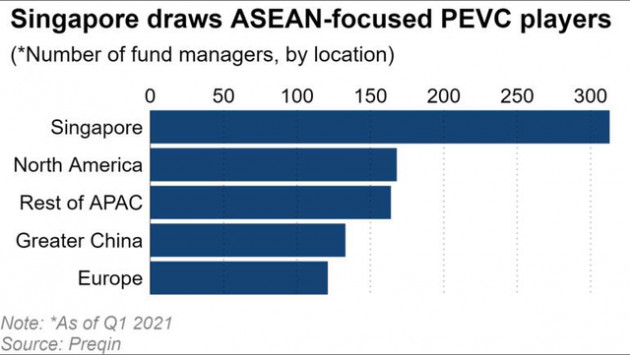

Singapore đang gặt hái thành quả của việc trở thành mối nối giữa các công ty khởi nghiệp và khả năng tiếp cận vốn. Singapore đang đi trước những quốc gia khác trong khu vực Đông Nam Á và cường quốc về công nghệ như Trung Quốc trong việc thu hút các nhà quản lý quỹ tìm kiếm cơ hội trong các công ty phát triển nhanh của khu vực.

Các nhà quan sát cũng chỉ ra, pháp quyền mạnh mẽ và mức sống cao, mặc dù đắt đỏ của Singapore là những yếu tố thu hút các doanh nhân đến với quốc gia này.

Singapore có mật độ công ty cổ phần tư nhân cao nhất thế giới và các công ty đầu tư mạo hiểm tập trung vào nhóm này, theo số liệu của Preqin (Mỹ).

Có tới 313 nhà quản lý quỹ tiếp xúc với các PEVC (Private Equity Venture Capital) của khu vực Asean có trụ sở tại Singapore trong quý đầu năm, tăng 18,3% so với cùng kỳ năm trước. Con số này gần gấp đôi so với 164 của phần còn lại khu vực châu Á – Thái Bình Dương (không bao gồm Đông Nam Á và Trung Quốc) và 168 tại khu vực Bắc Mỹ trong cùng giai đoạn.

Danh sách các nhà quản lý quỹ tập trung vào Asean của Singapore gấp đôi so với 133 của Trung Quốc đại lục và 121 tại châu Âu trong quý đầu năm, theo Preqin.

"Là một thành viên quan trọng của Asean, Singapore là một trung tâm quan trọng, do đó là điểm đến hấp dẫn với các nhà quản lý quỹ hoạt động trong khu vực", Ee Fai Kam, người đứng đầu hoạt động châu Á của Preqin cho biết.

"Một thập kỷ trước, hệ sinh thái đầu tư mạo hiểm ở Singapore đang trong giai đoạn phát triển ban đầu, chỉ có một số nhà quản lý quốc tế và trong nước. Ngày nay, Singapore được coi là trung tâm đầu tư mạo hiểm của Asean và khu vực APAC rộng lớn hơn".

Các chính sách chào đón của Singapore đối với các công ty PEVC đã thúc đẩy các nhà quản lý quỹ trong nước phát triển như nấm sau mưa. Năm ngoái, Singapore đã giới thiệu VCC, một cấu trúc công ty mới dành cho các quỹ đầu tư.

Các chuyên gia chỉ ra rằng cấu trúc VCC có yêu cầu về vốn thấp hơn, đồng thời miễn giảm thuế và linh hoạt khi giải ngân vốn cho các cổ đông, một đặc điểm hấp dẫn đối với các nhà đầu tư mạo hiểm.

Sanket Sinha, người đứng đầu bộ phận quản lý tài sản của Lighthouse Canton cho biết: "Với sự ra đời của VCC, sự hấp dẫn của Singapore với tư cách là cơ quan tài phán quản lý quỹ tăng lên đáng kể". Ông nói thêm rằng, trong khi các quốc gia khác có lợi thế nhờ sự hiện diện của các doanh nghiệp lớn hơn và các công ty công nghệ, từ góc độ quản lý quỹ, Singapore cung cấp nhóm giải pháp tốt hơn nhiều.

Singapore và các nhà quản lý quỹ được thiết kế để đáp ứng với làn sóng gia tăng hoạt động PEVC trong khu vực từ sự phục hồi kinh tế hậu COVID-19.

Giá trị các thương vụ của Đông Nam Á đạt mức 11,7 tỷ USD trong nửa đầu năm, theo báo cáo của DealStreetAsia. Con số này vượt qua mức 8,5 tỷ USD của cả năm ngoái và 8,8 tỷ USD trong năm 2019.

Có thể lấy ví dụ các thương vụ hàng đầu trong quý 2 như đầu tư vào công ty khởi nghiệp phân tích bán lẻ Trax (Singapore), chuỗi bán lẻ VinCommerce và nền tảng bán lẻ tiêu dùng CrownX (Việt Nam).

Trax đã huy động được hơn 640 triệu USD trong vòng Series E từ BlackRock, SoftBank Vision Fund.

Trong lĩnh vực cổ phần tư nhân, thương vụ của VinCommerce trị giá 410 triệu USD, với SK South East Asia Investment là nhà đầu tư. Trong khi thương vụ của CrownX trị giá 400 triệu USD từ các nhà đầu tư Alibaba Group và Baring Private Equity Asia.

Trong khi các nhà quản lý quỹ bị thu hút đến Singapore, các nhà đầu tư tổ chức để mắt đến các cơ hội ở Đông Nam Á dường như vẫn thích đặt trụ sở tại các cường quốc công nghệ khác. Theo Preqin, có 330 công ty hoạt động trong lĩnh vực PEVC của Asean có trụ sở tại Bắc Mỹ. Châu Âu có 133 công ty và phần còn lại của châu Á – Thái Bình Dương không bao gồm Đông Nam Á và Trung Quốc có 150 công ty. Ngược lại, Singapore chỉ có 37 nhà đầu tư tổ chức tập trung vào Asean, con số này vẫn nhiều hơn bất kỳ quốc gia nào khác trong khu vực và lớn hơn Trung Quốc.

"Mỹ là một trong những nền kinh tế sôi động nhất thế giới với một số nhà đầu tư lâu đời nhất có trụ sở tại đó, vì vậy không có gì ngạc nhiên khi có số lượng lớn các nhà đầu tư tiếp cận PEVC ở Asean", Aris Wong – Giám đốc điều hành tại BMS Group Asia nói.

Tuy nhiên, căng thẳng chính trị giữa Mỹ và Trung Quốc có thể thúc đẩy Singapore tiếp tục trở thành điểm đến ưu tiên cho hoạt động PEVC nhắm vào Asean, bà nói.

"Liên quan đến một số lĩnh vực nhất định như công nghệ, nơi chúng tôi đang chứng kiến sự can thiệp ngày càng gia tăng của chính phủ Trung Quốc và Mỹ, Singapore cũng đại diện cho một sự lựa chọn ổn định về chính trị, trung lập và an toàn hơn để vốn toàn cầu có thể tiếp cận các cơ hội tại châu Á".

- Từ khóa:

- Công ty khởi nghiệp

- Khu vực Đông nam Á

- Singapore

- Thiên đường khởi nghiệp

- Quỹ đầu tư mạo hiểm

- Pevc

Xem thêm

- Thế giới sắp đổ 40.000 tỷ USD để "đãi mỏ vàng" khổng lồ mới: Việt Nam không ngoại lệ!

- Trứng và thịt gia cầm Việt Nam chính thức được cấp phép vào Singapore

- Singapore tăng mạnh nhập khẩu hàng Việt Nam: Đâu là sản phẩm khiến đảo quốc này đặc biệt ưa chuộng?

- Một quốc gia châu Á đang trở thành ‘mỏ vàng’ mới nổi cho xe sang: Lamborghini cháy hàng đến năm 2027, độ tuổi trung bình mua Maybach dưới 38

- Lý do giá vàng thế giới tăng không cản nổi

- Một mặt hàng của Việt Nam sắp được cấp ‘visa’ vào Singapore, 90% nguồn cung quốc gia này phụ thuộc vào nhập khẩu

- Thái Lan sắp thành 'sân nhà' của BYD: 3 ba xe điện bán ra có 1 xe của BYD

Tin mới

Tin cùng chuyên mục