Đến hẹn lại lên, ngân hàng lại ôm nỗi lo thanh khoản

Cùng khoảng thời gian này nhưng vào năm ngoái, lãi suất trên thị trường liên ngân hàng vẫn ở mức khá thấp. Lãi suất qua đêm chỉ ở khoảng 1-1,5%/năm, kỳ hạn 1 tháng khoảng 2%/năm, kỳ hạn 3 tháng khoảng 4,5%/năm. Trong khi đó, hiện nay, lãi suất qua đêm cập nhật đến ngày 22/11 đã lên sát 5%/năm, trong khi các kỳ hạn 1 tháng trở lên đã vượt 5%/năm, cao nhất là kỳ hạn 6 tháng có lãi suất gần 6%/năm.

Theo BVSC

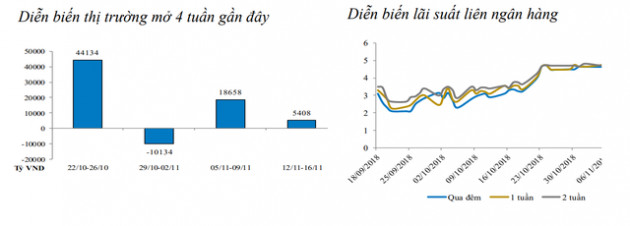

Kể từ đầu tháng 10 đến nay, NHNN đã bơm ròng hơn 107.230 tỷ đồng vào thị trường. Riêng tuần trước (12/11-16/11), NHNN đã bơm ròng hơn 5.400 tỷ đồng. Bất chấp việc liên tục bơm tiền vào thị trường, lãi suất ngân hàng vẫn liên tục tăng và neo ở mức cao.

Căng thẳng thanh khoản còn biểu hiện rõ khi các ngân hàng liên tục tăng lãi suất huy động thời gian. Chẳng hạn, gần nhất, SHB điều chỉnh lãi suất tăng thêm lên tới 0,6%/năm. VPBank cũng tiếp tục tăng lãi suất huy động thêm khoảng 0,1% so với mức lãi suất huy động của tháng 10. Phía OCB cũng thay đổi biểu lãi suất theo hướng tăng 0,1 - 0,2 điểm phần trăm, với mức lãi suất cao nhất đang áp dụng là 7,7% cho kỳ hạn 36 tháng.

Trái ngược với tình trạng "thừa tiền" trong nửa đầu năm, hoạt động huy động vốn của các TCTD bắt đầu chậm đi từ quý 3, còn tín dụng tăng nhanh hơn, theo đó, tăng trưởng tín dụng đã vượt tăng trưởng huy động. Theo tổng cục thống kê, đến ngày 20/9/2018, tăng trưởng tín dụng của nền kinh tế đạt 9,52%, cao hơn tốc độ tăng tổng phương tiện thanh toán (8,74%) và tăng huy động vốn của các TCTD (9,15%). Để gia tăng nguồn vốn, bên cạnh cuộc đua tăng lãi suất, các nhà băng còn thi nhau phát hành trái phiếu kỳ hạn dài để bổ sung nguồn vốn trung dài hạn thời gần đây.

Ở các ngân hàng thương mại nhà nước, nhóm nhà băng có ảnh hưởng lớn tới thị trường cũng có những biểu hiện thanh khoản bớt dư dả hơn trước. Trên thực tế, mặc dù vẫn là nơi hút tiền gửi nhất, tăng trưởng huy động 9 tháng đầu năm ở BIDV, Vietcombank, VietinBank đều thấp hơn so với tăng trưởng tín dụng. Tốc độ tăng trưởng huy động tiền gửi của BIDV, VietinBank, Vietcombank trong 9 tháng đầu năm lần lượt là 10,9%, 9,7% và 9,2% đều thấp hơn so với tốc độ tăng trưởng cho vay khách hàng (lần lượt là 11,5%, 11,9% và 15,1%).

Cuối năm ngoái, thanh khoản của 3 "ông lớn" này được hỗ trợ không ít nhờ khoản tiền gửi khổng lồ của Kho bạc nhà nước, đây là những khoản tiền thu được từ thoái vốn, cổ phần hóa DNNN nhưu Sabeco, Vinamilk,…. Tuy nhiên, năm nay, khả năng sẽ không có được những khoản tiền gửi đột biến từ ngân sách giúp hỗ trợ thanh khoản như vậy. Mặc dù tổng số dư tiền gửi của Kho bạc tại 3 ngân hàng tăng lên khá mạnh trong quý 3 vừa rồi nhưng vẫn còn thấp hơn đáng kể so với đầu năm.

Trao đổi với chúng tôi, một chuyên gia cho biết có hai nguyên nhân dẫn tới việc thanh khoản eo hẹp thời gian này.

Thứ nhất là về yếu tố mùa vụ, những tháng cuối năm, các doanh nghiệp có nhu cầu rất lớn để tất toán sổ sách hay phục vụ kinh doanh mua bán hàng hóa chuẩn bị dịp lễ Tết, trả lương thưởng cho cán bộ nhân viên. Theo đó, để đáp ứng nhu cầu này, các ngân hàng phải cho vay nhiều hơn, từ đó họ cũng phải tìm cách huy động để đủ tiền giải ngân ra. Áp lực thanh khoản theo đó có thể sẽ còn kéo dài cho đến Tết nguyên đán, tức còn hơn 2 tháng nữa.

Ngoài ra, một lý do nữa, theo vị chuyên gia thì thời gian vừa qua, một lượng tiền đồng lớn đã được hút vào do NHNN ổn định tỷ giá bằng việc bán USD ra ngoài. Theo đó, những người mua USD sẽ trả lại NHNN một lượng tiền đồng. Có nghĩa là thông qua việc bán USD, NHNN đã rút một lượng tiền lưu thông vào, tạo ra căng thẳng trên thị trường.

Báo cáo của NHNN trước Quốc hội hồi cuối tháng 10, dự trữ ngoại hối hiện ở vào khoảng 60 tỷ USD. Trong khi trước đó, số liệu vào cuối tháng 5 ở vào mức 63,5 tỷ USD, nghĩa là thời gian qua, NHNN đã bán ra khoảng 3,5 tỷ USD để hỗ trợ ổn định tỷ giá, tương đương với hút khỏi thị trường hơn 80 nghìn tỷ đồng.

- Từ khóa:

- Huy động vốn

- Lãi suất qua đêm

- Lãi suất ngân hàng

- Tăng lãi suất

- Lãi suất huy động

- Lãi suất tăng

- điều chỉnh lãi suất

- Tăng trưởng tín dụng

- Tăng trưởng huy động

- Thanh khoản

Xem thêm

- Lãi suất ngân hàng cao nhất hôm nay 19/3: Điểm tên ngân hàng nhập cuộc

- Lãi suất ngân hàng cao nhất hôm nay 18/3: Ngân hàng bám đuổi, lãi suất đặc biệt lên sát 10%

- Lãi suất ngân hàng cao nhất hôm nay 11/3: Đến lượt ''ông lớn'' BIVD hạ lãi huy động

- Lãi suất ngân hàng cao nhất ngày hôm nay 10/3: Động thái của Techcombank

- Vàng tiến sát mốc 3.000 USD nhưng đây là những rào cản mới

- Lãi suất ngân hàng cao nhất hôm nay 15/2: Một ngân hàng tăng lãi suất lên 6,1%

- Lãi suất ngân hàng cao nhất hôm nay 8/2: Cách tính lãi suất để nhận lợi nhuận cao

Tin mới

Tin cùng chuyên mục