Điểm danh ngân hàng ước lãi 6 tháng và triển vọng cả năm

Một số ngân hàng đã ước kết quả kinh doanh nửa đầu năm, đồng thời CTCK cũng đưa ra một số nhận định với hoạt động kinh doanh của các nhà băng và triển vọng nói chung của ngành trong 6 tháng cuối 2021.

Tăng trưởng lãi quý II chậm lại ở VietinBank, chất lượng tài sản giảm?

Vừa qua, lãnh đạo VietinBank ( HoSE: CTG ) cho biết lợi nhuận 6 tháng đầu năm ước tăng 75% so với cùng kỳ, đạt 13.000 tỷ đồng. Trong quý I, ngân hàng lãi trước thuế 8.060 tỷ đồng, tăng 171%, một phần nhờ chi phí dự phòng giảm 69% do không còn cần trích lập trái phiếu VAMC. Như vậy quý II, nhà băng này lãi trước thuế gần 5.000 tỷ đồng, tăng 11% so với cùng kỳ năm trước.

Tỷ lệ nợ xấu của ngân hàng ở mức 1,38% tại 30/6, cao hơn đầu năm. Cuối quý I, tỷ trọng nợ nhóm 3-5 trên tổng nợ chỉ 0,88%, thấp hơn mức 0,94% cuối năm trước. Tỷ lệ bao phủ nợ xấu khoảng 110%. Trong khi cuối tháng 3, tỷ lệ dự phòng bao nợ xấu (nhóm 3-5) lên tới 155%. Như vậy, các chỉ tiêu của về chất lượng tài sản đều thấp hơn so với thời điểm 31/3.

Theo kế hoạch đến hết quý IV, Chủ tịch HĐQT VietinBank, ông Lê Đức Thọ cho biết tỷ lệ nợ xấu sẽ ở mức từ 1% đến 1,2%, tỷ lệ bao phủ nợ xấu mục tiêu 180%.

Tăng trưởng lợi nhuận quý II, thấp hơn nhiều quý I. Ảnh: VietinBank.

Tổng giám đốc VietinBank Trần Minh Bình chia sẻ thêm tài sản riêng lẻ của ngân hàng đến hết tháng 6 đạt 1,4 triệu tỷ đồng, tăng 0,8% so với đầu năm. Dư nợ tăng trưởng tín dụng tăng 1,8% so với đầu năm (cùng kỳ chỉ 1%) lên 1,06 triệu tỷ đồng. Tỷ trọng dư nợ bán lẻ bình quân tăng từ 54% năm 2020 lên 56% vào cuối quý II. Tỷ lệ tiền gửi không kỳ hạn (CASA) bình quân tăng lên mức 19,1% vào cuối quý II.

Tại một ngân hàng quốc doanh khác - Vietcombank ( HoSE: VCB ), Chủ tịch HĐQT Nghiêm Xuân Thành cho biết tín dụng của Vietcombank đã tăng trưởng gần 9% trong 6 tháng, gần gấp đôi so với mức bình quân toàn ngành. Năm 2020, tăng trưởng tín dụng đạt 14% tương đương khoảng 110.000 tỷ đồng được ngân hàng bơm thêm ra nền kinh tế.

Nhóm tư nhân tiếp tục tăng trưởng lợi nhuận

Theo thông tin từ MSB , nửa đầu năm, lợi nhuận trước thuế có thể đạt khoảng 2.800 tỷ đồng, gấp hơn ba lần so với cùng kỳ năm trước và thực hiện 85% kế hoạch năm. Với kết quả này và chiến lược phù hợp cho 6 tháng cuối năm, kèm theo kinh nghiệm ứng phó dịch bệnh, lãnh đạo MSB cho biết ngân hàng có thể đẩy mạnh kinh doanh và vượt kế hoạch đã đề ra.

LienVietPostBank cũng tiết lộ kết quả kinh doanh 5 tháng với lợi nhuận trước thuế khoảng 1.700 tỷ đồng, tính ra bình quân mỗi tháng lãi khoảng 370 tỷ đồng, gấp đôi so với mức bình quân 6 tháng năm 2020.

Dù chưa công bố kết quả kinh doanh, Techcombank được CTCK Rồng Việt (VDSC) nhận định, sẽ lãi trước thuế 5.671 tỷ đồng, tăng 57% so với cùng kỳ năm trước. 6 tháng, VDSC dự báo lợi nhuận Techcombank đạt hơn 11.000 tỷ đồng, tăng 65% so với cùng kỳ năm 2020. CTCK kỳ vọng Techcombank sẽ được cấp hạn mức tăng trưởng tín dụng mới 20%.

Lợi nhuận Techcombank được dự báo tăng 65% trong nửa đầu năm. Ảnh: Techcombank. |

Một ngân hàng khác là ACB , lãnh đạo cũng từng chia sẻ dù áp lực trích dự phòng rủi ro cao, lợi nhuận quý II vẫn thực hiện theo kế hoạch được đại hội đồng cổ đông thông qua. Năm nay, ngân hàng đặt mục tiêu lợi nhuận trước thuế 10.602 tỷ đồng, tăng hơn 10% so với kết quả năm 2020.

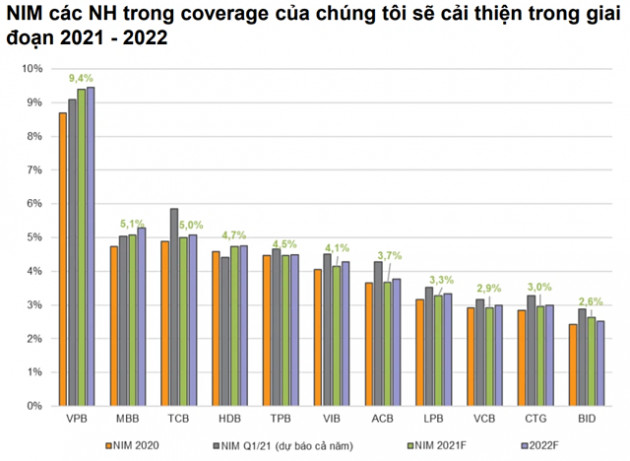

Tỷ lệ thu nhập lãi thuần (NIM) cải thiện nhờ tăng trưởng tín dụng hồi phục, trong khi chi phí huy động vốn thấp là một trong những yếu tố thúc đẩy lợi nhuận ngân hàng. Bên cạnh đó, doanh thu bancassurance và việc ghi nhận khoản phí trả trước của các ngân hàng như ACB, VietinBank, MSB và Vietcombank, cũng có thể là động lực tăng trưởng lợi nhuận. Tuy nhiên, khoản trích lập dự phòng là điểm cần được lưu ý, đặc biệt là tại các ngân hàng có tỷ lệ trích lập dự phòng trên nợ xấu (LLR) tương đối thấp, theo Chứng khoán Yuanta.

Ngân hàng sẽ tiếp tục hưởng lợi chi phí vốn thấp

Nửa cuối năm, CTCK Yuanta kỳ vọng Ngân hàng Nhà nước sẽ tiếp tục nới lỏng chính sách tiền tệ. Điều này sẽ giúp giảm chi phí huy động vốn của các ngân hàng và cả lãi suất cho vay. Do đó, dự báo NIM năm 2021E sẽ đi ngang hoặc cao hơn so với năm 2020.

Đồng quan điểm, CTCK VNDirect cho rằng các ngân hàng sẽ tiếp tục được hưởng lợi từ chi phí vốn thấp do chính sách tiền tệ nới lỏng được kỳ vọng sẽ duy trì trong nửa cuối năm 2021 để hỗ trợ nền kinh tế cũng như giúp các ngân hàng duy trì thanh khoản ổn định. Trong khi lãi suất liên ngân hàng tăng vào tháng 4 và tháng 5, nhóm phân tích tin rằng điều này là do các ngân hàng đã tận dụng nguồn vốn rẻ hơn.

Về lợi suất tài sản, VNDirect kỳ vọng nhu cầu tín dụng của doanh nghiệp tăng để phục hồi sản xuất kinh doanh khi nền kinh tế phục hồi sẽ giúp cải thiện lợi suất tài sản. Một số ngân hàng có tỷ lệ CASA cao và còn nhiều dư địa mở rộng đối với mảng ngân hàng bán lẻ như Vietcombank, MB, Techcombank hay VietinBank sẽ có nhiều cơ hội cải thiện biên lãi ròng (NIM) hơn.

Nguồn: Báo cáo VNDirect. |

Bên cạnh đó, VNDirect cùng kỳ vọng chất lượng tài sản của các ngân hàng sẽ được cải thiện vào cuối năm nay nhờ nền kinh tế phục hồi, các doanh nghiệp trở lại hoạt động và thanh toán các nghĩa vụ nợ, hạn chế nợ xấu tăng cao.

Theo nhóm phân tích, những ngân hàng có tập khách hàng đa dạng, tỷ lệ cho vay thấp/trung bình đối với các lĩnh vực rủi ro cao và mức độ cho vay tập trung thấp sẽ có nhiều cơ hội hơn để nâng cao chất lượng tài sản.

Xem thêm

- Giá bạc hôm nay 7/4: đi ngang sau khi mất hơn 10% vào tuần trước

- Giá bạc miếng trong nước lao dốc sau khi lập đỉnh, mất hơn 10% chỉ trong 1 tuần

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

Tin mới

Tin cùng chuyên mục