Điểm rơi lợi nhuận các doanh nghiệp dầu khí vào năm 2020, lựa chọn cổ phiếu nào cho danh mục đầu tư?

Theo báo cáo chiến lược mới được công bố, bộ phận phân tích CTCK VNDIRECT đặt kỳ vọng điểm rơi lợi nhuận của các doanh nghiệp dầu khí vào năm 2020.

Giá dầu Brent ổn định quanh vùng 60 – 70 USD/thùng

Giá dầu sẽ được hỗ trợ trong ngắn hạn trên cơ sở OPEC+ duy trì việc cắt giảm sản lượng, Iran tiếp tục chịu cấm vận từ Mỹ và ảnh hưởng từ việc gián đoạn nguồn cung khác (như từ Venezuela và Lybia).

Tuy nhiên VNDIRECT kỳ vọng giá dầu trong trung hạn sẽ ổn định ở mức 60-70 USD/thùng trong bối cảnh tăng trưởng kinh tế thế giới chậm lại và chi phí khai thác tăng lên khi các nguồn cung giá rẻ tại các khu vực nước nông cạn kiệt dần.

Cũng theo VNDIRECT, giá dầu Brent sẽ duy trì trên 60 USD/thùng trong 4 năm tới, tương ứng với chi phí hòa vốn của nguồn cung dầu thô mới trong trung hạn ở mức 60-70 USD/thùng.

Giá dầu đang ở mức thuận lợi cho việc triển khai các dự án khai thác dầu khí lớn trong giai đoạn 2019-2022F

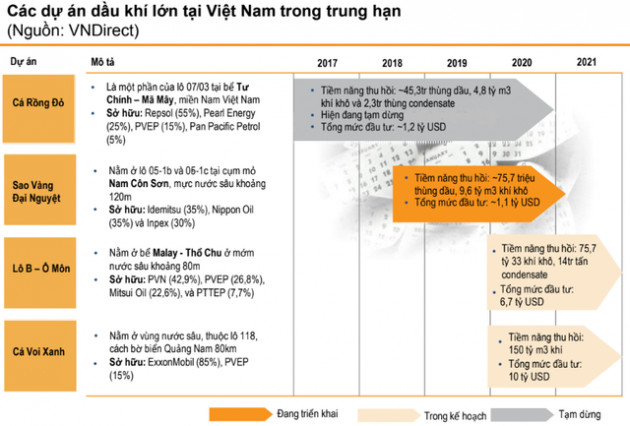

Nhiều dự án dầu khí lớn đang nằm trong kế hoạch phát triển của PVN nhằm đảm bảo nhu cầu trong nước trong bối cảnh nguồn cung sụt giảm (sản lượng các mỏ dầu hiện tại có thể giảm 15-30%/năm kể từ 2019), do đó tạo cơ hội mới cho các công ty trong ngành.

Mức giá dầu hiện tại tạo điều kiện thuận lợi cho PVN đẩy mạnh hoạt động thăm dò sau nhiều năm không chú trọng đầu tư. Chi phí khai thác dầu trung bình tại Việt Nam khoảng 45 USD/thùng trong 2018, thấp hơn dự phóng giá dầu Brent ở mức 65-70 USD/thùng trong năm 2019.

Rủi ro lớn nhất của ngành là tiến độ các dự án chậm hơn kỳ vọng (do căng thẳng địa chính trị trên biển Đông/khó khăn về mặt tài chính).

VNDIRECT cho rằng đà tăng của giá dầu trong 2017-9T2018 đã tạo động lực cho sự phục hồi các hoạt động thăm dò và khai thác dầu khí tại Việt Nam và kỳ vọng các hoạt động này sẽ tăng tốc trong 2019-2020.

Lựa chọn cổ phiếu dầu khí nào cho danh mục?

VNDIRECT đnáh giá cao các cổ phiếu dịch vụ dầu khí như PVS, vì các doanh nghiệp này sẽ được hưởng lợi sớm nhất từ sự hồi phục các hoạt động thượng nguồn tại Việt Nam.

Các hợp đồng nổi bật của PVS có thể kể đến dự án Sao Vàng Đại Nguyệt (tổng giá trị hợp đồng khoảng 850 triệu USD), Gallaf Qatar (320 triệu USD), LNG Thị Vải (100 triệu USD), Sư Tử Trắng GĐ 2 (250 triệu USD), bên cạnh đó còn có các dự án tiềm năng như Nam Du – U Minh, Cá Voi Xanh, và Lô B – Ô Môn. Tổng giá trị của các dự án này, mặc dù chưa được công bố cụ thể, nhưng có thể lên đến trên 2 tỷ USD. Giá trị các hợp đồng đã ký lớn sẽ đảm bảo doanh thu cho giai đoạn 2019-20.

Bên cạnh đó, PVS sẽ giảm lỗ ở mảng Khảo sát địa chất trong năm 2019 do đã giải thể liên doanh PTSC- CGGV cuối năm 2018. Trong 2018 mảng này lỗ gộp 397 tỷ đồng.

VNDIRECT dự phóng PVS đạt tăng trưởng kép doanh thu 20,6% và lợi nhuận ròng 24,6% trong giai đoạn 2018-21. Mảng xây lắp (M&C) và FPSO/FSO sẽ hưởng lợi nhiều nhất khi các dự án dầu khí lớn lần lượt được triển khai.

Bên cạnh PVS, VNDIRECT cũng khuyến nghị theo dõi PVD do công ty có thể được hưởng lợi từ giá thuê giàn cải thiện nhờ thị trường khu vực ấm lên. Các giàn jack-up của PVD đã có hợp đồng cho đến hết năm 2019. Trong bối cảnh Việt Nam cần tăng quy mô thăm dò dầu khí một cách nhanh chóng, PVD được kỳ vọng sẽ có thêm nhiều hợp đồng trong nước trong trung hạn. Giá cho thuê giàn có khả năng cải thiện với giá dầu Brent duy trì trên mức 60 USD/thùng trong thời gian tới.

Tuy nhiên, rủi ro liên quan đến thu hồi nợ xấu và giàn PVD V chưa có hợp đồng khiến cổ phiếu kém hấp dẫn hơn.

Biến động cổ phiếu dầu khí từ đầu năm tới nay

Với GAS, VNDIRECT đánh giá sự cạn kiệt nhanh chóng của các nguồn cung khí giá rẻ sẽ gây áp lực lên chi phí đầu vào của GAS. Trong khi đó, dư địa tăng giá bán các sản phẩm khí của GAS là không nhiều do triển vọng giá dầu thô đi ngang trong trung hạn.

Với PVT, VNDIRECT kỳ vọng sản lượng vận chuyển sẽ tăng cùng sự gia tăng tiêu thụ các sản phẩm dầu khí tại Việt Nam. Hoạt động ổn định của nhà máy lọc dầu Nghi Sơn sẽ giúp tăng sản lượng vận chuyển dầu thô và các sản phẩm từ dầu như xăng, dầu diesel và LPG. Giá dầu trên 60 USD/thùng cũng có lợi cho mảng dịch vụ dầu khí của PVT.

Xem thêm

- Láng giềng Việt Nam trúng độc đắc - Phát hiện kho báu "vàng đen" hơn 100 triệu tấn

- 3 chữ cái khiến Tesla mất ngủ: từng bị Elon Musk chế giễu chẳng đáng là đối thủ nhưng nay bỏ xa doanh thu 'ông trùm' Mỹ tới 10 tỷ USD/năm

- Chán cảnh 'đu đưa' giữa Mỹ và Nga, quốc gia BRICS này muốn đẩy mạnh khai thác vựa dầu 22 tỷ thùng nội địa

- Một sản phẩm của Apple chìm trong thua lỗ?

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- VinFast của tỷ phú Phạm Nhật Vượng công bố chốt hơn 45.000 xe Green sau 72 giờ mở bán

- Tỷ phú Phạm Nhật Vượng tung ưu đãi lớn cho khách hàng cọc xe Green: Cao nhất 22,5 triệu đồng, miễn phí sạc đến giữa năm 2027

Tin mới

Tin cùng chuyên mục