Điều gì giúp cổ phiếu cảng biển logistic vững vàng trước nhịp chỉnh của thị trường?

Bất chấp thị trường biến động mạnh, nhiều cổ phiếu đầu ngành nhóm này đứng khá vững trước thị trường, và khi thị trường hồi phục thì bật tăng mạnh mẽ.

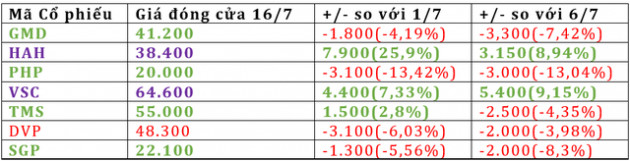

Cổ phiếu HAH trần cứng 38.400 đồng/cp, tăng gần 26% so với đầu tháng 7, và tăng 9% so với phiên thị trường bất ngờ giảm mạnh (6/7); tương tự VSC ghi nhận tăng hơn 9%, còn với GMD tạm giảm chung với thị trường cũng ghi nhận sắc xanh trong phiên 16/7.

Động lực tăng điểm chính của nhóm này đến từ hoạt động xuất khẩu Việt nam sẽ được hưởng lợi từ sự phục hồi kinh tế toàn cầu, sẽ giúp các DN trong ngành, đặc biệt doanh nghiệp đầu sở hữu mạng lưới logistics rộng khắp cả nước, các cảng…dự báo tiếp tục tăng trưởng.

Theo số liệu thống kê của Cục Hàng hải Việt Nam, khối lượng hàng hóa thông qua cảng biển trong 6 tháng đầu năm 2021 ước đạt gần 363 triệu tấn, tăng 7% so với cùng kỳ năm 2020. Riêng container đạt hơn 12,4 triệu Teu, tăng 22% so với cùng kỳ năm trước. Trong đó, hàng container xuất khẩu ước đạt gần 4 triệu Teu, tăng 17%; hàng container nhập khẩu ước đạt hơn 4,1 triệu Teu, tăng 26% và hàng container nội địa ước đạt hơn 4,3 triệu Teu, tăng 24%.

Ngành vận tải biển là một trong những ngành bị ảnh hưởng nặng nề nhất bởi đại dịch Covid-19 cùng sự gián đoạn chuỗi cung ứng kéo theo, sản lượng vận tải đã sụt giảm đáng kể trong nửa đầu năm 2020. Khi sản lượng dần phục hồi từ nửa cuối năm 2020, sự tắc nghẽn và gián đoạn càng trở nên nghiêm trọng hơn, điều này đã đẩy giá cước vận chuyển lên mức cao kỷ lục. Trong khi giá cước vận chuyển hàng rời và hàng lỏng khá ổn định trong thời kỳ dịch Covid-19, giá cước container đã tăng gấp 4 lần mức trước dịch.

Theo SSI Research, Việt Nam không tham gia vào vận tải biển liên lục địa, do đó, các doanh nghiệp Việt Nam nhìn chung chịu tác động tiêu cực từ việc tăng giá cước trên các tuyến đường dài. Tuy nhiên, về tổng thể, mức tăng trưởng lợi nhuận rất khả quan (tăng 106% so với cùng kỳ, và không chỉ tăng từ mức cơ bản thấp) đối với tất cả các lĩnh vực logistics nhờ hoạt động xuất/nhập khẩu mạnh mẽ và nhu cầu ngày càng tăng đối với các dịch vụ logistics như kho bãi hoặc vận chuyển nội địa.

Tổng lợi nhuận ròng của các công ty vận tải biển đã tăng từ mức âm 145 tỷ đồng trong quý 1/2020 lên 32 tỷ đồng trong quý 1/2021 (đã loại bỏ các trường hợp đột biến). Tổng doanh thu của các công ty vận tải biển cũng tăng 13% so với cùng kỳ trong Q1/2021.

Trong đó, HAH - với mô hình kinh doanh tích hợp (cảng-vận tải-kho bãi-logistics) và năng lực quản lý tốt - là một trong số ít các công ty có dịch vụ vận tải trong khu vực nội Á và là một trong số ít công ty được hưởng lợi từ việc tăng giá cước trong khu vực, mặc dù mức tăng không cao bằng các tuyến liên lục địa.

Phân khúc vận tải là động lực tăng trưởng chính cho HAH trong những năm gần đây. Công ty có đội tàu container lớn nhất Việt Nam, đầu tư với chi phí vốn thấp trong chu kỳ đi xuống của ngành vận tải, và sẵn sàng hưởng lợi từ sự phục hồi của ngành cùng với nhu cầu vận tải container ngày càng gia tăng ở thị trường trong nước.

Về dài hạn, HAH tập trung phát triển thêm các trung tâm logistics tại miền Trung và miền Nam, bao gồm cả depot và kho bãi giúp tăng năng lực cạnh tranh và bớt phụ thuộc vào những biến động trong ngành vận tải.

SSI Reasearch tin rằng, HAH có thể hưởng lợi từ triển vọng tươi sáng của ngành vận tải container do đó công ty có nhiều khả năng giành thị phần khi nhu cầu hồi phục. Tuy nhiên, hoạt động kinh doanh của HAH đang trở nên rủi ro hơn khi mảng vận tải biến động mạnh trở thành nguồn thu nhập lớn nhất của công ty.

Với các triển vọng trên có thể lý giải phần nào mức tăng vững vàng của cổ phiếu HAH thời gian qua.

Trong số các khu vực cảng biển ở Việt Nam, Cái Mép sẽ tiếp tục là tâm điểm chú ý do nhu cầu dự kiến sẽ tăng nhanh hơn nguồn cung trong vài năm tới, cho phép các cảng tăng giá dịch vụ khi khu vực này đã hoạt động hết công suất. Cảng Gemalink đã chứng tỏ là một cảng mạnh trong khu vực và dự kiến sẽ mang lại lợi nhuận ngay cho GMD trong năm đầu tiên đi vào hoạt động.

Ông Lê Nguyễn Nhật Chuyên, Trưởng nhóm phân tích ngành Logistics CTCK Maybank Kim Eng (MBKE) cho rằng, sản lượng container của Gemalink tăng gấp đôi trong quý 2 sau khi rơi vào tình trạng ế ẩm trong quý 1 do các hoạt động giao thương toàn cầu bị gián đoạn. Gemalink hiện đang hoạt động 90% công suất để đáp ứng lượng hàng hoá ngày càng tăng vào khu vực Cái Mép, cảng sẽ hoạt động hết công suất vào đầu Q3/2021.

Ông Chuyên kỳ vọng, Gemalink sẽ đạt công suất 1,1 triệu teus vào 2021 và đạt hết công suất (giai đoạn 1) là 1,5 triệu teus kể từ năm sau. Trong khi đó, khối lượng hàng hoá ngày càng tăng ở khu vực miền bắc đã giúp GMD nâng công suất ở cụm cảng Hải Phòng. Cảng Nam Đình Vũ giai đoạn 1 sẽ đạt công suất tối đa vào Q3-Q4 năm nay.

Việc mở rộng công suất tại cảng này (giai đoạn 2 được khởi công vào cuối 2021) cộng với việc mở rộng Gemalink (khởi công vào cuối năm 2021) sẽ giúp GMD nhanh chóng chiếm thêm thị phần, từ mức 11% hiện nay lên lần lượt là 19% và 25% trong 2021 và 2025.

Đồng thời, GMD được hưởng lợi từ tốc độ tăng trưởng lượng hàng hoá 2 con số của Việt Nam. Giá trị xuất nhập khẩu ngày càng tăng của Việt Nam (trong Q2/2021 tăng 39% so với cùng kỳ) sẽ tiếp tục là nhân tố hỗ trợ cho tốc độ tăng trưởng mạnh mẽ của sản lượng container (tăng 31% trong Q2/2021).

- Từ khóa:

- Ttck

- Chứng khoán

- Logistic

- Cảng biển

- Cổ phiếu

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Cấm các doanh nghiệp hàng hải lợi dụng bão lũ tăng giá dịch vụ

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

Tin mới

Tin cùng chuyên mục