Doanh thu tăng trưởng mạnh nhưng lợi nhuận của 2 đại gia tôn mạ Hoa Sen và Nam Kim đều lao dốc

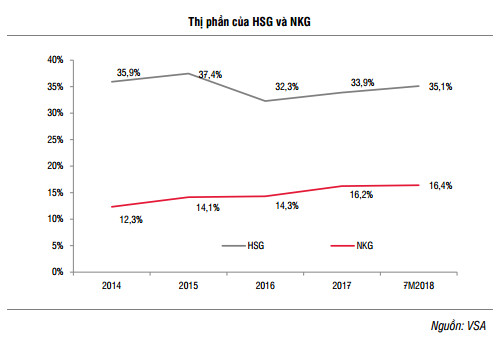

Trong quý 2/2018 (là quý 3 niên độ tài chính 2017-2018 của Hoa Sen), doanh thu của 2 doanh nghiệp hàng đầu trong lĩnh vực tôn mạ là Hoa Sen Group (HSG) và Nam Kim (NKG) duy trì tốc độ tăng trưởng cao, lần lượt tăng 43% và 39% so với cùng kỳ. Tính chung 7 tháng đầu năm 2018, HSG nắm giữ 35,1% thị phần và NKG nắm giữ 16,4%.

Tuy nhiên, tăng trưởng doanh thu không thể bù đắp được mức giảm trong tỷ suất lợi nhuận gộp do áp lực cạnh tranh mạnh mẽ ở cả thị trường trong nước và xuất khẩu, SSI Research nhận định. Theo đó lợi nhuận từ hoạt động kinh doanh của HSG giảm 72% còn NKG giảm 36%.

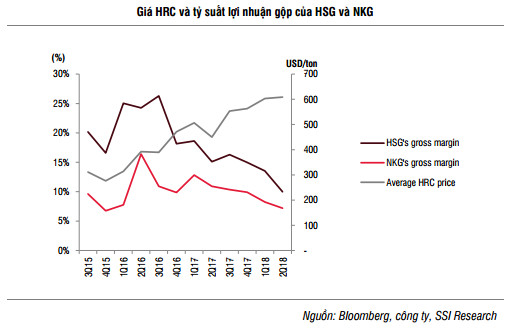

Mặc dù giá bán trung bình của HSG và NKG tăng 16-19% nhưng mức tăng giá bán của cả 2 công ty chưa thể bù đắp cho mức tăng 32% của nguyên liệu đầu vào chính là thép cán nóng HRC.

Theo đó, tỷ suất lợi nhuận gộp của HSG giảm về mức thấp nhất trong lịch sử là 10% trong quý 2/2018 và tỷ suất lợi nhuận gộp của NKG cũng giảm 3,7% xuống mức thấp nhất 3 năm là 7,2% trong cùng kỳ.

Cần lưu ý rằng mối tương quan giữa giá HRC và các nhà sản xuất thép dẹt đã đảo chiều từ cuối năm 2017. Từ đầu năm 2016 khi giá HRC chạm đáy và phục hồi, tỷ suất lợi nhuận gộp của thép dẹt thường sát với giá thép các công ty, bao gồm HSG và NKG. Các công ty này đã có thể tăng giá thép nhanh chóng và tận dụng lợi thế của hàng tồn kho giá rẻ của mình.

Điều này là nhờ tăng trưởng nhu cầu mạnh mẽ tác động đến tăng trưởng doanh thu toàn ngành là 32% trong năm 2016 và 22% trong năm 2017 và áp lực cạnh tranh tương đối thấp trên thị trường. Nhưng từ cuối năm 2017, mối tương quan đã không còn khi tỷ suất lợi nhuận của cả HSG và NKG đều giảm do hàng tồn kho giá thấp không còn nhiều.

Cạnh tranh tăng mạnh hơn đặt áp lực lên tỷ suất lợi nhuận

Áp lực cạnh tranh tăng trên thị trường nội địa và thị trường xuất khẩu khiến các nhà sản xuất thép dẹt khó có thể chuyển phần chi phí đầu vào tăng cho người tiêu dùng. Tại thị trường trong nước, do 3 công ty dẫn đầu thị trường đều tăng công suất (bao gồm Hòa Phát), tổng công suất trong nước tăng lên khoảng 70% trong giai đoạn 2017-2018, cao hơn khoảng 40% tăng trưởng của tổng sản lượng tiêu thụ toàn ngành trong cùng thời kỳ.

Chưa kể, về xuất khẩu, chiến tranh thương mại leo thang ở nước ngoài cũng có thể tạo thêm áp lực lên triển vọng xuất khẩu tôn mạ. Do sản lượng xuất khẩu chiếm 38% tổng sản lượng tiêu thụ của HSG và 50% tổng sản lượng tiêu thụ của NKG, sự lan truyền của chủ nghĩa bảo hộ trên phạm vi toàn cầu có thể tác động đến doanh thu cũng như tỷ suất lợi nhuận của các doanh nghiệp có tỷ trọng xuất khẩu lớn.

Trên thực tế, tăng trưởng sản lượng tiêu thụ ở cả thị trường trong nước và xuất khẩu đã suy giảm đáng kể trong năm 2018, SSI Research cho biết.

Nam Kim ít chịu ảnh hưởng do nợ vay thấp hơn

Nhìn chung, cả HSG và NKG thời gian qua chịu áp lực từ cạnh tranh cũng như việc giảm giá nguyên liệu đầu vào. Tuy nhiên, mức độ sụt giảm lợi nhuận của HSG gấp đôi so với NKG.

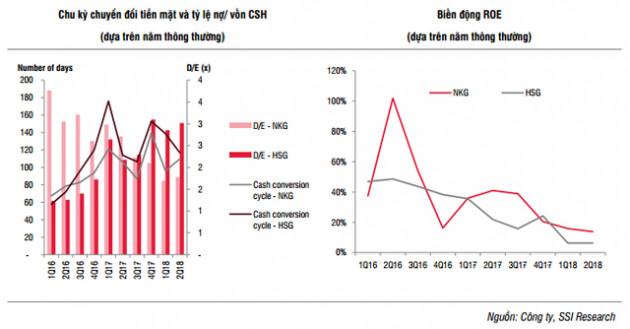

Lý giải điều này, SSI Research cho rằng hệ quả kéo theo còn là tình trạng nợ vay vẫn ở mức cao do hàng tồn kho tăng, dẫn đến tỷ lệ nợ/vốn chủ sở hữu của HSG tăng đáng kể từ 2,3x vào cuối năm tài chính trước lên 3x vào cuối tháng 6/2018. Điều này là do tăng chu kỳ chuyển đổi tiền mặt từ 107 ngày lên đến 117 ngày trong cùng kỳ, có thể do áp lực cạnh tranh lớn hơn trên thị trường chung.

Trong khi đó, chu kỳ chuyển đổi tiền mặt của NKG thường có cùng xu hướng với HSG, nhưng ổn định hơn. Tỷ lệ nợ vay của NKG cao hơn nhiều so với HSG vào đầu năm 2016, nhưng giảm dần xuống mức 2x vào cuối quý 2/2018. Tỷ lệ nợ của NKG thấp hơn so với HSG là nhờ ROE của NKG tăng, chưa kể đợt phát hành riêng lẻ, với tổng giá trị 1,2 nghìn tỷ đồng trong năm 2016-2017.

Nhìn chung, do tăng trưởng sản lượng HSG và NKG sát với kỳ vọng, SSI Research dự báo doanh thu niên độ tài chính 2018 của HSG sẽ đạt 35.904 tỷ đồng doanh thu - tăng 37% và lợi nhuận ròng đạt 697 tỷ đồng - giảm 48%. Lợi nhuận của HSG bao gồm 100 tỷ đồng thu nhập bất thường từ việc thoái vốn khỏi cảng Hoa Sen - Gemadept sẽ ghi nhận trong quý 4/2018.

Đối với NKG, SSI dự báo doanh thu tăng trưởng 38% lên 17.400 tỷ đồng và lợi nhuận giảm 37% xuống 443 tỷ đồng.

- Từ khóa:

- áp lực cạnh tranh

- Thép nam kim

- Tập đoàn hoa sen

- Biến động giá

- Tình trạng nợ

- Hàng tồn kho

- Tỷ suất lợi nhuận

Xem thêm

- Đức liên tục chốt đơn một sản vật siêu đắt đỏ: Việt Nam xuất khẩu bằng cả thế giới cộng lại, thu về hàng tỷ USD nhờ giá tăng sốc

- Loạt xe đại hạ giá năm 2024: Pajero Sport lớn nhất đến 300 triệu, có mẫu 'miệt mài giảm' 12 tháng vẫn chưa hết hàng tồn

- Xuất hiện điều 'lạ chưa từng thấy' trên thị trường vàng

- Giá cước vận tải biển hạ nhiệt, lượng hàng hóa qua cảng tăng kỷ lục

- 'Cơn lũ' thép giá rẻ của Trung Quốc tiếp tục càn quét khắp thế giới, các nước đang phát triển gồng mình chống đỡ

- TPHCM: Hàng hóa rục rịch tăng giá

- Tồn kho tăng mạnh, “chất lượng” dòng tiền của doanh nghiệp địa ốc càng thêm áp lực

Tin mới

Tin cùng chuyên mục