Đòn bẩy cực cao, nhà đầu tư nên mua covered warrant khi nào?

Trong giao dịch chứng khoán, thời điểm mua/bán luôn đóng vai trò quyết định trong kết quả đầu tư. Chứng quyền có bảo đảm (Covered Warrant – CW) vốn là sản phẩm có tính chất đòn bẩy cao, nhà đầu tư khi muốn kiếm tiền từ CW cần có những phân tích, đánh giá để lựa chọn thời điểm chính xác, nâng cao khả năng kiếm lời, đồng thời hạn chế rủi ro thua lỗ đối với sản phẩm này.

Mua khi phát hành sơ cấp (IPO)

CW tại Việt Nam sau khi được UBCKNN cấp phép sẽ được CTCK thực hiện chào bán và phát hành sơ cấp tại CTCK đó. Đây là điểm khác biệt lớn giữa CW tại Việt Nam với CW tại các thị trường phát triển trên thế giới (không có phát hành sơ cấp, mà CTCK thực hiện phát hành ngay khi niêm yết tại Sở giao dịch chứng khoán – direct listing). Với quy trình từ lúc bắt đầu phát hành tới khi CW chính thức chào sàn có thể lên tới 25 ngày làm việc, nhà đầu tư mua CW sẽ chịu rủi ro lớn trong giai đoạn này nếu biến động của thị trường và chứng khoán cơ sở bất lợi. Do đó, để mua CW khi phát hành sơ cấp và có lãi sau khi lên sàn thì nhà đầu tư cần phải có sự phân tích, đánh giá và cái nhìn lạc quan về thị trường chứng khoán và chứng khoán cơ sở trong ngắn hạn. Việc bán CW chốt lời (nếu CW ở trạng thái In-The-Money/ITM) hay cắt lỗ (nếu CW ở trạng thái Out-of-The-Money/OTM) trong giai đoạn này là không thể thực hiện.

Do đó, việc mua CW trong giai đoạn IPO này chỉ phù hợp với nhà đầu tư có nhu cầu nắm giữ CW thay thế cho việc nắm giữ chứng khoán cơ sở trong thời gian dài, và không quan tâm tới các biến động ngắn hạn của thị trường. Bên cạnh đó, nhà đầu tư nước ngoài cũng có thể là đối tượng tham gia mua CW trong giai đoạn này, đặc biệt với các cổ phiếu hết room.

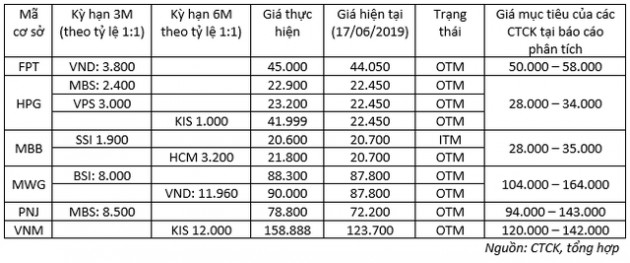

Bảng thống kê giá CW do CTCK phát hành, trạng thái và giá mục tiêu của chứng khoán cơ sở

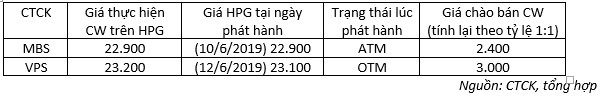

Ngoài ra, việc so sánh và lựa chọn hai CW có đặc điểm tương đồng nhau để mua vào CW có giá rẻ hơn là rất quan trọng. Quan sát CW trên cùng mã HPG, cùng kỳ hạn 3 tháng, nhưng khác nhau về giá thực hiện sẽ thấy CW do MBS phát hành có giá hấp dẫn hơn và ở trạng thái ITM, trong khi CW do VPS phát hành cao hơn và ở trạng thái OTM.

Dễ dàng nhận thấy các CW hiện đều đang ở trạng thái lỗ (OTM) khi so sánh giữa giá chứng khoán cơ sở hiện tại và giá thực hiện, trong đó, có những trường hợp như giá CW trên HPG và VNM do KIS phát hành, CW trên PNJ do MBS phát hành đều đang ở trạng thái lỗ khá sâu (deep OTM). Thông thường, khi chọn mua những CW ở trạng thái deep OTM thì giá những CW sẽ đòi hỏi phải rất thấp, việc mua vào sẽ tương tự như mua cổ phiếu "trà đá" với kỳ vọng khi chứng khoán cơ sở đảo chiều tăng điểm thì CW sẽ tăng mạnh lên gấp nhiều lần nhờ lợi thế đòn bẩy cao của sản phẩm.

Mua CW sau khi niêm yết trên Sở Giao Dịch Chứng khoán (SGDCK)

Đợi CW lên sàn niêm yết rồi chọn thời điểm phù hợp mới mua sẽ là lựa chọn tối ưu với những nhà đầu tư cá nhân, có quan điểm giao dịch ngắn hạn. Lúc đó, nhà đầu tư có thể thoải mái lựa chọn và so sánh giữa các CW có đặc điểm tương đồng, với thanh khoản đủ lớn so với nhu cầu giao dịch của mình. Giá CW lúc này sẽ biến động liên tục dựa theo cung cầu thị trường và biến động của chứng khoán cơ sở. Lúc này, thành công trong việc đầu tư/giao dịch CW sẽ phụ thuộc vào chiến lược mà nhà đầu tư lựa chọn. Có một số chiến lược mà nhà đầu tư có thể sử dụng như sau:

Chiến lược leverage ngắn hạn

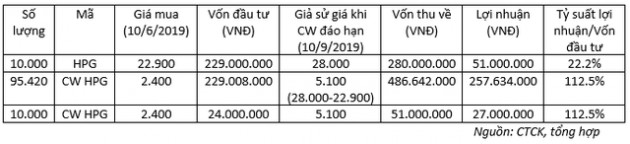

Tương tự như giao dịch chứng khoán cơ sở, nhà đầu tư có thể lựa chọn giao dịch ngắn hạn CW thay cho chứng khoán cơ sở với khả năng đòn bẩy lớn. Giả sử nhà đầu tư lựa chọn hoặc mua 10.000 HPG hoặc mua 95.420 CW HPG (giá thực hiện 22.900 VNĐ/CP) do MBS phát hành đều có chi phí bỏ ra ban đầu là 229 triệu VNĐ. Nếu dự đoán đúng giá HPG sẽ tăng và đạt ngưỡng 28.000 VNĐ/CP theo mức thấp nhất mà các CTCK dự báo thì sau 03 tháng, nếu đầu tư cổ phiếu trực tiếp nhà đầu tư sẽ thu được lợi nhuận 51 triệu VNĐ hoặc mức lợi nhuận gấp 5 lần nếu mua CW trên HPG. Tuy nhiên, nếu ngày đáo hạn mà giá HPG thấp hơn giá thực hiện 22.900 VNĐ/CP thì nhà đầu tư có thể mất hết toàn bộ phần vốn 229 triệu bỏ ra ban đầu. Do đó, việc dự báo đúng hướng đi của giá chứng khoán cơ sở là vô cùng quan trọng trong giao dịch CW. Nhà đầu tư chỉ nên tận dụng công cụ đòn bẩy lớn từ CW khi dự đoán chứng khoán cơ sở sẽ có biến động tích cực.

Chiến lược phòng ngừa rủi ro

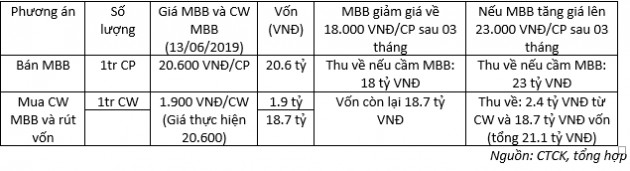

Trong trường hợp nhà đầu tư không có xu hướng rõ ràng về chứng khoán cơ sở hoặc cho rằng chứng khoán cơ sở sẽ đi ngang (sideway) hoặc có rủi ro giảm giá thì việc bán chứng khoán cơ sở đang nắm giữ và mua CW trên chứng khoán cơ sở đó để bảo toàn vốn là lựa chọn khôn ngoan, nhằm phòng ngừa rủi ro. Nếu chứng khoán cơ sở giảm giá thì phần thua lỗ đối với nhà đầu tư sẽ nằm ở phần quyền phí bỏ ra ban đầu và vẫn giữ được phần vốn đã rút ra trước đó (xem ví dụ bên dưới khi MBB giảm về 18.000 VNĐ/CP).

Ngược lại, nếu nhà đầu tư dự đoán sai và chứng khoán cơ sở tăng giá, nhà đầu tư vẫn có thể thu lợi từ việc tăng giá của CW (xem ví dụ bên dưới khi MBB tăng giá lên 23.000 VNĐ/CP).

Hạn chế mua hoặc nắm giữ CW gần thời điểm đáo hạn

Thời điểm gần tới đáo hạn của CW luôn là thời điểm nhạy cảm với giá chứng khoán cơ sở. Theo quy định, giá thanh toán cho CW khi thực hiện quyền là bình quân giá đóng cửa của chứng khoán cơ sở trong năm (05) ngày giao dịch liền trước ngày đáo hạn, không bao gồm ngày đáo hạn. Do đó, để tránh rủi ro giá chứng khoán cơ sở biến động khi chịu ảnh hưởng của việc mua vào/bán ra của CTCK nhằm hedging hoặc bán lấy tiền để thanh toán, nhà đầu tư nên đặc biệt tránh mua hoặc nắm giữ CW quanh thời điểm này.

Thông thường, các CTCK phải tuân thủ tỷ lệ hedging theo quy định của UBCKNN. Bên cạnh đó, các CTCK cũng có dự liệu về xu hướng của chứng khoán cơ sở nên việc CTCK hedging ít hơn so với quy định sẽ hiếm gặp. Đối với CTCK có sẵn kho chứng khoán cơ sở hedging từ trước và đã hedging đầy đủ, việc CTCK bán chứng khoán ra để lấy tiền thanh toán cho các CW ở trạng thái có lãi (ITM) là hoàn toàn hợp lý. Áp lực bán lớn quanh thời điểm đáo hạn có thể gây áp lực lên giá chứng khoán cơ sở và giá CW. Bên cạnh đó, giá của CW ở trạng thái ITM quanh thời điểm đáo hạn thường sẽ ít biến động và thanh khoản kém. Do đó, nhà đầu tư nên hạn chế mua CW ở gần thời điểm đáo hạn.

- Từ khóa:

- Covered warrant

- Chứng quyền có bảo đảm

- Hpg

- Mbs

- Kis

- Cw

Xem thêm

- Hai "thái cực" trong bức tranh lợi nhuận doanh nghiệp thép 2024

- Tỉ phú Trần Đình Long và HĐQT Hòa Phát nhận thù lao 0 đồng

- Ông Trần Đình Long tâm sự về "cơn lốc xoáy" thua lỗ 2 quý, Hòa Phát tiết lộ sẽ có 10 khu công nghiệp trong 10 năm tới, tập trung phát triển các đại đô thị 300-500ha

- Hòa Phát "cắt" cả trăm tỷ thù lao, HĐQT nhận 0 đồng, Ban giám đốc hưởng bình quân 110 triệu/người/tháng

- Sản lượng kỳ vọng tạo điểm uốn từ năm 2024, doanh nghiệp thép và tôn mạ có thể "tới hồi thái lai"?

- VNDirect: Hòa Phát có thể lỗ tiếp quý 1/2023

- Hoà Phát (HPG): Thị trường trầm lắng do sức cầu yếu, sản lượng bán hàng trong tháng 2 chỉ bằng 70% cùng kỳ

Tin mới

Tin cùng chuyên mục