Dòng tiền đầu cơ tăng mạnh, cổ phiếu dược phẩm đồng loạt tăng trần

Là nhóm mang tính chất phòng thủ, cổ phiếu ngành dược thường có giao dịch khá trầm lắng và ít khi nhận được sự quan tâm từ dòng tiền lớn trên thị trường. Tuy nhiên trong vài phiên giao dịch gần đây, nhóm cổ phiếu này đã "dậy sóng" với hàng loạt mã tăng mạnh, thậm chí tăng trần liên tiếp.

Sự bứt phá mạnh của nhóm cổ phiếu dược được giới đầu tư cho rằng liên quan tới câu chuyện vaccine Covid-19. Vào tháng 6, bộ Y tế đã công bố danh sách 36 đơn vị được cấp giấy phép chứng nhận đủ điều kiện kinh doanh phạm vi nhập khẩu xắc xin, kinh doanh dịch vụ bảo quản xắc xin.

Trong đó có không ít doanh nghiệp trên sàn chứng khoán như Dược Phẩm Trung ương 1 (DP1), Dược phẩm Codupha (CDP), Tổng Công ty Dược Việt Nam (DVN), Dược Bến Tre (DBT), Vimedimex (VMD), Dược – Thiết bị Y tế Đà Nẵng (DDN). Trên thực tế, các mã cổ phiếu liên quan tới câu chuyện vaccine Covid-19 đều tăng mạnh, nổi bật là VMD với chuỗi 15 phiên tăng trần liên tiếp từ 9/8 tới nay sau khi ký hợp đồng nhập khẩu vaccine Pfizer, Sputnik V. và Janssen (Johnson & Johnson).

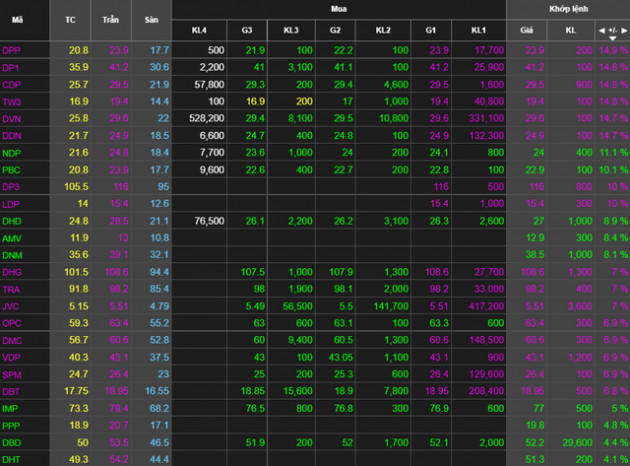

Cổ phiếu dược phẩm tăng "phi mã" trong phiên 30/8

Dòng tiền đầu cơ đẩy cổ phiếu dược tăng phi mã

Câu chuyện vaccine Covid-19 là chất xúc tác cho một số cổ phiếu ngành dược, tuy nhiên trên thực tế các doanh nghiệp trên sàn chứng khoán được cho rằng khó có thể hưởng lợi nhiều từ câu chuyện này.

Chia sẻ trên Báo Đầu tư chứng khoán, lãnh đạo Codupha – một trong những doanh nghiệp được Bộ Y tế cấp phép nhập khẩu vaccine Covid-19 cho biết không đặt mục tiêu lợi nhuận từ giao dịch nhập khẩu ủy thác cho các chương trình tài trợ/viện trợ thuốc cho Chính phủ để điều trị các bệnh nhân Covid-19. Đối với các giao dịch nhập khẩu ủy thác thông thường sẽ thu phí, tuy nhiên đối với việc nhập khẩu ủy thác thuốc điều trị Covid-19 trong chương trình tài trợ/viện trợ để chung tay cùng Chính phủ và Bộ Y tế điều trị bệnh nhân Covid-19, Công ty chỉ thu phí tượng trưng và không tính đến mục tiêu lợi nhuận.

Như vậy, rất có thể hoạt động nhập khẩu vaccine Covid-19 của các doanh nghiệp sẽ không mang lại nhiều lợi nhuận. Dòng tiền đổ vào nhóm dược gần đây mang nặng tính đầu cơ nhiều hơn là dựa trên yếu tố cơ bản thực sự.

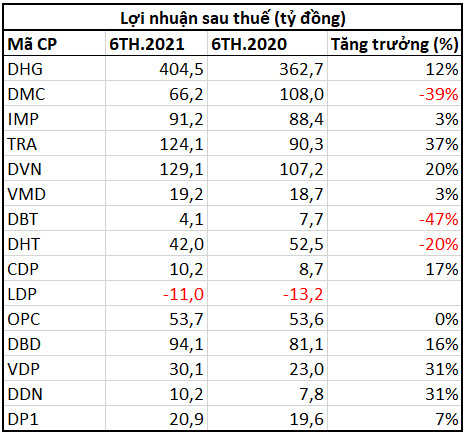

Dòng tiền đầu cơ ở nhóm dược được thể hiện khá rõ khi mà những cổ phiếu không liên quan tới câu chuyện vaccine và không có nhiều thông tin hỗ trợ mang tính đột biến như TRA, DHG, DMC, IMP, DHT, LDP, OPC…cũng tăng "phi mã". Thậm chí, nhiều cổ phiếu tăng mạnh lại có kết quả kinh doanh không thực sự khả quan trong nửa đầu năm như trường hợp Ladophar (LDP) lỗ 11 tỷ đồng hay Dược Hà Tây (DHT) báo lãi sụt giảm 20%.

Không những vậy, biên lợi nhuận ngành dược trong nửa cuối năm có thể sẽ giảm do giá hoạt chất đầu vào (API) đang tăng do chi phí logistic gia tăng cũng như các biện pháp kiểm soát môi trường tại Trung Quốc.

Trên thị trường chứng khoán, sau giai đoạn tăng mạnh đầu năm, nhiều nhóm cổ phiếu tăng "nóng" như ngân hàng, chứng khoán, thép đã không còn hấp dẫn về định giá trong ngắn hạn. Tuy vậy, trong bối cảnh thiếu vắng kênh đầu tư cùng môi trường lãi suất thấp, dòng tiền vẫn ở lại thị trường chứng khoán và tìm kiếm cơ hội tại các nhóm ngành chưa tăng nhiều. Nhóm dược phẩm là một trong những nhóm có biến động khá trầm lắng trong nửa đầu năm, trong khi có nền tảng cơ bản khá tốt, bền vững, qua đó đã thu hút dòng tiền đầu cơ tìm đến.

Tuy vậy, việc nhiều cổ phiếu dược đã tăng khá "nóng" những phiên gần đây cũng tiềm ẩn không ít rủi ro cho những nhà đầu tư đến sau.

Tiềm năng lớn trong dài hạn

Trong trung và dài hạn, dược phẩm vẫn được đánh giá là nhóm cổ phiếu an toàn cho nhà đầu tư với nhiều dư địa tăng trưởng. Theo CTCK Phú Hưng (PHS), năm 2020, chi tiêu thuốc bình quân Việt Nam vào khoảng 50 USD/người, thấp hơn Trung Quốc là 130 USD/người, cho thấy chi tiêu dược phẩm Việt Nam còn nhiều dư địa tăng trưởng trong tương lai.

Thị trường dược phẩm của Việt Nam hiện có quy mô khoảng 7,4 tỷ USD với 22.000 loại thuốc. Theo dự báo của Fitch Solution, thì tăng trưởng ngành dược Việt Nam năm 2021 sẽ đạt 8,7%.

Bên cạnh đó, PHS cho rằng nhờ các Hiệp định thương mại, nhiều hàng rào bị dỡ bỏ, doanh nghiệp dược nước ngoài có thể tham gia sâu vào chuỗi cung ứng, sản xuất và phân phối tại thị trường Việt Nam. Thuốc ngoài sẽ có ưu thế lớn nếu sản xuất trực tiếp tại thị trường Việt Nam khi hàng rào thuế quan được dỡ bỏ và thời gian bảo hộ sản phẩm thuốc độc quyền tăng lên. Điều này sẽ tạo một làn sóng M&A mạnh mẽ hơn với ngành Dược trong thời gian tới.

Xem thêm

- Giá bạc hôm nay 31/3: ổn định sau khi tăng mạnh, thị trường thế giới bất ngờ có 'biến'

- 3 chữ cái khiến Tesla mất ngủ: từng bị Elon Musk chế giễu chẳng đáng là đối thủ nhưng nay bỏ xa doanh thu 'ông trùm' Mỹ tới 10 tỷ USD/năm

- Một sản phẩm của Apple chìm trong thua lỗ?

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- VinFast của tỷ phú Phạm Nhật Vượng công bố chốt hơn 45.000 xe Green sau 72 giờ mở bán

- Tỷ phú Phạm Nhật Vượng tung ưu đãi lớn cho khách hàng cọc xe Green: Cao nhất 22,5 triệu đồng, miễn phí sạc đến giữa năm 2027

- 'Bắc Bling' leo lên Top 1 YouTube toàn cầu, Hòa Minzy có thể thu về bao nhiêu tiền?

Tin mới

Tin cùng chuyên mục